十张图了解2021年中国数据标注行业市场竞争格局与发展趋势 兼并与重组将大势所趋

数据标注为通过分类、画框、标注、注释等,对图片、语音、文本等数据进行处理,标记对象的特征,以作为机器学习基础素材的过程。中国数据标注行业参与企业类型按参与模式主要分为众包和自建工厂两种模式,其中,众包模式主要包括百度众包、京东众智、龙猫数据等;工厂模式主要包括贝赛、云测、爱数智慧、海天瑞声、阿里数据标注、元坤智能数据、点我科技等。

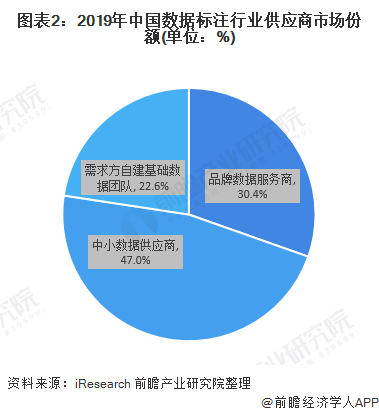

头部企业为自建数据团队,中小数据供应商占比较大

目前,我国国内数据标注市场第一梯队包括头部公司组建自己的数据标注部门,京东(京东众智)、百度(百度众测)、腾讯、阿里(阿里数据标注)都已经拥有自己的标注平台和工具。头部公司之外,国内近年兴起众多数据标注公司,如龙猫数据、Testin云测、倍赛BasicFinder、数据堂等。这些公司仅次于头部公司,都具有相当的规模,位于第二梯队。

在中国数据标注行业参与主体中,按规模划分,品牌数据服务商、中小数据供应商和需求方自建基础数据团队构成市场竞争关系,为AI数据标注市场的主要供应方,在2019年AI数据标注市场份额占比分别为30.4%、47.0%和22.6%,目前中小数据供应商是市场中的主要供应力量。

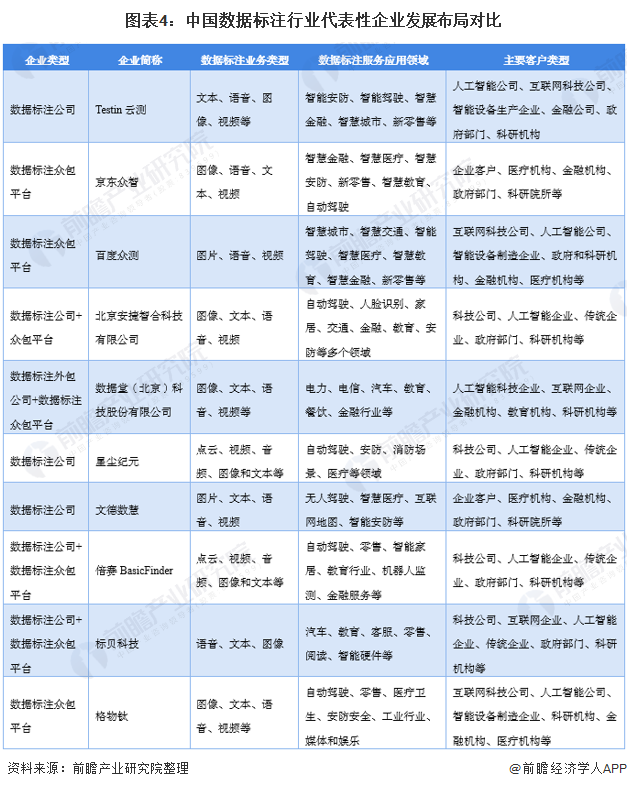

按模式分为数据标注公司和众包平台,服务领域广泛

中国数据标注行业参与企业类型按参与模式主要分为众包平台和自建工厂(专业数据标注公司)两种模式。2020年数据标注公司排行榜中,Testin云测、数据堂、龙猫数据位居前三;数据标注众包平台排行榜中,京东众智、百度众测、数据堂位居前三。

从数据标注代表企业业务布局来看,大部分数据标注服务商提供文本、语音、图像、视频等各类型数据标注,服务应用领域涵盖安防、智能驾驶、医疗、教育、金融等多个领域,主要客户包括科技公司、人工智能企业、传统企业、政府部门、科研机构等。

业务偏重视觉类的企业多拥有自建标注基地,多分布在山西、河南等地

AI数据标注业内玩家按照业务方向和进入市场的时机可做粗略划分,包括早期进入玩家、中晚期进入玩家、偏重视觉类业务玩家、偏重语音类业务玩家等。其中,业务更偏重语音类数据的玩家,通常拥有较多的自有知识产权数据集;拥有自建标注基地或全职标注团队的则多为偏重视觉类的玩家。

作为人工智能产业链中必不可少的一环,发展AI数据标注服务成为了各地方推进AI建设的重要方向之一,贵州、山西、重庆等地相继出台指导意见,引入科技公司,共建数据基地、数据交易中心,打造具有地方特色的人工智能产业园。

目前,众多数据标注公司自建标注基地或团队,如百度的“百度山西的AI数据标注基地”、“百度大数据百鸟河基地”,数据堂的“数据堂保定数据加工基地”、“数据堂合肥数据基地”、“数据堂北京TTS录音中心”等,多分布在山西、河南等地。

北京、上海、成都为需求企业分布前三地区,杭州数量下滑

从需求企业来看,根据AI数据标注猿统计数据显示,2020年4月,国内数据标注业务相关公司数量为565家,2020年12月,数量增长至705家。从数据标注需求企业地区分布情况来看,截至2020年12月,北京、上海、成都、深圳、杭州为数据标注企业分布TOP5城市,企业数量分别达到185家、84家、68家、63家、46家;其中北京、上海、成都、深圳企业数量均较2020年4月有所上升,杭州企业数量较2020年4月有所下降。

市场集中度较低,未来将有所提升,行业并购成为趋势

2019年,AI数据标注行业CR5(前五大企业市场份额)为26.2%,处于低集中竞争阶段,行业活力充足,发展空间良好。前五大企业中,海天瑞声与百度数据众包越众而出,据了解,国内整体供应方中,以提供图像类数据采标服务的公司居多,内容涉及人像数据、OCR数据、自动驾驶数据等,业务需求较为分散,其中以百度数据众包营收份额占比最大。

相比而言,语音类数据需求较为集中,且供应门槛高于图像类数据,内容包含语音识别数据、语音合成数据等,其中以海天瑞声营收份额占比最大。

目前人工智能数据标注行业集中度较为适中,既非寡占型市场也非充分竞争市场,这一方面是由于百度数据众包、海天瑞声、数据堂等企业进入市场较早,积累了较多客户资源,另一方面则是由于下游企业之前多采用公开数据集训练模型,对数据的高精度要求由来尚短,受生态传导效应滞后影响,市场门槛还不显著,资金与研发实力较为薄弱的中小企业还有较强的发展土壤。

然而未来,随着下游企业发展壮大,直接使用外包团队成本低廉、数据安全可控性强,一些基础性需求将由下游企业自给自足,外部的数据服务商现有的存量市场面临下降,因此必须承担高难度、前沿独特性任务,这就要求其自身投入高精度、专业化数据处理工具的研发和人工智能算法基础研究,以把握客户需求,开拓增量市场,因此资金与研发实力成为较高行业门槛,同时受近年资本市场冷却影响,一批中小型厂商面临业务收缩,再者部分厂商如倍赛开始在业内并购,参考海外数据服务市场发展情况(海外行业巨头Appen多次并购其他企业),并购也将成为市场趋势,多种因素叠加影响下,行业集中度将提升。

综上,未来数据标注行业兼并与重组将成为大势所趋。目前,国内较为典型的并购事件为倍赛BasicFinder收购专业的人工标注服务商荟萃,以此丰富自主数据采集系统,从而完成更具多样性的任务。全球数据标注行业兼并重组步伐加快。

一方面头部企业逐渐收购中小微数据平台,将自己的议价能力提高到新的水平,在此背景下,全球数据标注行业市场集中度进一步提升。数据标注行业的并购重组规模将持续增长,行业的竞争将愈发激烈。

更多数据来请参考前瞻产业研究院《中国数据标注行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资、IPO募投可研等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务