2021年中国男装行业市场现状与竞争格局分析 四大品牌利润保持较高水平

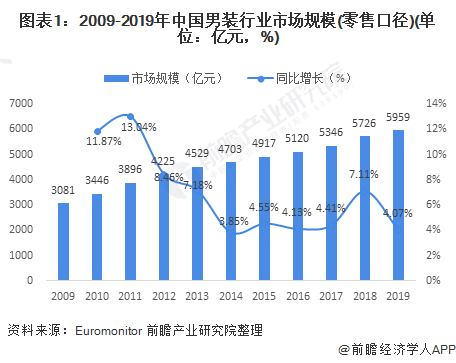

2014-2019年我国男装市场规模稳定增长,据Euromonitor统计2019年我国男装规模为5959亿元,占整个服装行业的比例由上年的29.8%下降至27.21%, 2014-2019年年均复合增速是6.82%。

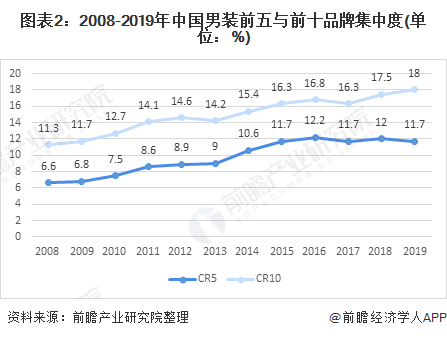

同时我国男装市场的的集中度逐年上升,在2019年全国前十品牌男装的集中度为18%,处于较低水平。企业盈利水平方面,四家代表性的男装企业的毛利率均在30%以上,盈利水平可观。在此背景下,居民消费水平的不断提升以及中产阶级人数的增多有利于男装市场规模的扩张。

总体来说,男装航行业规模有较大的发展空间,未来随着行业集中度的提升将逐渐形成规模。

市场规模增长稳定

近年来,我国男装市场稳定扩容,在整体消费增速放缓的大环境下依然保持了稳定的成长性。我国男装产业具备了一定的规模,形成了独具特色的产业集群,而且男装成衣工艺技术有了大幅提高,企业运营更多元化、专业化,国际化程度已有明显提高。

根据Euromonitor统计,2009-2019年,我国男装行业市场规模由3081亿元增加至5959亿元,年均复合增长率为6.82%。从男装市场规模占比情况来看,2012-2019年,受消费频次相对较低、高端消费较弱的影响,我国男装规模在总体占比呈小幅下降的趋势,由29.8%下降至27.21%。

男装行业市场集中度逐渐上升,企业发展空间较大

我国男装行业目前处于成长期,主要表现为规模拓展较快,竞争者开始进入市场,同时消费者的品牌认知开始形成。行业格局方面,男装行业的代表企业有海澜之家、七匹狼、九牧王、报喜鸟、Jack&Jones、Adidas、Uniqlo、Nike、罗蒙等等。

排名前五与排名前十的企业市场集中度均逐年上升,2019年前五企业与前十企业的市场占有率分别为11.7%与18%。均处于较低水平,整个男装行业仍处于竞争型,行业中的企业有很大的发展空间。

行业代表企业毛利率处于较高水平

从我国主要男装品牌的利润水平来看,2018-2019年,我国主要男装品牌的毛利率水平均保持稳定。在四大品牌中,九牧王和报喜鸟毛利率水平较高,九牧王均维持在50%以上且接近60%的水平,报喜鸟则持续高于60%。

居民消费能力提升,并有较大上升空间

2014-2019年,我国居民人均衣着消费支出总体呈现上升的趋势,2019年的居民人均衣着消费支出为1338元,比去年增长了3.8%,2020年前三季度受疫情的影响,只有847元,比去年同期降低11.9%,随着疫情逐渐恢复,国家及各地政府鼓励消费的政策出台,预计2020年居民人均衣着消费将与去年基本持平。

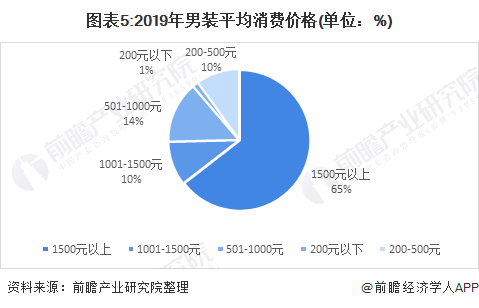

2019年的市场调研发现,我国约有65%的男性消费者的每套服装花费在1500元以上,其次是501-1000元的消费区间,约占14%。中国的男装市场可以分为男式商务正装与商务休闲男装、时尚休闲男装和配饰等,其中商务男装占了主要的比重。

目前我国商务男装的消费群体主要集中在60-70年代和80-90年代的男性群体上,其中25-45岁男性人口占男性人口的30%,是消费鞥努力最强的群体。男装市场的主要推动因素是日益增多的社交活动和休闲潮流的流行,同时城镇化的推进加快了我国中国新兴城市的现代化进程,催生了许多中产阶级的消费者。

更多本行业研究分析详见前瞻产业研究院《中国服装行业产销需求与发展前景预测分析报告》,同时前瞻产业研究院提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资、IPO募投可研等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务