2020年中国能源化工行业企业竞争格局分析 中石化遥遥领先中石油【组图】

中国能源化工企业对比 中石油VS中石化

——中石化的营收一直超过中石油

从营业收入角度来看,中石化的营业收入一直领先于中石油。具体来看,面对国际油价震荡频繁、国内油气市场竞争加剧、风险挑战明显上升的复杂严峻形势,中石油坚持稳健发展方针和高质量发展要求,优化生产组织和结构调整,深化改革创新,加强风险防控,大力实施开源节流降本增效,主要生产指标稳定增长,经营业绩符合预期。2019年,集团实现营业收入人民币2.52万亿元,比上年同期增长6.0%,归属于母公司股东的净利润为人民币456.82亿元,比上年同期下降13.9%;财务状况保持稳健;现金流状况良好,自由现金流持续为正。结合2020年前三季度来看,公司主要经济指标发展较好。

而中石化同样面对国际油价宽幅震荡,炼油化工新增产能集中释放等问题,公司2019年实现营业额及其他经营收入2.97万亿元,同比增长2.6%;实现经营收益862亿元,同比增长4.8%;公司股东应占利润为575亿元。公司现金流稳定,财务状况稳健。

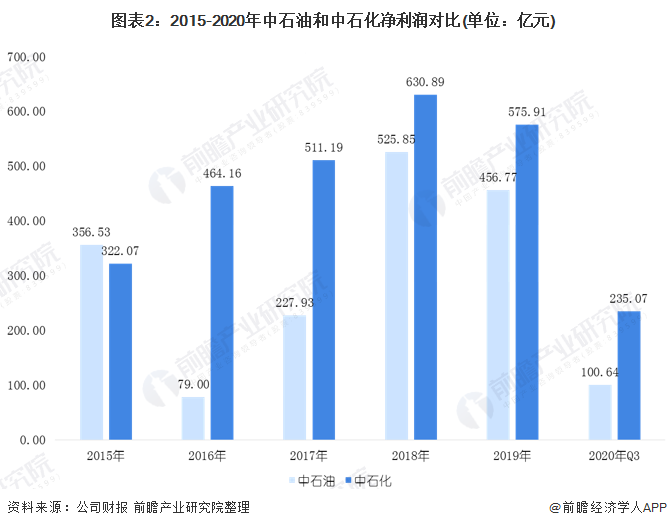

——中石化的净利润近年来遥遥领先于中石油

在净利润方面,除2015年中石油的净利润超过了中石化,其余年份中石化都远远超过了中石油。具体来看,中石油在2019年的净利润达到了456.77亿元,而中石化则达到了575.91亿元。在2020年前三季度,中石化实现了净利润235.07亿元,远远超过了中石油的100.64亿元。

——毛利率都维持在20%-25%之间

从毛利率来看,2015-2020年中石油和中石化的毛利率维持在20%-25%之间。单从公司来看,中石油在从2015年的24.63%下跌至2017年的21.41%,随后上升2018年的22.49%,随之又下跌至2020年前三季度的18.4%。而中石化则是从2016年一直下跌至2019年的16.09%,随后上升至2020年前三季度的18.42%。

——中石化和中石油都在2019年进行了融资

从资产负债率来看,中石油和中石化都维持在40%-60%,处于适中阶段;说明债权人承担的风险较小,对公司的财务压力有所缓解。但在2019年,中石化和中石油的资产负债率都呈现大幅度攀升。中石油从42%上升至47.15%,上升了5.15个百分点;而中石化则是从46.14%上升至50.04,上升了3.9个百分点。而在2020年前三季度,中石油的资产负债率下降至46.97%,但中石化却持续上升至51.67%。但整体来看,中石油和中石化资产结构较好,偿债能力良好。

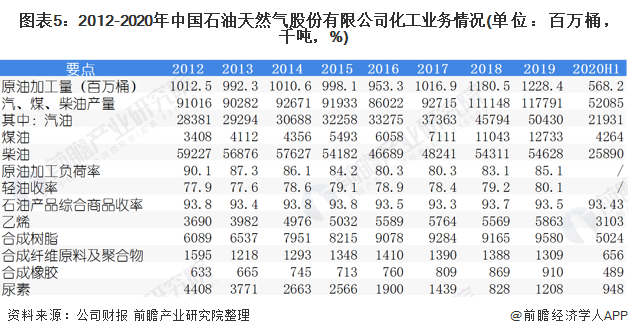

——中石油化工产品发展情况

在炼油与化工业务方面,中石油将注重高质量发展,积极推进结构调整和科技创新,加快转型升级步伐。以市场需求为导向,将资源向效益好的企业倾斜和最佳加工路线配置。狠抓对标管理,强化成本管控,持续改善技术经济指标。根据装置技术特点,优化原油资源池,降低原料成本。增强基础化工市场竞争力,大力发展高端化、特色化精细化工产品。有序推进重点工程建设。2019年,受宏观经济增速放缓、国际贸易环境趋紧以及国内产能增加影响,化工产品市场总体呈现下行走势,大多数化工产品价格比上年同期下降,化工业务利润空间收窄。2019年,炼油与化工板块实现营业收入人民币9026.79亿元,比2018年的人民币9112.24亿元下降0.9%,主要原因是炼化产品销量、价格变化及公司推进内部价格市场化等综合影响。

2019年,中石油积极实施减油增化,积极推进炼化转型升级。制定实施炼化业务高质量发展规划,强化装置安全平稳高效运行,优化资源配置,科学安排加工负荷。减油增化成效初显,产品结构持续优化,高附加值产品产量明显增加,航煤和高标号汽油产量实现两位数增长。深化对标管理,24项技术经济指标同比改善。2019年,中石油加工原油1228.4百万桶,比上年同期增长4.1%,其中加工本集团勘探与生产业务生产的原油684.8百万桶,占比55.7%,产生了良好的协同效应;生产成品油11,779.1万吨,比上年同期增长6.0%;生产乙烯586.3万吨,比上年同期增长5.3%。华北石化炼油改造工程投产,广东石化炼化一体化、塔里木和长庆乙烷制乙烯、大庆石化结构调整等重大项目建设有序推进。

——中石化化工产品发展情况

2019年,中石化坚持“基础+高端”的发展思路,加快优势和先进产能建设,优化产业布局。继续深化原料结构调整,提高产品收率,降低原料成本;深化产品结构调整,密切产销研用结合,大力推进新产品开发和推广应用,提高新产品和专用料比例;深化装置结构调整,加强装置和产品链的动态优化,根据市场需求合理安排装置负荷和排产。2019年全年乙烯产量1249万吨,同比增长8.5%,合成纤维差别化率达到90%,合成树脂新产品和专用料比例达到65.3%。同时,深化精细营销和精准服务,加大市场开拓力度。2019年全年化工产品经营总量为8950万吨,同比增长3.3%,实现了全产全销。

2020年上半年,中石化深化原料结构调整,不断降低原料成本;发挥产业优势,延伸产业链,增产医卫原料;优化产品结构,根据市场需求合理安排装置负荷和排产,提高高附加值产品比例,合成树脂新产品和专用料比例达67.9%,合成橡胶高附加值产品比例达31.2%;加快先进产能建设,一批重点项目积极推进。上半年乙烯产量578万吨。同时,积极开拓市场,提升精细营销、精准服务水平,积极推动石化e贸平台应用和智能化物流建设,增强产业链盈利能力,2020年上半年,化工产品经营总量为4009万吨。

更多数据请参考前瞻产业研究院《中国能源化工行业发展前景预测与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究院交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务