2020年中国婴儿纸尿裤行业市场现状及竞争格局分析 电商渠道发展势头强劲

近年来,受益于市场渗透率提升、生活水平提高、消费结构升级、“二胎”政策等因素,且基于我国较为庞大的婴幼儿基数,婴儿纸尿裤行业保持快速发展的态势。

婴儿纸尿裤产品分类

目前,婴儿卫生用品主要包括纸尿片、纸尿裤和拉拉裤,其中纸尿裤和拉拉裤是拉动整个市场的主要动力。纸尿片、纸尿裤和拉拉裤的产品形态设计与用法上略有差异,较好地满足了消费者的不同需求。

市场规模持续提升

21世纪开始产品概念化升级,纸尿裤与科技概念、时尚IP等结合,婴儿纸尿裤行业开始谋求品牌的个性化和差异化发展,具有知名品牌和先进技术的企业占据发展优势。

数据显示,2013年以来,中国婴儿纸尿裤市场规模不断扩大,增速略有放缓但仍高于全球市场的总体增速,中国婴儿纸尿裤市场规模增速从2013年的17%放缓至5%,2019年中国婴儿纸尿裤市场规模达到610亿。

电商渠道发展迅速

早在我国婴儿纸尿裤行业发展初期,外资厂商就已纷纷进入国内市场。外资厂商凭借其先进的生产设备及技术、良好的产品体验、较高的品牌知名度等优势,迅速占据我国婴儿纸尿裤市场的主导地位,帮宝适、好奇、妈咪宝贝、花王等国际知名品牌的婴儿纸尿裤产品占有我国婴儿纸尿裤的主要市场份额。

由于行业进入壁垒较低,且毛利可观,市场进入者不断增加,市场竞争愈发激烈,2019年,市场份额前三名为宝洁帮宝适(19.9%)、花王妙而舒(8.8%)、金佰利好奇(7.7%)均为外资品牌,CR3仅为36.4%,行业整体集中度有待进一步提升。

销售渠道方面,婴儿纸尿裤产品传统渠道包括大卖场、大型超市、小超市等网点。新兴渠道包括母婴专营店和专营连锁店、电商平台、垂直电商等。母婴专营店作为母婴护理用品的独特销售途径,凭其专业化、品牌化的优势在国内迅速发展;而随着互联网以及购的流行,电商平台、垂直电商凭借其便利性逐渐成为婴儿纸尿裤产品销售的重要渠道之一。

随着互联网以及网购的流行,电商渠道的销售占比不断提升,电商渠道销售占比从2010年的4.8%迅速增长至2019年的44%,而以超市、大卖场等为代表的线下渠道销售额占比从2010年的95.2%减少至2019年的56%。

渗透率提升带动行业发展

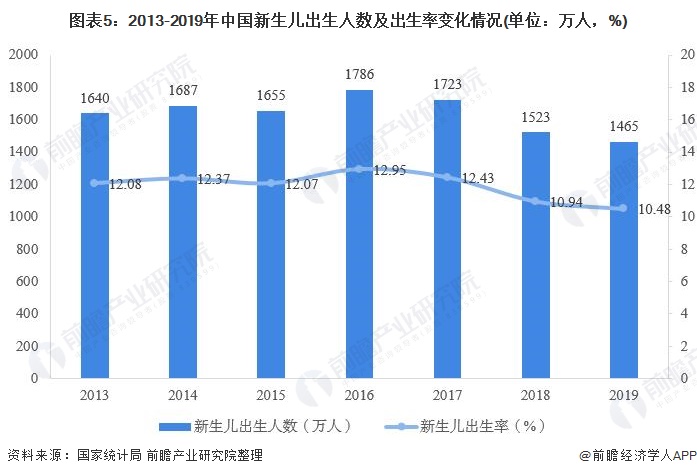

从市场潜在需求情况来看,近年来,中国新生儿出生率持续下滑,二胎政策红利在17年基本释放完毕,新生儿出生数增幅不断下滑。2019年全国新生儿出生人数为1465万人,创近年新低;出生率也在持续走低,2019年我国新生儿出生率下降至10.48%。

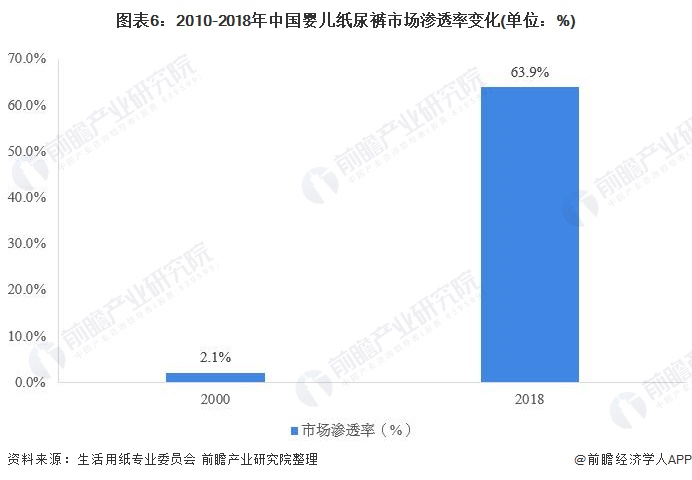

但是随着我国家庭对婴儿纸尿裤的接受度不断提高和使用习惯的逐渐养成,婴儿纸尿裤产品的市场渗透率迅速提高。根据生活用纸专业委员会的统计,2000年我国婴儿纸尿裤的市场渗透率仅为2.1%,2018年已提升至63.9%。但与欧美、日本等发达国家90%以上的市场渗透率水平相比,我国婴儿纸尿裤市场渗透率仍有较大提升空间。预计未来苏子和我国婴儿纸尿裤市场渗透率的进一步提升,我国婴儿纸尿裤市场规模仍将持续增长。

以上数据来源于前瞻产业研究院《中国纸尿裤制造行业产销需求与投资预测分析报告》,同时前瞻产业研究院还提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务