2020年中国PI膜行业下游市场现状及发展前景分析 热控PI膜需求前景广阔【组图】

PI薄膜的下游应用范围为:电器绝缘类应用、电子基材类应用、热控PI薄膜、航天航空用PI薄膜、柔性显示用CPI薄膜等。其中,在热控应用领域,PI膜是高导热石墨膜的核心原材料,随着5G换机需求的增加以及高端机占比的提升,智能手机的市场规模有望进一步扩大;同时,由于5G手机功耗比4G手机更高,对于高导热石墨膜的用量将增加,这将共同推动高导热石墨膜市场的增加,进而推动PI膜的市场需求。

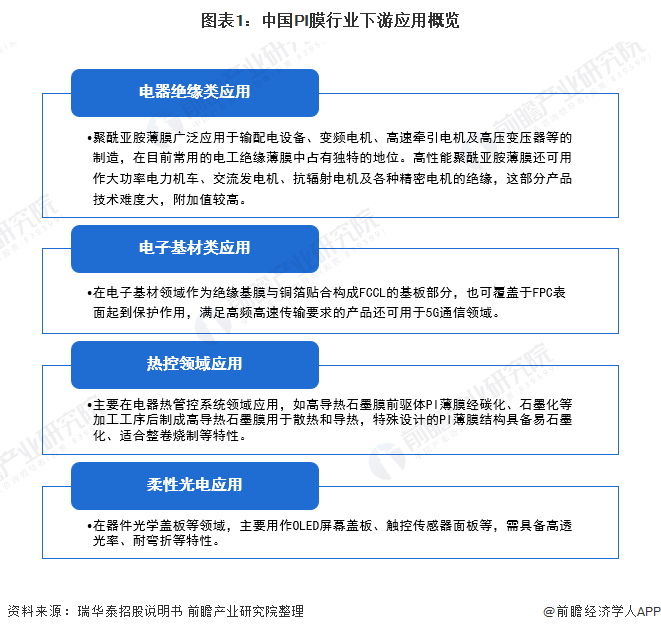

1、PI膜下游应用领域广泛

聚酰亚胺(PI)是指主链上含有酰亚胺环(-CO-NH-CO-)的一类聚合物,分子结构十分稳定,具有高模量、高强度、耐高低温、轻质、阻燃等特性。聚酰亚胺薄膜(PI膜)是被开发最早的聚酰亚胺产品之一,按应用类别的不同,PI薄膜的下游应用范围为:电器绝缘类应用、电子基材类应用、热控PI薄膜、航天航空用PI薄膜、柔性显示用CPI薄膜等:

2、政策推动高性能PI薄膜“国产化”

2010年以前,中国大陆地区高性能PI薄膜的产业化基本处于空白期,同时国外PI薄膜厂商实行严格的技术封锁,我国高性能PI薄膜严重依赖进口。近年来,我国相继出台一系列政策,推动高性能PI薄膜的技术突破及国产化:

3、PI膜是高导热石墨膜的核心原料

在热控应用领域,PI膜是高导热石墨膜的核心原材料。因传统的以铜、铝制材料配合硅胶设计出的散热系统难以满足新型设备需求,高导热石墨膜应运而生,高导热石墨膜目前主要应用于消费电子等领域。数据显示,2014-2018年,我国石墨烯导热膜行业产量从17.80万平米快速增长至745.20万平米;同时,随着行业规模的扩大,进入行业的企业数量不断增加,从2014年的3家增长至2018年的14家。

据碳元科技(高导热石墨膜制造商)的公告数据显示,2019年,公司高导热石墨膜产品的原料占比达74.91%,售价约190元/m2,前瞻据此测算,若2019年保守估计我国高导热石墨膜的产量增长10%达到820万平米,则对PI膜行业的需求规模约为11.7亿元。

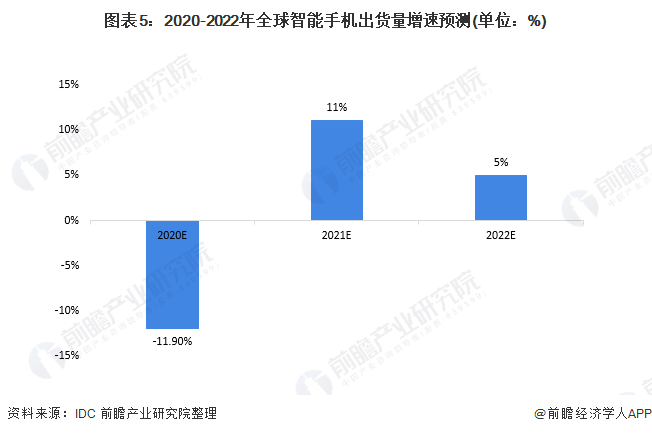

4、5G换机需求将持续激发市场活力

据IDC预计,2020-2022年全球智能手机出货量增速为-11.9%、10%、5%,随着5G换机需求的增加以及高端机占比的提升,智能手机的市场规模有望进一步扩大;同时,由于5G手机功耗比4G手机更高,对于高导热石墨膜的用量将增加,这将共同推动高导热石墨膜市场的增加,进而推动PI膜的市场需求。

更多行业相关数据请参考前瞻产业研究院《中国PI膜行业市场前景预测与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务