2020年中国精装修行业发展现状与竞争格局 集中度较高

近年来,基于地产调控及宏观经济走势等因素,房地产市场存在一定的波动,因此,业内企业一方面积极进行主营业务的横向延伸和业务结构的多元化,从传统的住宅精装修业务拓展到了学校等具有批量精装修的性质的装修业务,分散业务类型单一的风险,以此有效规避市场波动带来的风险。

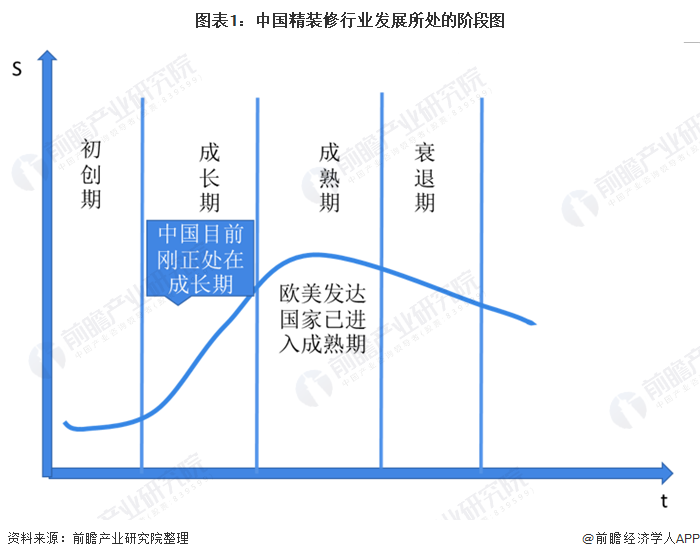

中国精装修行业所处发展阶段分析

从全球角度上看,发达国家精装修比例较高,日本、美国、欧洲等地区达到80%以上,目前已形成规模化、标准化、个性化的住宅工业体系,进入成熟期。根据奥维云网统计数据显示,2019年,我国精装房渗透率已提升至32%,但渗透率低于处于成熟期国家的一半,目前处在成长期,未来仍有巨大的发展空间。

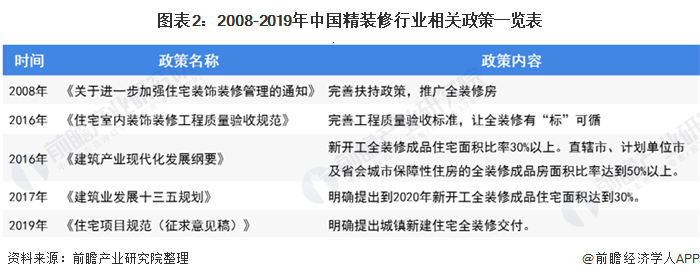

政策密集出台,精装房渗透率提升空间大

近年来,我国大力推行精装房,相关政策密集出台,赋能行业发展。如2017年住建部发布了《建筑业发展十三五计划》,明确提出到2020年新开工全装修成品住宅面积达到30%;2019年2月,住建部发布《住宅项目规范(征求意见稿)》明确提出城镇新建住宅全装修交付。另一方面,自2017年起,全国各地开始对房价实行限制措施,“限房价,竞地价”的局面进一步压缩了毛坯房的盈利空间,精装修成为地产商提高售价、增加利润的重要方式之一。综合来看,我国精装修渗透率仍有提升空间。

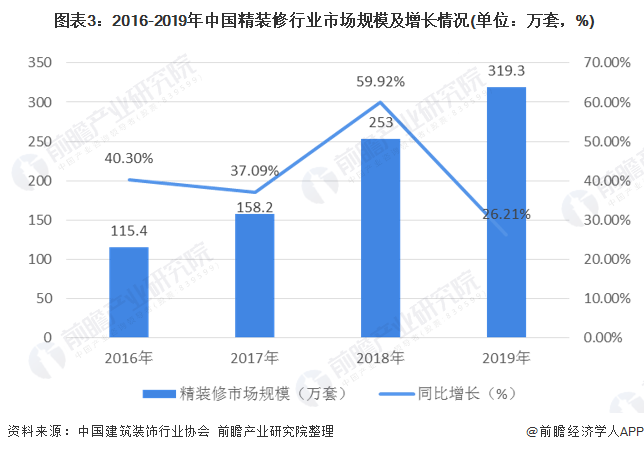

中国精装修行业市场规模分析

随着行业的发展,近年来我国精装修市场规模也保持较快的增长率。根据中国建筑装饰行业协会统计数据显示,2016-2019年,我国精装修市场整体保持在25%以上的增长率,2019年全年,国内精装修市场新开盘项目规模已达319.3万套,CAGR为40.39%。

2019年全国经济面临下行压力,房地产作为支柱产业,在中央政府“房住不炒”、“三稳”、“一城一策”政策指导下,整个楼市发展回归理性。中国精装修市场在整体趋稳的楼市大环境下,仍较2018年同比增长26.21%,呈现出稳步增长态势。

2019年,中国精装修市场主要集中在新一线城市和二线城市,精装修规模分别为101万套和95.8万套。新一线城市由于精装修政策出台较高、市场覆盖率较高,已经成为精装修行业的主力市场,规模最大。

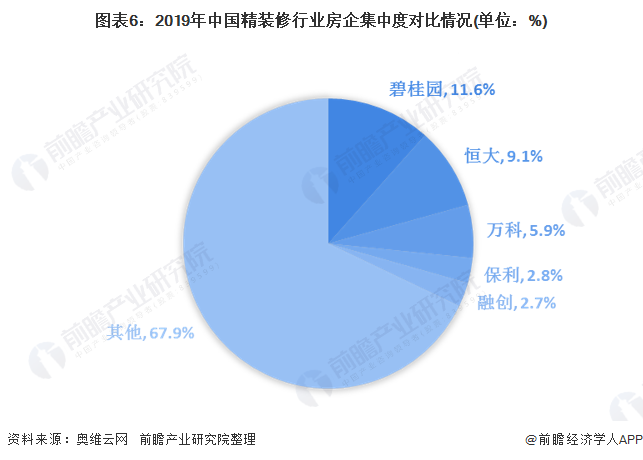

中国精装修行业竞争格局分析

目前国内从事批量精装修业务企业,主要包括深圳广田集团股份有限公司、上海全筑建筑装饰集团股份有限公司、苏州金螳螂建筑装饰股份有限公司、浙江亚厦装饰股份有限公司、深圳市奇信建设集团股份有限公司、深圳市建艺装饰集团股份有限公司,这些企业属于大型的装饰类企业。核心业务为批量精装修业务的公司较少,代表性企业有深圳中天精装股份有限公司。

2019年,CR5房企精装修市场份额为32.1%,较2018年同比下滑7个百分点,其中碧桂园为第一大房企,市占率超过10%,达到了11.6%,同时碧桂园和恒大精装修楼盘遍布城市超过100个,其余三家企业覆盖城市不足60个,差距进一步拉大。

以上数据及分析来源参考前瞻产业研究院发布的《中国建筑装饰行业发展前景与投资战略规划分析报告》。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务