预见2020:《2020年中国异丙醇产业全景图谱》(附产业链、供需、价格、竞争格局等)

产业链:上游原料供给不足 下游应用尚未得到有效开发

1、异丙醇行业产业链全景图

上游方面,从异丙醇制备方式来看,目前主要有三种,分别为:丙酮加氢法、丙烯水合法和醋酸异丙酯氢化法,因此涉及的原材料主要有丙烯、丙酮、醋酸、氢气、催化剂等。

下游方面,从异丙醇的用途来看,主要用作溶剂、中间体等,需求市场主要包括制药行业、农药行业、涂料行业、塑料行业、化妆品行业、工业清洗行业等。

2、上游:原材料供应不足

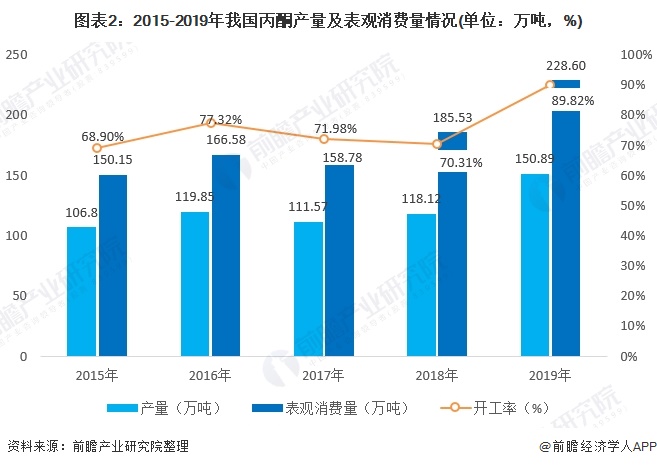

当前,我国虽有醋酸异丙酯氢化法的异丙醇产能,但由于工艺问题,尚未有投产,故当前国内异丙醇原材料主要以丙酮和丙烯为主。从我国丙酮和丙烯的供需情况来看,尽管近年来我国丙酮和丙烯供给增长迅速,但面对快速增长的需求,行业供给仍然不足,一定程度上依赖进口,具体来看:

丙酮:截至2019年我国丙酮产能约为168万吨,产量为150.89万吨,开工率为89.82%;2019年我国丙酮表观消费量为228.60万吨,其中进口77.92万吨,占表现消费量的34.1%,我国丙酮进口依赖度较高。

丙烯:近十年来,随着煤制烯烃的技术进步,国内丙烯产能从2013年内之后开始迅速上升,2019年我国大陆地区丙烯总产能已超过4000万吨,全年新增产能410.07万吨,环比增加11.43%。随着丙烯产能的不断上升,行业产量也有所增长,2017年国内丙烯产量为2597万吨,至2019年达到2928万吨。尽管产能和产量不断增长,但我国丙烯的市场缺口仍然较大,2019年国内丙烯当量消费量约4230万吨,而2019年我国丙烯产量约为2928万吨,我国丙烯缺口达1302万吨,缺口巨大。

2、下游:应用尚未得到有效开发

从国内异丙醇消费占比来看,主要应用在六个领域,医药中间体(21%)、有机合成及其他(20%)、农药(18%)、电子清洗(18%)、油墨(15%)和涂料(8%),其中医学应用包含在有机合成及其他当中,占比较小。

与发达国家相比,我国异丙醇的应用领域并未得到全部有效开发,如异丙醇具有很强的杀菌能力,消毒适用范围与乙醇相同,消毒性能甚至超过乙醇,多用于皮肤以及医疗器械的消毒,还可以用于假肢的消毒。在一些国家,异丙醇是美容院等公共场所使用最多的消毒剂。此外,我国目前已成为世界电子电器元器件的主要基地,异丙醇在该领域的应用刚刚起步,未来整体用量有望继续增加。

供需:产能严重过剩,需求靠出口拉动

1、供给:产能严重过剩 利用率较低

2010年前,我国的异丙醇国内生产长期无法满足需求。当时国内拥有成规模装置的仅有锦州石化和山东海科化学这两家,均为丙烯水合法技术,合计产能13万吨。约一半的供应缺口需要依靠进口来弥补。2010年之后,我国异丙醇产能开始快速扩张,2015年达到约80万吨,2019年达到109.5万吨(含盘锦长春长期停车的8.4万吨,以及凯凌化工一直处于停车中的17.6万吨醋酸异丙酯氢化法生产异丙醇装置)。2019年新增三套异丙醇装置分别为:湖南昌德化工1.5万吨/年、联盛科技3万吨/年以及青岛海力加5万吨/年的异丙醇装置,累计新增产能9.5万吨/年。

从我国异丙醇产量来看,行业产量并没有像产能那样快速扩张,产能利用率一直处于40以下的低位。一方面是国内异丙醇行业产能严重过剩,企业普遍亏损,企业生产动力不足;另一方面则是,国内需求异丙醇需求不足,行业需求近一半靠出口拉动,且企业还要面临进口产品的竞争。具体来看,2015年我国异丙醇产量约为21.08万吨,至2018年39.02万吨,为近年来最大值,2019年异丙醇产量为38.71万吨,较上年减少了0.31万吨。

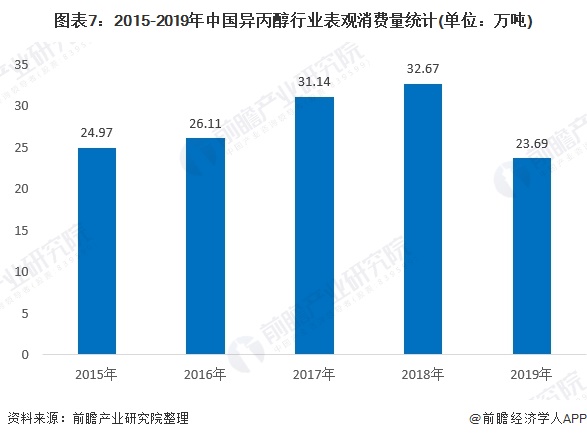

2、需求:国内需求不足 主要靠出口拉动

我国异丙醇产能利用较大,其中很大一个原因是需求不足。数据显示,2015-2018年国内异丙醇表观消费量呈逐年上升趋势,至2018年达到32.67万吨,为近年来最大值;2019年随着出口持续大幅增长,国内异丙醇消费持续低迷,异丙醇表观消费量下降至23.69万吨,但出口量大幅增长至18.31万吨,同比增长73.7%,占全国异丙醇产量的47.3%,出口对异丙醇的需求拉动明显。

2020年以来,随着新冠肺炎在全球爆发,国外对消毒剂产品-异丙醇的需求大增,我国异丙醇出口出现了量价齐升的局面,1-7月,我国异丙醇累计出口18.10万吨,接近2019年全年。出口价格方面,1-7月出口均价为1.18美元/Kg,较2019年出口均价0.69美元/Kg增长了71.01%。

价格:受疫情影响,异丙醇价格先升后降

2020年以来,受出口量暴增以及成本端托举拉动,国内异丙醇市场涨势凶猛,均价从6000元/吨低点经过两轮上涨后于6月上旬冲至年内高点1.39万元,最大涨幅达到131.67%。其后,随着外贸利好减缓,出口订单明显缩减,市场价格持续回调,8月初华东市场跌至7000元/吨左右,此后价格有所回调,月末价格达到8000元/吨左右。

具体来看,一季度,在化工品市场行情整体不振的情况下,异丙醇成为为数不多价格上涨的产品,并且涨幅巨大。3月中旬国外疫情蔓延,异丙醇出口订单开始大幅飙升,市场货源略显偏紧,价格持续飞涨。4月中旬,异丙醇价格到了阶段性高点,华东市场主流价格由5675元涨至1.27万元左右,1个多月的时间涨幅达123%。随后市场进入震荡期,价格持续高位整理。

5月中旬开始,受上游原料丙酮、丙烯货紧价扬托举,叠加下游刚需走货顺畅,异丙醇市场又开始推涨,厂家挺价愿意强烈,市场现货偏紧,异丙醇市场再次开启涨势。6月9日,主流价格再度涨至1.41万元的年内高点。6月中下旬以来,价格重心开始回落,7月初国内异丙醇均价为11600元/吨,月末均价为9650元/吨,月内价格下跌幅度为16.81%。8月初异丙醇价格持续下跌至7000元/吨左右,此后在原料丙酮价格大幅上升的支撑下,异丙醇价格上升至8000元/吨左右,但需求仍然不足。

竞争:行业企业、区域竞争相对集中

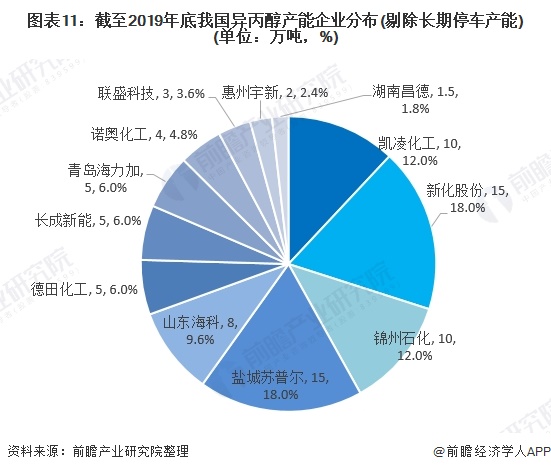

从我国异丙醇行业企业竞争来看,以企业产能进行分析显示,我国异丙醇生产企业较为集中,截至2019年底,全国异丙醇生产企业约13家,合计产能约109.5万吨。其中凯凌化工异丙醇产能位居全国第一,为27.6万吨,占全国异丙醇产能的25.2%;其次为新化股份和盐城苏普尔,产能均为15万吨,占比13.7%。此外产能在10万吨及以上还有锦州石化,其中则均在10万吨以下。

如果剔除掉凯凌化工17.6万吨和盘锦长春8.4万吨长期停车的产能,则行业合计产能为83.5万吨,而新化股份则以15万吨位居第一。

从我国异丙醇行业区域竞争来看,我国异丙醇主要分布在山东、浙江、江苏、辽宁、广东、湖南6个省,其中产能最大的为江苏省,产能合计约37.6万吨,占全国产能的34.3%;其次为山东省,产能约32万吨,占比约29.2%。辽宁省产能约18.4万吨,占比为16.8%。浙江、广东、湖南异丙醇产能分别为13万吨、7万吨和1.5万吨,占比分别为11.9%、6.4%、1.4%。

以上数据来源于前瞻产业研究院《中国异丙醇行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务