2020年中国挖掘机行业市场现状与竞争格局分析 行业马太效应显著【组图】

受益于我国对于工程机械行业的政策支持以及下游行业的投资力度加大,我国挖掘机需求呈现井喷式增长,目前挖掘机已经成为工程建设中最主要的工程机械之一。本文通过对挖掘机行业的市场竞争格局入手,窥探未来我国挖掘机行业的发展趋势。

挖掘机行业市场竞争格局分析

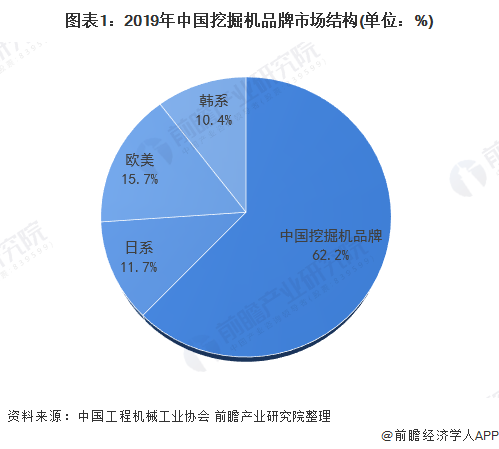

——2019年国产挖掘机品牌市场占有率达62.2%

经过多年发展,国产挖掘机型号更加齐全、质量也有很大提升以及售后服务更加完善,国产挖掘机品牌市场份额逐渐提升。根据中国工程机械工业协会数据显示,2019年国产挖掘机品牌销量市场占有率高达62.2%,居于首位;而日系、欧美和韩系品牌分别为11.7%、15.7%和10.4%。

——行业马太效应显著,CR5为69.2%

根据中国工程机械工业协会数据统计,2020年7月我国挖掘机市场主要集中在三一、徐工、卡特彼勒等大型工程机械企业,市场集中度CR5为69.2%,较2019年提升2.5个百分点,行业马太效应较为显著。

同时,结合具体的企业格局来看,2020年7月三一重工的市场占有率达到26.7%,稳居第一;其次是徐工的市场占有率为15.2%,卡特彼勒的市场份额我10.5%。

——小型挖掘机更受青睐

从国内挖掘机产品市场结构来看,我国挖掘机主要分为小型挖掘机(<20吨)、中型挖掘机(20-30吨)以及大型挖掘机(>30吨)。

2019年国内小型挖掘机销量为127562台,占总销量61.01%;其次为中型挖掘机,销量为51560台,占总销量24.66%;大型挖掘机销量为29955台,占总销量14.33%。2020年1-8月,国内小型挖掘机销量销量为116082台,占比为61.02%。可见,我国小型挖掘机更受用户青睐,持续领跑市场。

——中部地区超东部地区成需求新重地

从区域销售量分布来看,在2019年1-11月纳入统计的31个省份中,中部地区挖掘机销量占比达到37%,成为销量最高地区,超过东部地区,主要是由于国家高铁网络的逐步形成以及国家“一带一路”建设的推进,中部地区承东启西,中部地区发展速度加快,挖掘机的需求得到快速提升。

行业竞争格局发展趋势分析

结合我国挖掘机市场发展情况以及目前行业内挖掘机品牌、制造企业、产品结构以及区域需求格局来看,我国挖掘机行业将会朝着高国产化率、行业集中度高、轻型化产品以及区域分化等趋势发展。

以上数据来源于前瞻产业研究院《中国挖掘机制造行业产销需求与投资预测分析报告》,同时前瞻产业研究院提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务