龙头之争:安踏VS李宁 谁才是国产运动品牌之王

中国的鞋服企业市场规模逐年扩大,主要市场被国际大牌占据,但是随着近年来国产品牌的崛起,一众优秀的国产企业不断发展壮大,获得广大消费者的认可,其中表现最为出众的便是安踏和李宁。

李宁成立于1990年,其创始人李宁缔造了世界体操史上的神话,在2008年北京奥运会上点燃圣火的一幕更成为一代人的永恒记忆,李宁公司也因其独特背景成为国内最具品牌鲜明度的运动服饰企业,并且于2004年6月在中国香港成功上市。安踏则成立于1991年,于2007年7月在港交所上市,经过二十几年的发展,安踏体育用品有限公司现已成为国内最大的综合体育用品品牌公司。

两家企业各有特色,并且占据了国产鞋服市场的头两把交椅,那究竟谁才是国产运动品牌之王呢?

安踏体量庞大,国内第一;李宁发展迅速,一路猛追

截止至2020年9月6日,李宁公司总市值为813.76亿港元(约合717.76亿元),特步公司和361度公司总市值分别为60.97亿港元(约合53.78亿元)和21.92亿港元(约合19.33亿元),而安踏公司总市值为2069.35亿港元(约合1825.23亿元),是三家之和的两倍多。安踏公司体量庞大,堪称国内运动品牌第一大企。

但是李宁公司的发展速度却令人惊叹,2015年李宁的总市值为79.19亿港元,同期的安踏总市值却为532.74亿港元,是李宁的6.73倍;仅用五年时间,截止至2020年9月6日,而李宁总市值已达813.76亿港元,接近安踏总市值的四成。李宁近年不断快速发展,对安踏穷追猛赶。

注:2020年市值为截止至2020年9月6日。

安踏营收破三百亿元,李宁溢利近乎翻倍

近年来李宁的营业收入迅速增长,毛利水平也不断提升。根据李宁公司财报披露,2019年实现营业收入138.70亿元,同比增长32%;实现毛利68.05亿元,毛利率49.07%。而安踏公司得益于多品牌营业增长,于2019年实现营业收入339.28亿元,同比增长40.8%,首次突破营收三百亿元,安踏公司连续多年保持营收的高速增长,并且毛利也随之不断增长,2019年毛利率已上升至55%。

然而从净利润来看,安踏保持较高的净利润,2019年达到净利润53.44亿元,整体的净利润增长趋于稳定,其中2017-2019年保持在30%左右的增长。而李宁虽然净利润不及安踏,甚至2017年净利润较上年有所下滑,但随着2018年“中国李宁”的火爆,2018年净利润增长38.84%,2019年净利润更是翻倍到达14.99亿元,同比增长109.59%。

安踏品牌力提升,市场占有仅次耐克、阿迪达斯

随着安踏不断的发展壮大,其在运动服饰行业品牌力仅次于国际龙头耐克和阿迪达斯,且品牌力持续提升。在英国品牌评估机构Brand Finance发布的《2020年全球最有价值的50个服装品牌》中,安踏是唯一入榜的中国体育用品品牌,并且这是安踏第五年入榜,从2016年第46位,到2017年第35位、2018年第28位、2019年第21位,至2020年第18位,排名逐年上升。并且获得《BrandZTM2019最具价值中国品牌100强》的第82名,是百强里服饰品类第一。

根据Euromonitor数据显示,2019年李宁市占率为6.3%排在第五位;而中国运动服饰行业中安踏市占率为16.4%,仅此于耐克和阿迪达斯。

安踏店破万家却寻求转型,李宁经销零售紧随其后

截止到2019年年底,安踏在中国开店破万家,设有10516家安踏店(包括安踏儿童独立店),旗下品牌FILA也开设有1951家,包括KOLON SPORT在内其余四个品牌共计开设476家。

然而2020年安踏主品牌决定砍掉经销商模式,向直营零售模式转型。并在2020年8月25日的中期业绩会上,安踏宣布这一数字化转型计划。作为转型的第一阶段,安踏将斥资总金额约20亿元,直接收购11家经销商,这些经销商覆盖长春、长沙、成都、重庆、广东、昆明、南京、上海、武汉、西安及浙江等11个省市。此举涉及的安踏品牌合计约3500家,占到安踏总门店数的35%。上述地区的门店,安踏计划约60%由安踏集团直营管理,40%由加盟商按照安踏运营标准管理。

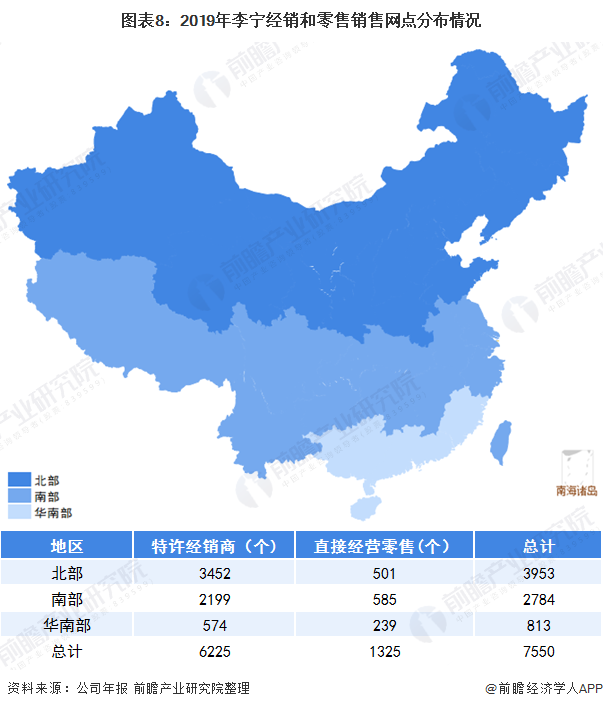

2019年李宁公司在全国设立特许经销商6225个,直接经营零售1325个,总计7550个。李宁实行多渠道策略,基于零售转型方向,升级零售商合作政策,以吸引优质零售商合作,提升零售渠道效率,增强市场覆盖质量。并且加速推进渠道多元化发展,在传统商业街、百货、运动城发展的基础上,聚焦购物中心和奥特莱斯渠道的突破,与国内多个大型连锁商业地产集团达成战略型合作,在购物中心渠道重点开设全品类标杆店和中国李宁时尚店,并积极进行新渠道类型的探索。

注:北部包括:北京、天津、河北、山西、内蒙古、山东、河南、黑龙江、吉林、辽宁、陕西、宁夏、青海、甘肃和新疆等省份、直辖市和自治区。

南部包括:上海、江苏、浙江、安徽、江西、湖北、湖南、重庆、四川、云南、贵州和西藏等省份、直辖市和自治区。

华南部包括:广东、广西、福建、海南和澳门等省、自治区和特别行政区。

安踏多品牌发展,FILA来势汹汹;李宁多品类发展,网络关注火爆

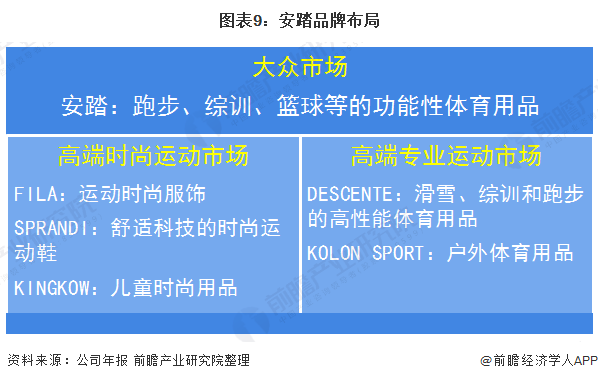

安踏实行“单聚焦、多品牌、全渠道”战略,进行多品牌发展,旗下拥有安踏ANTA(中国)、斐乐FILA(意大利)、迪桑特DESCENTE(日本)、可隆KOLON(韩国)等多个中国及国际知名的运动品牌。2019年3月,由安踏体育、方源资本、Anamered Investments及腾讯组成的投资者财团完成收购亚玛芬体育公司,亚玛芬体育旗下的国际知名品牌也加入了安踏集团的多品牌阵营,包括萨洛蒙Salomon(法国)、阿托米克Atomic(奥地利)、颂拓Suunto(芬兰)等。这些品牌在户外运动、滑雪、球类及运动器械等各自的运动细分领域位居全球前列,在欧洲、美国和亚太等世界主要市场均有布局。

其中FILA发展迅猛,近年来营业收入飞速上涨,于2020年6月底营业收入达71.52亿元,反超安踏主品牌,并且2018-2020年毛利率高达70%,而安踏主品牌仅为40%。FILA成为安踏发展的重要利器,对标目前朝向高端潮流发展的李宁,甚至于2019年营收成功超过李宁。

李宁近年来不断推出新科技,与球星合作联名款,自主设计参加各类展秀,走上潮牌之路,其中以“中国李宁”等一系列品牌重塑人们对李宁的印象,获得巨大成功。在百度搜索上,李宁一直保持着高搜索率,相较于安踏消费者们更多的关注李宁的动向。

注:通过百度指数搜索关键词“李宁”和“安踏”所得结果,2020年为截止至9月5日数据。

综合来看,安踏成为全球仅次于耐克和阿迪达斯的第三大运动品牌,在国产运动品牌中占据龙头地位。但李宁也在飞速发展,不断缩小与安踏的差距。

以上数据来源于前瞻产业研究院《中国体育用品行业发展前景与投资战略规划分析报告》,同时前瞻产业研究院提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务