产业之问|物流园区:华东VS华南 哪个区域在引领中国物流园区建设?

根据国家标准《物流术语(GB/T18354)》,物流园区是指为了实现物流设施集约化和物流运作共同化,或者出于城市物流设施空间布局合理化的目的而在城市周边等各区域,集中建设的物流设施群与众多物流业者在地域上的物理集结地。

物流园区是对物流组织管理节点进行相对集中建设与发展的、具有经济开发性质的城市物流功能区域,同时,也是依托相关物流服务设施降低物流成本、提高物流运作效率,改善企业服务有关的流通加工、原材料采购、便于与消费地直接联系的生产等活动、具有产业发展性质的经济功能区。

全国物流园区供给现状

——工矿仓储用地供应快速提升

根据国土资源部数据,2019年全国国有建设用地供应总量62.4万公顷,比上年下降3.6%,其中工矿仓储用地作为最大的正增长用地,2019年工矿仓储用地供应面积为14.7万公顷,增长10.3%,快速增长的供应规模反映出国内工业和物流用地需求较大。

——物流园区建设规模逐步扩张

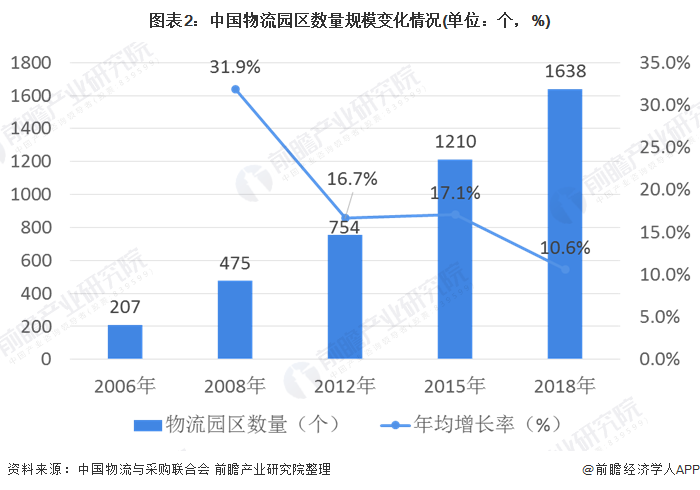

根据中国物流与采购联合会、中国物流学会发布的《第五次全国物流园区(基地)调查报告(2018)》数据显示,2018年,全国符合本次调查基本条件的各类物流园区共计1638家,比2015年第四次调查数据1210家增长35.37%。2015-2018年,我国物流园区个数年均增长10.6%。总体上,我国物流园区建设呈现快速扩张趋势。

根据《物流园区分类与规划基本要求GB/T21334-2017》,按依托的物流资源和市场需求特征为主要原则,以某一服务对象为主要特征,将延伸服务合并为同一类型,以物流园区服务功能为导向,对物流园区进行如下分类。

全国物流园区需求分析

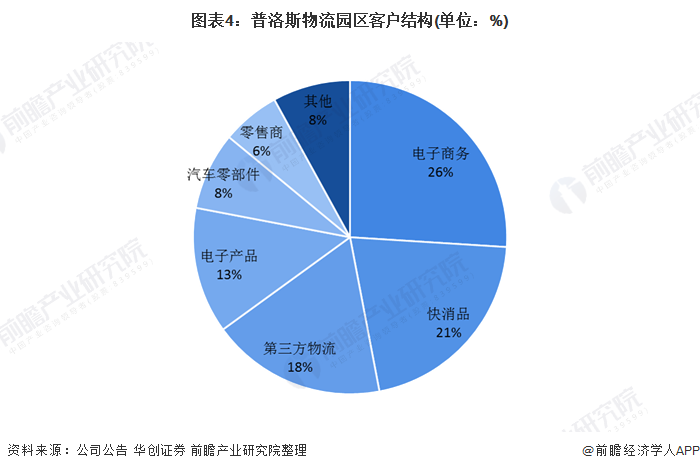

目前,国内物流园区入驻企业类型可大致分为制造企业、零售企业、第三方物流三大类,其中制造企业主要包括汽车、电子、机械制造以及医药、医疗器械制造等等,零售企业包括快消品、电商以及零售等等。不同入驻企业对于物流园区功能需求的考虑不尽相同,目前多数以仓储、运输、配送等基本服务功能为主。从国内仓储地产领军企业——普洛斯的客户结构可以看出,占比较高的有电子商务企业26%,快消品企业21%、第三方物流18%,电子产品13%、汽车零部件8%,零售商6%。

——工业品物流高速增长为物流园区建设提供重要支撑

我国工业品物流是物流需求的主要构成。2015-2019年,我国工业品物流总额逐年增长,到2019年,全国工业品物流总额为269.6万亿元,按可比价格计算,同比增长5.7%,增速比2018年减少0.5个百分点,2020年上半年,全国工业品物流总额达到110万亿元。国内工业品物流保持较高的增长趋势,为物流园区的建设需求提供重要支撑,推动物流园区建设进一步扩张。

——零售消费稳定增长驱动物流园区转型升级

2015-2019年,我国社会消费品零售总额逐年增长,增长率保持在8%以上的较高水平。2019年,我国社会消费品零售总额达到411649亿元,比2018年增长8.0%,2020年1-6月社会消费品零售总额达到172256万亿元。国内零售消费稳定增长,高端物流需求快速扩张,驱动现代化物流园区建设和转型升级。

区域物流园区发展情况

——示范物流园区区域分布

截至到2020年8月,中国物流与采购联合会根据国家发改委要求,已发布两批示范物流园区名单,共56家物流园区入选。其中华东地区物流园区入选最多,达到22个,占比39%,其次是华中地区和西南地区各有8个物流园区入选。

——区域物流园区发展

从区域经济总量来看,2019年华东地区GDP最高,达到37.55万亿元,其次是华中和华南地区,分别为13.98万亿元和13.42万亿元。华东区域经济总量为物流园区的建设发展提供良好的支撑基础。

从国内物流地产龙头企业——普洛斯的全国物流园区布局情况来看,已建物流园区项目多数分布于华东地区,例如山东、上海、江苏、浙江、安徽等地,截止到2019年末,普洛斯在华东地区物流园区项目有178个,总建筑面积达到2815.95万平方米。

——园区仓储设施现状

从高标仓空置率情况来看,根据最新统计数据,华南和华东地区仓储空置率较低,分别为13.68%和15.55%,而西南和东北地区高标仓空置率达到25%以上,反映出华南、华东地区经济情况较好,从疫情中较好复苏从而带动当地仓储需求,降低区域仓库空置率。

从高标仓租金情况来看,根据最新统计数据,华东、华北、华南地区租金偏高,而华中、西南、西北、东北地区租金相对较低,反映出华东、华北和华南地区仓储租赁市场活跃,物流园区的仓储需求较大。

前瞻观点:综上所述,从国家示范试点建设、经济基础、龙头企业布局、仓储市场需求等方面分析,华东地区物流园区发展处于领先地位。

以上数据来源于前瞻产业研究院《中国物流园区建设规划与经营模式分析报告》,同时前瞻产业研究院提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务