十张图带你了解2020年储能电站市场现状及发展前景 电化学储能成增长引擎

电力系统是一个稳态平衡的系统,发电站发电功率的总和需要与用户端用电功率总和相等,如果两者之间不一致,会造成整个电力系统的不稳定或故障。而储能电站则是在多种电力能源与电力需求之间进行调节缓冲。储能电站“蓄水池”的作用能够有效地提高系统调压、调频的能力。

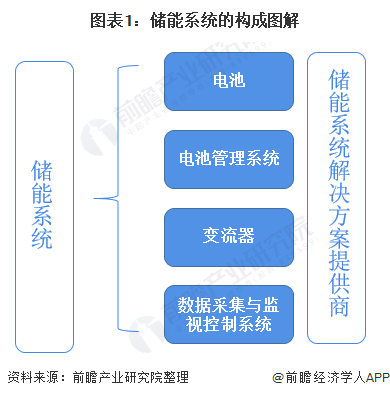

储能系统以电池成本为主

储能系统主要由四个部分组成,电池和电池管理系统(BMS),储能变流器(PCS)以及对整个系统进行监控以及通讯的系统。事实上为了保持电力储能设备在正常的工况下运行,还需要配备工业空调、消防设施等。

从储能系统成本构成来看,目前电池成本约占60%,PCS占比20%,BMS占比5%,EMS占比5%-10%,其它配件5%。

储能技术以抽水储能为首,因其度电成本最小

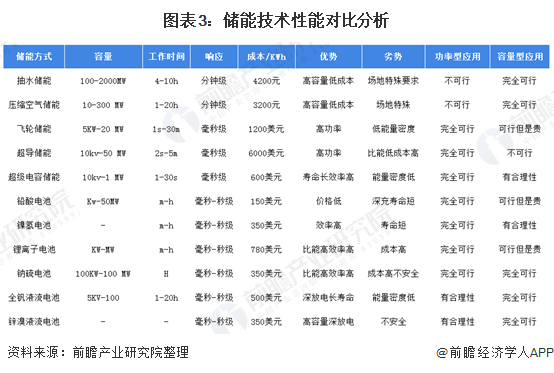

储能技术多样,针对性较强。储能应用场景的复杂性决定了储能技术的多样性,针对特定场景选择合适的储能技术进行应用将是未来储能市场的主旋律。目前市场应用的主要储能技术可分为:机械储能、电化学储能、氢储能、蓄热/蓄冷储能等。各类储能技术的应用场景和推广程度受配置灵活性、占地要求、放电时间、启动响应速度、技术水平、安全性、环保性、回收效率等多方面因素影响。

虽然储能技术种类繁多,但其特点迥异,在电力系统的具体应用中需要根据储能技术的具体特征择优选用。主要参考的关键参数有:储能规模、工作时间、响应时间、特殊限制和建设成本这五点。电力系统中的应用可以粗略的分为功率型应用(电能质量控制、电网调频)和容量型应用(削峰填谷、系统备用)两方面。

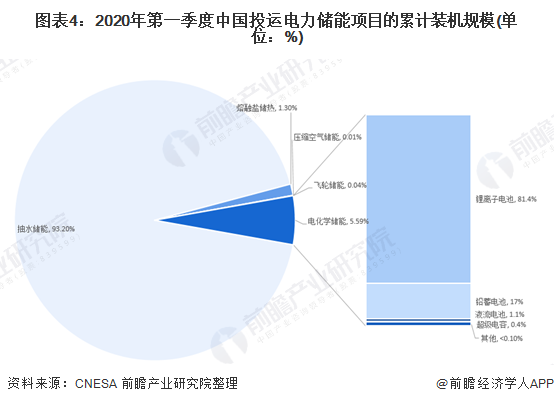

根据CNESA的数据,截至2020年第一季度,不管在全球还是在中国,抽水储能均为主要的储能方式,中国抽水储能项目占比93.2%;电化学储能为第二大储能方式,而其中以锂离子电池为主。截至2020年第一季度,中国电化学储能项目中,锂离子电池占比81.4%。

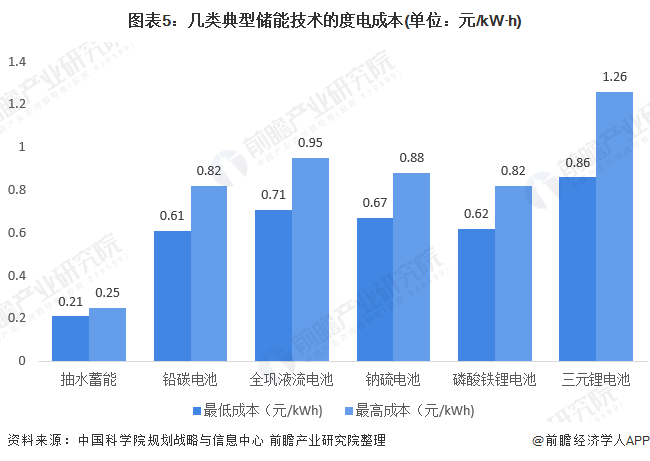

度电成本,也称平准化成本(Levelized Cost of Electricity,LCOE),是对储能电站全生命周期内的成本和发电量进行平准化后计算得到的储能成本,即储能电站总投资/储能电站总处理电量。度电成本的计算对于在容量型场景应用的储能技术经济性评估具有重要指导意义。针对度电成本,除考虑储能技术的使用寿命外,还应该考虑电站能量效率以及电化学储能技术的放电深度和容量衰减等。根据调研及文献数据,下图给出了不同储能技术的度电成本范围。其中,容量型磷酸铁锂储能电站的度电成本目前为0.62~0.82元/(kW·h)。

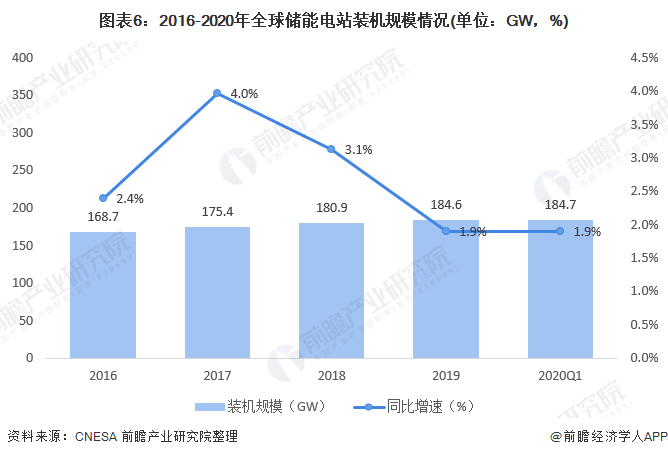

全球和中国的储能装机规模稳步上升

根据CNESA于2020年6月3日发布的《储能产业研究白皮书2020》数据,截至2019年底,截止2019年底,全球已投运储能项目累计装机规模184.6GW,其中电化学储能的累计装机规模仅次于抽水蓄能、为9520.5MW,在各类电化学储能技术中,锂离子电池的累计装机规模最大、为8453.9MW。截至2020年3月底,全球已投运电力储能项目(含物理储能、电化学储能以及熔融盐储热)的累计装机规模达184.7GW,同比增长1.9%。

2016-2019年,中国储能电站行业整体呈稳步上升的趋势,储能电站装机规模从2016年的24.3GW上升至2019年的32.4GW。根据CNESA于2020年6月3日发布的《储能产业研究白皮书2020》数据,截至2019年底,中国已投运储能项目累计装机规模32.4GW,占全球市场总规模的17.6%,同比增长3.6%。其中,抽水蓄能的累计装机规模最大,为30.3GW,同比增长1.0%;电化学储能的累计装机规模位列第二,为1709.6MW,同比增长59.4%。2020年一季度,中国的累计装机规模达到32.5GW,同比增长3.8%,占全球总装机容量的17.6%。

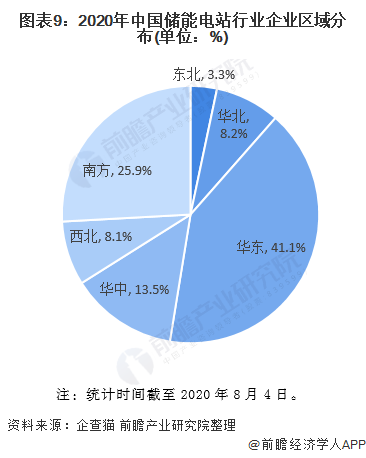

中国储能电站企业区域分布在广东和江苏

根据前瞻企业数据库企查猫的搜索,截至2020年8月4日,我国经营范围中含有“储能电站”的存续和在业企业共计2899家,其中2019年新增551家。

根据前瞻企业数据库企查猫的搜索,中国储能电站相关的企业主要分布在华东和南方地区,华东占比41.1%,南方占比25.9%,其他区域较为分散。

从全国各个省份来看,广东的储能电站和江苏不分上下。在南方地区主要以广东为主,截至2020年8月4日,广东共拥有储能电站相关企业570家;在华东地区,储能电站企业主要分布在江苏一带,截至2020年8月4日,江苏共拥有储能电站相关企业563家。

中国储能电站成本不断降低 市场空间大

在各类储能技术中,抽水蓄能的成本最低(21美元/千瓦时),其次是压缩空气储能(53美元/千瓦时)。锂离子电池等电化学储能的装机成本仍然较高,但在存储和释放能量方面效率更高,使其具有更广泛的应用潜力。

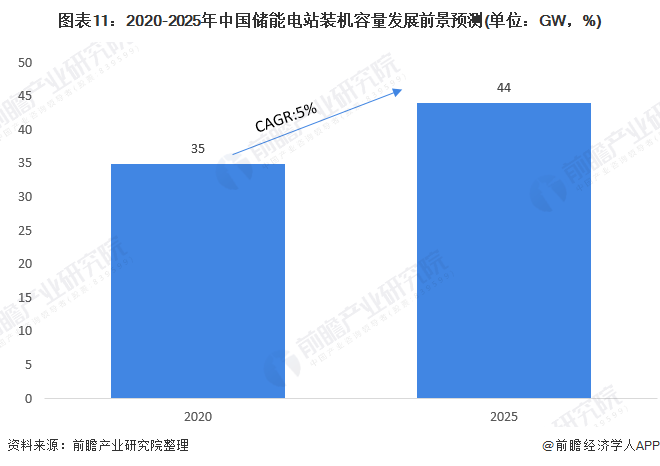

结合前文的分析,根据国家能源局发布的《水电“十三五”规划》,到2020年底我国抽水蓄能的累计装机规模达到38GW。2020年为我国十三五的收官之年,而截至2019年我国抽水蓄能装机进度仅达到完成79.6%,未来仍有巨大的发展空间。

同时锂离子电池成本也在快速下降,预计到2030年其装机成本将由2016年的1050美元/千瓦时降至478美元/千瓦时。由于锂离子电池成本下降速度超过预期,使其在多个主要能源市场成为天然气发电厂的有力竞争对手。预计电化学储能将成为中国储能装机容量的核心增长动力。

综上,前瞻初步预测中国储能电站装机容量在未来5年内仍将保持5%以上的增速,到2025年超过44GW。

“十四五”期间,我国电力体制改革政策的落实、现货市场的逐步建立、可再生能源实现大规模并网、分布式能源体系的完善、电动汽车的快速普及以及能源互联网的发展完善等将持续推动储能市场规模稳步攀升。未来,储能技术与应用策略的成熟、标准与规范的制定、成本下降与规模化生产的实现、储能应用市场与价格机制的建立都将保障储能为支撑中国实现能源结构向低碳化转型发挥更加坚实的作用。前瞻保守估计,未来几年储能电站市场规模将以10%的速度增长,至2025年,市场规模将超过2600亿元。

以上数据来源于前瞻产业研究院《中国储能电站行业市场前瞻与投资规划分析报告》,同时前瞻产业研究院提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务