2020年中国炼油产业市场规模与竞争格局分析 中石油中石化产能过半

近年来,我国炼油行业企业数量逐年下降,2019年规模以上企业数量为1124家;市场竞争主体多样性增加,中石油中石化仍占主要地位;行业整体盈利能力较弱。

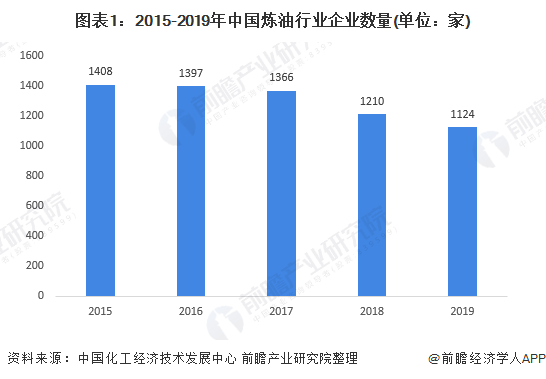

炼油企业数量逐年降低

我国成品油已经面临产能严重过剩的挑战,这将倒逼炼油行业从原有的燃料型向炼化一体转型,单纯的炼油企业正在慢慢减少。根据中国化工经济技术发展中心数据,2015-2019年中国炼油行业企业数量整体呈现下滑趋势,截至2019年12月末,炼油业规模以上企业1124家。

炼油格局重塑 中石油中石化仍占据主体地位

在过去相当长时期内,中石油和中石化在炼油行业处于绝对主导地位,成品油市场也是两强争霸局面。随着《国家发展改革委关于进口原油使用管理有关问题的通知》落实,地方独立炼油企业逐渐做大,其他央企也快速进入炼油行业,炼油行业版图开始发生实质性改变,两强争霸格局逐渐改变为两强与独立炼油企业竞争的新格局,形成了成品油市场主体多元化的基本格局,有力地推动行业整体竞争水平,整体消费环境大大改善。

以恒力、荣盛、桐昆、盛虹等为代表的民营企业借助政策东风,进军上游炼化。中国市场对外资企业开放范围不断扩大,埃克森美孚、巴斯夫、SABIC等国际石化巨头积极抢滩石化市场。中国石化、中国石油、中国中化等主营炼厂也在加速炼化转型升级布局。以山东地炼为代表的传统民营炼化加快布局产业整合、转型升级。中国的炼油工业正处在市场放开政策红利催生的产能过剩的“阵痛期”,历史上最大规模的大洗牌即将到来,未来必将加快转型升级,迈向高质量发展。

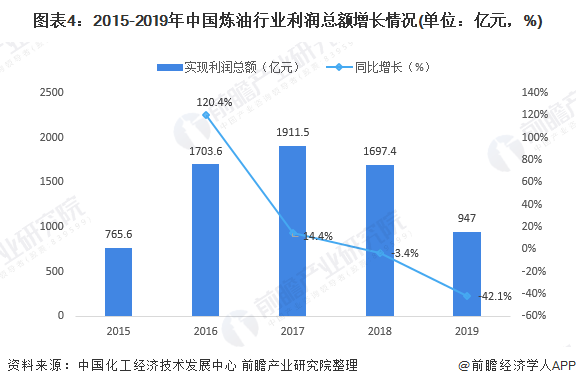

炼油行业经营效益下降

2019年,全球市场剧烈动荡,宏观经济下行压力不断加大。石油和化工行业增加值同比增长4.8%;营业收入12.27万亿元,增长1.3%,其中,炼油业营业收入成本3.35万亿元,同比增加8.4%。

注:图中增长率为按可比口径计算所得,非名义增长率。

从2018年开始,我国炼油业利润总额步入下行区间,2019年降幅进一步增长。2019年炼油业规模以上企业全年实现利润总额947.0亿元,同比下降42.1%,降幅较前11个月收窄7.1个百分点,占石油和化工行业利润总额的14.2%。

注:图中增长率为按可比口径计算所得,非名义增长率。

从营业收入利润率方面来看,2016-2019年炼油业营业收入利润率整体处于较低水平,并呈逐年下降态势,2019年该值为2.35%,同比下降1.90个百分点,说明我国炼油行业盈利能力较弱。

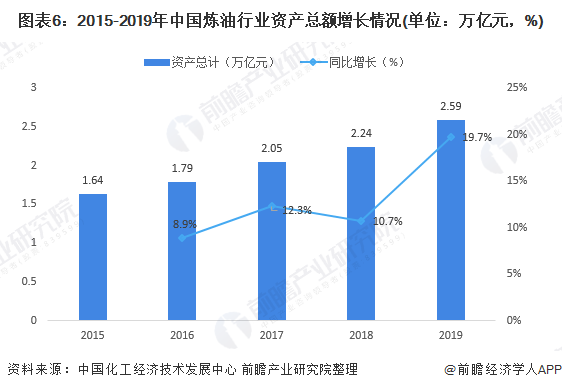

总资产逐年增长

2015-2019年中国炼油行业资产总额呈现稳定上升趋势,2017年以来增速均在10%以上。2019年资产总额为2.59亿元,同比增长19.7%。与此对应的是炼油企业,资产负债率上涨,2019年恒力石化和荣盛石化的资产负债率均超过了75%。

更多数据参考前瞻产业研究院《中国炼油产业发展前景与投资预测分析报告》,同时前瞻产业研究院提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务