一文了解2020年中国保险中介行业市场现状与发展前景分析 监管趋严推动规范化

全国保费收入中保险中介占比高 两者呈现正相关关系

现代保险业中,保险中介包括:保险专业中介、保险兼业代理、保险营销员;而保险专业中介又包括保险代理人、保险经纪人和保险公估人。

保险中介是保险市场精细分工的结果。保险中介的出现推动了保险业的发展,使保险供需双方更加合理、迅速地结合,减少了供需双方的辗转劳动,既满足了被保险人的需求,方便了投保人投保,又降低了保险企业的经营成本。

保险中介渠道是我国保险行业的主要渠道,特别是寿险行业。我国寿险公司以个人代理和银行邮政为主,公司直销占比较少。而财产保险公司的营销渠道是代理、经纪和直销三大渠道为主,其中代理渠道包括专业代理公司、兼业代理和个人代理。

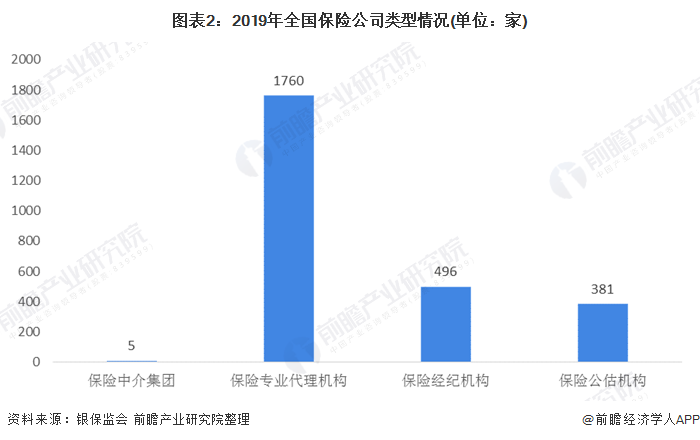

截至2019年底我国共有保险中介集团5个,保险专业代理机构1760家,保险经纪公司496家,保险公估公司381家。

从保险中介保费收入与保险公司总保费收入的变化趋势来看,两者均实现了收入的逐年上涨趋势,呈现较强的正相关性。

保险中介保费收入的增长促进了保险公司总保费收入的增长,而保险公司保费的增长和保险产品的不断丰富和优化又扩张了保险中介机构的经营范围和规模,佣金、代理等中介收入随之上升,保险公司与保险机构相互促进、相互影响,保险中介在保险行业的作用越来越突出。

保费结构中营销员渠道占比最大

从保险中介三大类型保费收入占总保费收入的比例分析,2013-2018年,我国中介渠道保费贡献程度最高的依然是保险公司营销员渠道,其次是兼业代理机构,最后为专业中介机构。但专业中介机构的发展迅速,2013年至2018年间,其保费收入在全国总保费收入中占比从6.7%提升至12.7%。

根据2013-2018年我国保险中介行业保费收入结构,初步估计2019年,我国总保费收入中专业中介机构、兼业代理机构、营销员渠道保费收入占比分别为15.5%、25.34%、50.4%。未来随着“产销分离”加速的趋势,保险专业中介机构的保费收入占比有望继续保持大幅提升的势头。

保险专业中介机构多分布于经济发达地区

由于保险专业中介机构的存在及发展程度取决于当地的经济状况及保险业水平,因而沿海及保险较发达的城市和地区保险专业中介发展较快。即在地域分布上,保险专业代理机构分布不均,绝大多数集中于经济发达地区。

截至2019年底,我国保险专业代理机构数量在200家以上的地区有1个,即广东省,共有保险专业代理机构数量221家;保险专业代理机构数量在100-200家之间的地区共有4个,保险专业代理机构数量不足10家的地区共有5个。

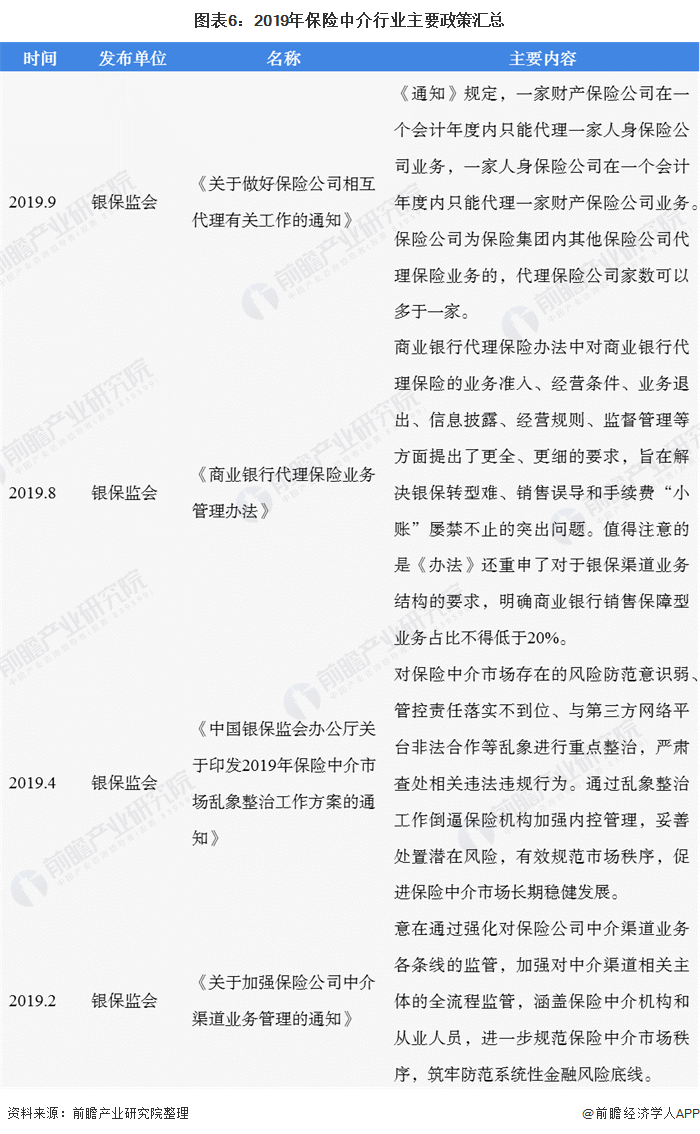

监管趋严推动行业规范化发展

由于我国保险中介多以兼业代理以及保险营销员为主,造成我国保险中介行业从业人员整体专业化水平不高的现象。外加部分保险代理人员更注重自身利益的获取而轻视客户的真正需求,整个保险中介行业存在较多欺骗顾客的乱象。

近年来,我国不断出台保险中介行业相关政策,对保险中介机构以及人员专业化程度要求的进一步提高,以加强我国保险中介行业整体准入门槛并促进该行业职业化发展。

2019年,《中国银保监会办公厅关于印发2019年保险中介市场乱象整治工作方案的通知》出台,重点检查并整治保险公司、保险专业中介机构、保险兼业代理机构及与保险机构合作的第三方网络平台。行业监管力度的加大有利于保险中介行业从业人员职业素质的规范,从而使我国保险中介行业发展的可持续性得以增强。

更多数据请参考前瞻产业研究院《中国保险中介行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究院交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务