2020年集成电路用电子化学品市场现状及发展趋势分析 超净高纯试剂成新动能

电子化学品是电子工业重要的支撑材料之一,其质量的好坏,不但直接影响到电子产品的质量,而且对微电子制造技术的产业化有重大影响。IC产业的发展要求电子化学品产业与之同步。因此,电子化学品成为世界各国为发展电子工业而优先开发的关键材料之一。

电子化学品在集中电路中的定位---核心半导体材料

集成电路(IC)主要包括IC设计、IC制造以及IC封装三大领域,而电子化学品主要应用在集成电路的制造和封装测试领域。集成电路生产需要用到包括硅基材、CMP抛光材料、高纯试剂(用于显影、清洗、剥离、刻蚀)、特种气体、光刻胶、掩模板、封装材料等多种电子化学品。

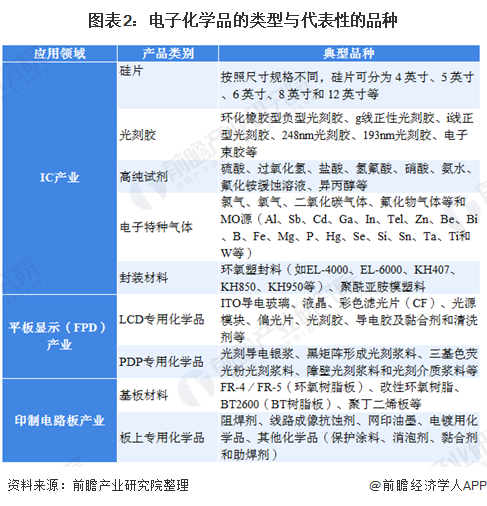

按照国外统计分类,电子化学品一般根据用途分为基板、光致抗蚀剂(国内称光刻胶)、保护气、特种气、溶剂、酸碱腐蚀剂、电子专用黏结剂、辅助材料等。也可以概括为:集成电路用化学品、印制线路板用化学品、液晶及导电化合物与其他电子电气辅助材料。

国内一般根据用途将电子化学品分为硅片光刻胶、电子特种气体、电子封装材料、高纯试剂、其他电子化学品等。

全球市场规模—主要集中在台湾、韩国和日本

电子化学品主要应用在芯片的制造和封装测试领域,据2020年4月1日国际半导体产业协会SEMI最新半导体材料市场报告,2019年全球半导体材料市场营收为521亿美元,其中全球晶圆制造材料从330亿美元降至328亿美元,微幅减少0.4%,晶圆制造材料、制程化学品、溅镀靶材与CMP的销售金额较2018年下降2%;2019年封装材料营收下滑2.3%,由197亿美元降至192亿美元,其中包封材料占比13%。

集成电路用电子化学品主要产品有硅片、光刻胶、光刻胶辅助材料、靶材、工艺化学品、电子特气、CMP抛光材料、包封材料和其他。根据上述信息,前瞻初步估算2019年全球集成电路用电子化学品的销市场规模约在353亿美元左右。

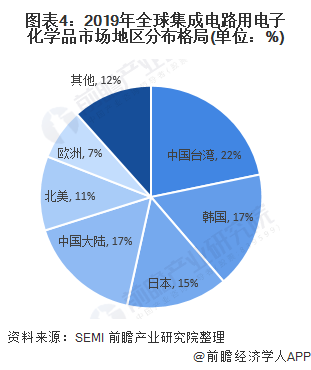

2000年,全球约四分之三的电子化学品市场集中在美国,西欧和日本。随着其他亚洲国家成为生产地区,这一主导地位迅速下降,这得益于全球消费电子市场不断增长,消费电子产品生产行业不断增长。亚洲,以及美国,欧洲和日本综合设备制造商的战略转变,他们转向轻资产或无晶圆厂战略,并将生产外包给中国台湾,韩国,中国大陆和新加坡的代工厂。

2019年,最大的集成电路工艺化学品消费地区是中国台湾(约占总数的22%),其次是韩国(17%),日本(15%),中国大陆(17%),北美(12%),欧洲(7%)。

中国市场的崛起---特种电子气体和超净高纯试剂

2014-2018年,中国集成电路用电子化学品市场规模稳定增长,2018年,集成电路用电子化学品市场规模为182亿元,同比增长17.2%。2019年,根据SEMI公布的区域规模占比及市场整体情况,前瞻初步估算中国大陆集成电路用电子化学品市场规模约为412亿元。

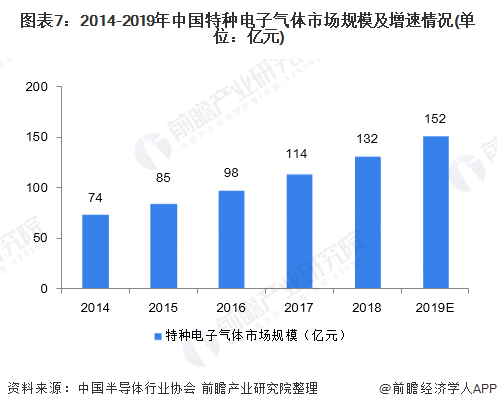

从目前的集成电路用电子化学品行业市场产品结构来看,占规模比重最高的显而易见是硅片,占比在36%;其次是特种电子气体,规模占比为17%。硅片和封装材料行业的市场已经趋向于饱和,未来芯片用特种电子气体和超净高纯试剂将成为集成电路用电子化学品的新动能。

根据中国半导体行业协会公布的数据,2010-2018年电子特种气体行业市场规模一直呈现高速增长趋势,2018年已经达到121.56亿元,较2017年同比增长16.1%。这些年增长的主要原因:下游半导体行业的快速发展。按照近年来行业平均复合增速15%计算,前瞻初步估算2019年我国特种电子气体市场规模达到152亿元左右。

2020年-2022年是中国大陆晶圆厂投产高峰期,以长江存储,长鑫存储等新星晶圆厂和以中芯国际,华虹为代表的老牌晶圆厂正处于产能扩张期,未来3年将迎来密集投产。根据电子特气的特性来推断,新建晶圆厂将是电子特气国产代替的主要发展企业。国内新建晶圆厂的密集投产为电子特气打开了最佳代替窗口。我国特种电子气体的市场规模中有45%是属于集成电路行业的,根据这一比例对集成电路行业用特种电子气体的未来市场规模变动进行分析,到2025年,集成电路对特种电子气体需求市场规模能达到134亿元左右。

超净高纯试剂是控制颗粒和杂质含量的电子工业用化学试剂,在半导体行业被广泛应用于清洗和蚀刻工段的关键性材料,该类产品对于金属杂质含量的控制有着极其严苛的要求。目前半导体用的主要高纯化学试剂品种有高纯硫酸、高纯过氧 化氢、高纯氨水、高纯盐酸等。超净高纯试剂主要用于半导体、平板显示、LED、光伏太阳能电池等电子信息产品的清洗、蚀刻等工艺环节。超净高纯(VLSD)试剂是大规模集成电路(IC)及高档半导体器件制造过程的专用化学品,主要用于硅单晶片的清洗、光刻、腐蚀工序中,它的纯度和洁净度对集成电路的成品率、电性能、可靠性都有着重要的影响。

从地区分布看,国内高纯试剂公司主要集中在长三角、珠三角地区。特别是江阴地区(主要企业包括江化微、江阴润玛、江阴市化学试剂厂)和苏州地区(主要企业包括晶瑞股份),高纯试剂的产销量占全国总产销量的比重分别在45%和28%左右。龙头企业江化微的主要产品超净高纯试剂实现销售收入2.86亿元,较2018年增加19.28%;晶瑞股份的主要产品超净高纯试剂实现销售收入1.79亿元,较2018年下降20.61%。综上,龙头企业江化微和晶圆股份合计占高纯试剂市场销售收入65%以上。

全球中国超净高纯试剂主要生产企业有德国巴斯夫,美国Ashland化学、Arch化学,日本关东化学、三菱化学、京都化工、住友化学,台湾联仕、鑫林科技,韩国东友精细化工等,我国超净高纯试剂在市场的国产化率仅有25%左右。

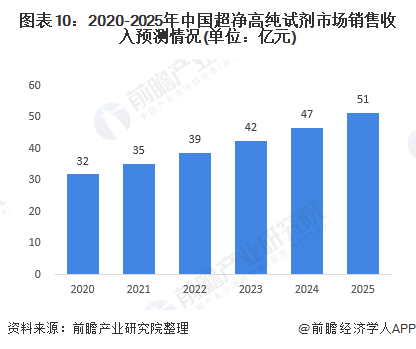

综合上述信息前瞻推测出,2019年我国中国超净高纯试剂市场规模大约在29亿元人民币左右。

集成电路行业对高纯试剂的需求量主要变现在超净高纯试剂上,根据我国超净高纯试剂的市场发展情况以及下游需求来看,预计未来几年时间内,市场规模增速能达到10%左右。到2025年,超净高纯试剂的市场销售收入能上升到50亿元以上。

中国集成电路用电子化学品市场广阔

未来中国集成电路用电子化学品市场规模将保持持续增长趋势,驱动因素包括电子化学产品的国产化替代及中国智能制造、工业信息化建设的推动。预计2025年,中国集成电路用电子化学品行业市场规模达到7亿元,年复合增长率约为10%。

以上数据来源于前瞻产业研究院《集成电路用电子化学品行业市场需求与投资规划分析报告》,同时前瞻产业研究院提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务