【最新】2020年中国新基建5G产业链全景图深度分析汇总(附5G产业链完整企业名单)

截至2019年底我国共建成5G基站超13万个,在5G商用初期,运营商开展5G网络大规模建设,预计2020年,电信运营商在5G网络设备上的投资超过2200亿元,各行业在5G设备各方面的支出超过540亿元,5G商用中后期各垂直行业将成为网络设备支出主要力量。目前国内 5G 网络建设处于全球第一阵营。按照建设周期,上游射频、天线、PCB 等零部件,以 及中游无线基站、光通信设备等主设备、系统集成与服务行业或将率先受益。

5G定义

5G狭义来讲是指第五代移动通信技术的无线接入网技术;广义来讲是指第五代移动通信技术,泛指包括无线接入网、核心网及相关支撑系统的完整的技术体系。随着无线移动通信系统带宽和能力的增加,面向个人和行业的移动应用快速发展,移动通信相关产业生态将逐渐发生变化, 5G不仅仅是更高速率、更大带宽、更强能力的空中接口技术,而且是面向业务应用和用户体验的智能网络。

我国正大力开展5G技术与产业化的前沿布局,在多个领域取得了积极进展,为抢占5G发展先机打下坚实基础。我国移动通信技术起步虽晚,但在5G标准研发上正逐渐成为全球的领跑者。

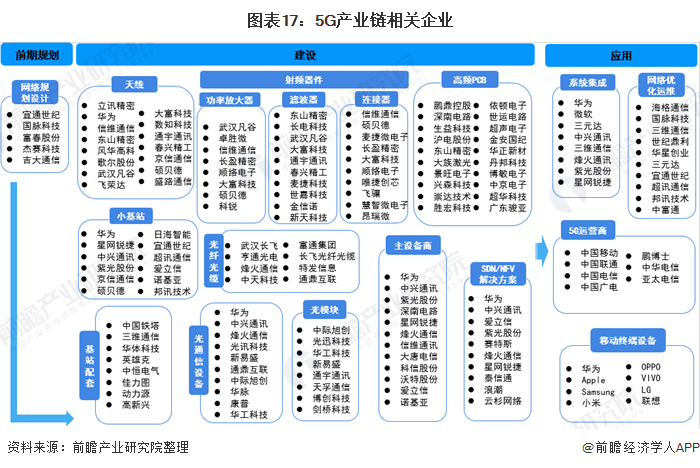

5G产业链

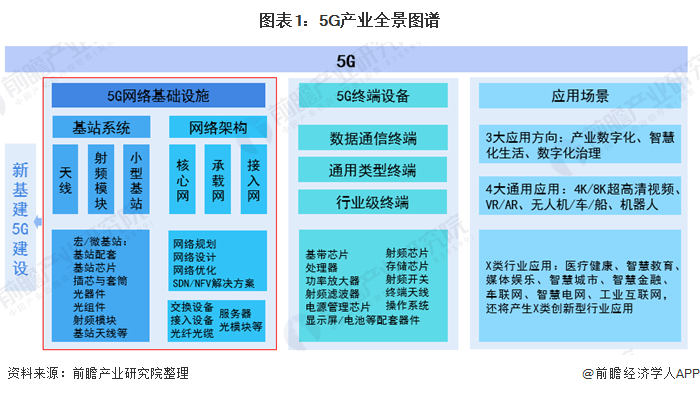

5G产业链条非常之广,含零部件、主设备、运营商和下游应用等环节。前期投入主要包括无线设备、传输设备、基站设备、小基站、光通信设备、网络规划实施等。从应用方向上看,5G应用包括产业数字化、智慧化生活、数字化治理三大方向;5G通用应用(即未来可能应用于各行业各种5G场景的应用)包括4K/8K超高清视频、VR/AR、无人机/车/船、机器人四大类;5G应用到工业、医疗、教育、安防等领域,还将产生X类创新型行业应用。

产业链中上游受益

目前5G发展仍在起步阶段,国内 5G 网络建设处于全球第一阵营。按照建设周期,上游射频、天线、PCB 等零部件,以 及中游无线基站、光通信设备等主设备、系统集成与服务行业或将率先受益。

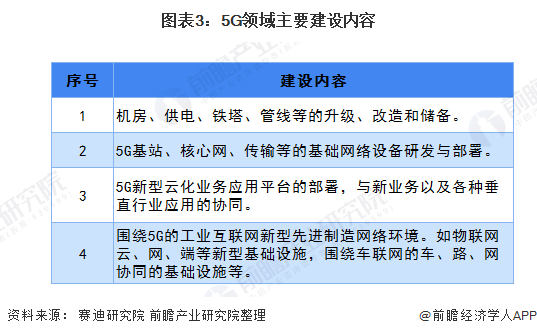

工信部赛迪研究院发布的《“新基建”发展白皮书》显示,新基建5G领域建设将包含以下内容:

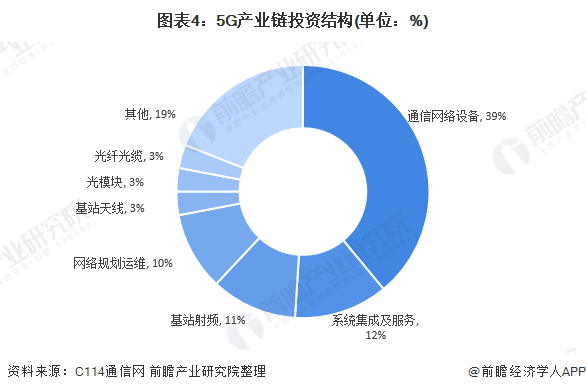

从5G通信投资的各个子行业的占比看,通信设备是占比最大的板块,占到整个投资总额的约40%。通信网络设备是移动通信系统的核心环节,涉及无线、传输、核心网及业务承载支撑等系统设备,而主设备商在整个网络建设中类似于总承包商的角色,为运营商提供完整解决方案,处于统筹地位。

产业链细分市场竞争格局

2020年是5G产业链相关企业从5G基础设施建设中兑现业绩的关键年份。关键的原因体现在两方面,其一,2020年是产业链中部分环节增量市场爆发最猛的一年;其二,2020年之后,部分环节的市场增量增速明显放缓,且随着时间的推移,进入市场的玩家逐渐增多,竞争加剧。

1、通信网络设备

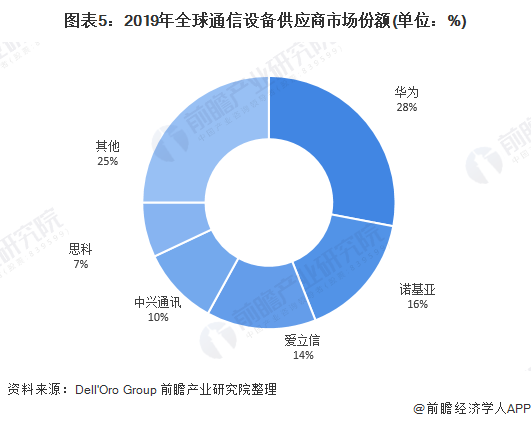

市场研究公司Dell'Oro Group发布的《2019年全球电信基础设施调查报告》显示,2019年全球前五大电信设备供应商分别是华为(Huawei, 28%)、诺基亚(Nokia, 16%)、爱立信(Ericsson, 14%)、中兴通讯(ZTE , 10%)和思科(Cisco, 7%);这5家电信供应商在2018年的营收市占分别是28%、17%、14%、8%和8%。华为和中兴营收占有率分别较前一年成长,而诺基亚和思科的营收占有率均略下滑1%。

Dell'Oro Group指出,美国政府限制华为的行动带来了忧喜参半的结果——2019年,华为的整体电信设备占有率持续增加,但2019年的市占率成长步调则低于2014-2019年的平均占有率成长。此外,中兴通讯在2019年的营收市占提高了约2%,反映自2018上半年间美国禁令以来的强劲复苏。

2、系统集成及服务

系统集成作为一种新兴的服务方式,是近年来国际信息服务业中发展势头最猛的一个行业。系统集成的本质就是最优化的综合统筹设计,一个大型的综合计算机网络系统,系统集成包括计算机软件、硬件、操作系统技术、数据库技术、网络通讯技术等的集成。目前国内主要系统集成企业如下。

3、基站射频

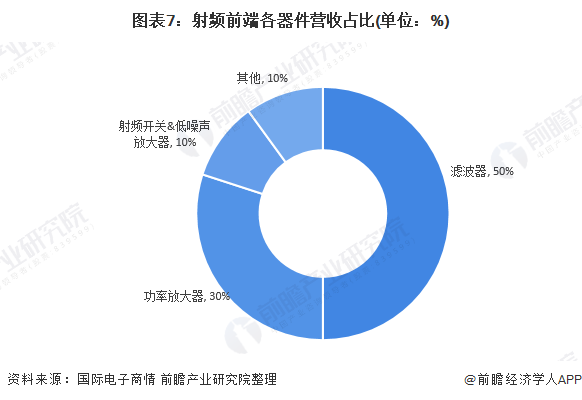

射频前端(RFFE),是移动通信系统的核心组件,主要起到收发射频信号的作用,它包括功率放大器(PA)、双工器(Duplexer和Diplexer)、射频开关(Switch)、滤波器(Filter)、低噪放大器(LNA)等五个组成部分。

从5大器件的营收占比来看,滤波器约占射频器件营收的50%,射频PA约占30%,射频开关和LNA约占10%,其他约占10%。可见,滤波器和PA是射频器件的重中之重。对于通信设备而言,没有PA,信号覆盖会成问题,而没有滤波器意味着设备丧失抗干扰能力。

射频前端市场集中度高, Skyworks、 Corvo、 Broadcom和 Murata四家巨头占据全球85%以上的市场份额。国产厂商加速追赶,基本覆盖所有领域国际射频前端龙头主要采取DM模式,国内厂商通过 Fabless模式快速切入各个领域。

4、网络规划运维

在5G研发过程中,必须综合利用各种优势,满足多种应用场景的需求。在规划5G无线网络时,应注重在保证无线网络结构合理的同时,满足网络覆盖和网络质量的要求。只有做好5G网络规划,才能保证网络达到预期的应用效果。当前国内主要网络规划设计企业有宜通世纪、国脉科技、富春股份、杰赛科技以及吉大通信。

网络规划运维包括无线接入网、业务承载网等前期规划设计和后期优化运维,主要包括中通服、杰赛科技、日海通讯、三维通信、富春股份、华星创业、中富通等。

5、基站天线

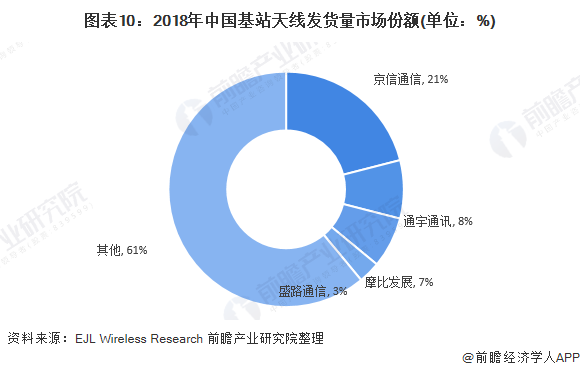

我国基站天线也由网络建设初期国外全部垄断,发展到基本国产,目前基站天线产业面临着过度竞争的局面。基站天线行业竞争激烈,但具有一定研发实力、较大产能规模、具备国际竞争力的厂家较少,国内厂商主要有京信通信、通宇通讯、摩比发展等少数几家企业。

根据 EJL Wireless Research于 2019年发布的报告,2018年中国基站天线市场份额排名靠前的公司依次为京信通信(21%)、通宇通迅(8%)、摩比发展(7%)、盛路通信(3%)等。从2011年起,京信通信连续八年被行业分析机构EJL Wireless Research评为全球一级基站天线供应商,从2009年起,京信通信的基站天线发货量便稳居全球前三甲。

6、光模块

我国光芯片企业整体实力偏弱,高端芯片依赖进口,国产芯片难以满足需求的现状仍将持续。国内现有的光器件产品主要集中在中低端领域,且同质化严重,而高端光芯片的核心制作技术掌握国外芯片厂商手里,主要依赖美国和日本等国家的进口,使得国内厂商面临核心专利被国外垄断的风险。据资料显示,国外厂商在高端光芯片领域的市场份额约占90%,国内芯片厂商只能选择通过并购海外高端光芯片厂商的形式提高自己的研发能力。近年来,华为、中兴、烽火通信等设备厂商逐渐开始向上游芯片领域发力进展,开始一体化战略布局,亟待改善目前光芯片的格局。我国光迅科技已经跻身全球前十大光器件厂商,在全球的市占率约6%,但光器件的核心技术-芯片技术仍掌握在海外厂商手里。

7、光纤光缆

我国光纤缆行业从生产光缆起步,到生产光纤,现在已经取得光纤预制棒技术的重大突破,光纤缆企业大多具备了棒一体化生产能力。当前,我国光纤光缆市场呈“五大”格局,武汉长飞、亨通光电、烽火通信、中天科技、富通集团五家厂商占据了大部分市场份额,每家企业市场份额占比均超过10%。其中武汉长飞全国市场占比达到23%,亨通光电占比20%,明显领先于其他三家企业。

5G基站建设现状及规划

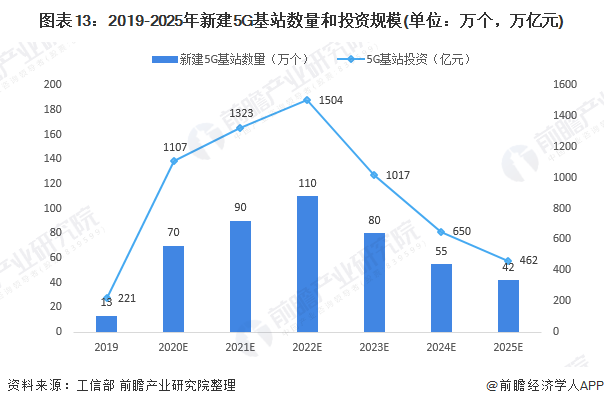

5G基站是5G网络的核心设备,提供无线覆盖,实现有线通信网络与无线终端之间的无线信号传输。在技术标准中,5G频段高于2G、3G、4G网络,因此根据频率与信号传播过程中衰减程度的正相关关系,5G网络的基站密度将更高。2020至2022年,5G投资将逐步上升,到2025年,建成基本覆盖全国的5G网络,预计需要5G基站500万-550万个,以每个基站平均50万元计,直接拉动基站投资约25万亿元。

根据工信部数据,截至2019年底我国共建成5G基站超13万个,预计2020年我国将建设超过60万-80万个5G宏基站。

5G产业投资规模

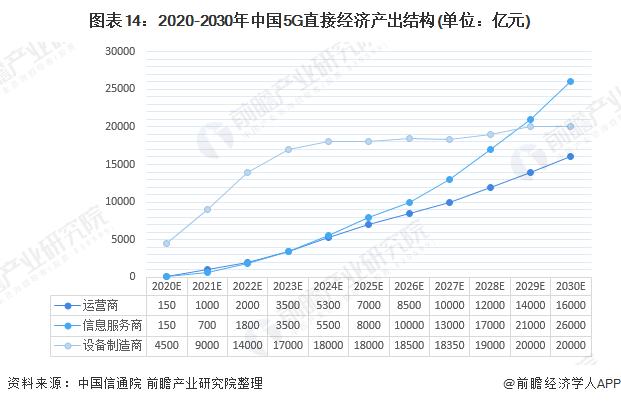

从产业结构来看,拉动产出增长的动力随5G商用进程的深化而相继转换。在5G商用初期,运营商大规模开展网络建设,5G网络设备投资带来的设备制造商收入将成为5G直接经济产出的主要来源,预计2020年,网络设备和终端设备收入合计约4500亿元,占直接经济总产出的94%。在5G商用中期,来自用户和其他行业的终端设备支出和电信服务支出持续增长,预计到2025年,设备制造商收入为1.8万亿元,其中用户和其他行业的终端设备支出为1.4万亿,运营商收入为0.7万亿元,两者总额占到直接经济总产出的64%。在5G商用中后期,互联网企业与5G相关的信息服务收入增长显著,成为直接产出的主要来源,预计2030年,互联网信息服务收入达到2.6万亿元,占直接经济总产出的42%。

从设备环节看,5G商用中后期各垂直行业将成为网络设备支出主要力量。在5G商用初期,运营商开展5G网络大规模建设,预计2020年,电信运营商在5G网络设备上的投资超过2200亿元,各行业在5G设备各方面的支出超过540亿元。随着网络部署持续完善,运营商网络设备支出预计自2024年起将开始回落。同时随着5G向垂直行业应用的渗透融合,各行业在5G设备上的支出将稳步增长,成为带动相关设备制造企业收入增长的主要力量。2030年,预计各行业各领域在5G设备上的支出超过5200亿元,在设备制造企业总收入中的占比接近69%。

5G基础建设面临的挑战

5G作为新基建的首选,被赋予应对疫情带来经济下行压力和为经济高质量可持续发展提供新引擎的重任。中国工程院院士邬贺铨指出,5G从标准发布到大规模建网时间间隔比前几代移动通信都短,技术、运维、产品、市场都面临成熟性的压力。5G从标准发布到大规模建网的时间间隔比前几代移动通信都端,技术、运维、产品、市场都面临成熟性的压力,5G还带来新的安全挑战,新基建对中国的5G不仅是建设工程,也是技术创新的继续,这是对中国5G引领的真正考验。

以下附5G产业链相关企业名单。

以上数据来源于前瞻产业研究院《中国5G产业发展前景预测与产业链投资机会分析报告》,同时前瞻产业研究院提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务