2020年我国保险中介行业发展现状分析 保费收入贡献较高但盈利规模偏小【组图】

保险中介行业概述

保险中介是指介于保险经营机构之间或保险经营机构与投保人之间,专门从事保险业务咨询与销售、风险管理与安排、价值衡量与评估、损失鉴定与理算等中介服务活动,并从中依法获取佣金或手续费的单位或个人。

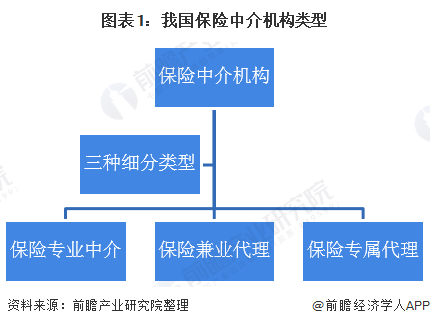

目前我国主要有三种类型的保险中介机构:保险专业中介、保险兼业代理以及以保险营销员为主的保险专属代理。其中保险专业中介与非专业中介之间最大差异在于专业机构通常以保险相关业务为主业,例如保险代理公司、保险经纪公司、保险公估公司等。而非专业机构通常不以保险相关业务为主业,例如航空公司在销售机票同时代为销售航空意外险。

保险中介相关政策

现阶段我国保险市场违法行为屡见不鲜,为进一步加强我国保险中介行业监管力度以及推动保险中介专业化进程,2019年我国银保监会出台多项政策重点整治行业乱象,规范行业服务。

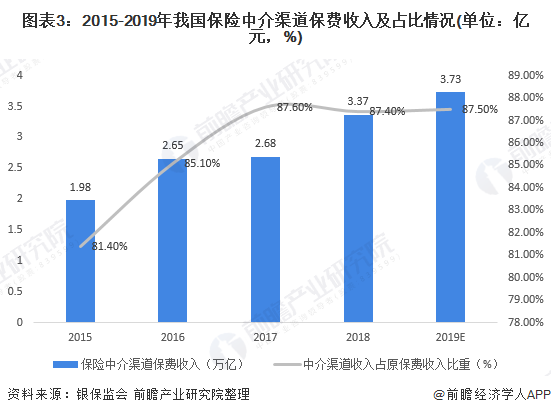

保险中介渠道保费收入贡献较大

长期以来,我国保险中介渠道为实现我国保费收入的主要渠道。2015-2018年,我国保险中介渠道保费收入持续增长,在原保险总保费收入中的占比均维持在80%以上。2017年开始,我国保险中介渠道保费收入占比出现稳定趋势,在87.5%附近小幅波动,估计2019年我国保险中介渠道保费收入约为3.73亿元。

营销员保险销售规模维持较高水平,专业中介机构发展潜力较大

2015-2018年,保险营销员保费收入均为三种主要保险中介中最高水平,其在我国总保费收入中的占比维持在35%以上,且与保费收入排名第二的兼业代理机构差距呈现逐渐加大的趋势。与此同时,受我国保险中介专业化政策的推动,我国保险专业中介机构保费收入占比逐年提升,估计2019年突破15%。

保险中介盈利规模普遍较小,代理机构独占鳌头

我国保险中介机构龙头企业年营业收入普遍在30亿元以下,相对于我国保险中介渠道万亿元级别的保费收入而言属于较小规模。主要原因为保险中介机构与保险公司不同,其相当于保险公司与客户之间的中间人,即使有权限代理收取保费收入,这部分保费收入最终也归属于保险公司,而保险中介机构只能收取部分佣金。此外,由于保险代理业务较经济业务与公估业务专业性低,服务质量提升相对较为容易,业务规模更易扩张。也因此,我国保险代理机构营收规模整体高于保险经纪机构以及公估机构。

以上数据来源于前瞻产业研究院《中国保险中介行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务