百时美施贵宝天价收购新基 意欲何为?

2019年11月21日,美国制药巨头百时美施贵宝(BMS)宣布,公司已获得收购新基公司(Celgene)的并购协议所需的所有监管机构的审批许可,且已于2019年4月12日获得双方股东的批准,至此百时美施贵宝成功完成了对新基的收购。

BMS并购新基,债务陡升

2019年11月21日,美国制药巨头百时美施贵宝(BMS)宣布,公司已获得收购新基公司(Celgene)的并购协议所需的所有监管机构的审批许可。根据双方签署的协议,原新基股东可以凭持有的每1股新基股票获得1股BMS股票以及50美元现金。同时,原新基股东持有的每1股新基股票未来还能获得9美元现金的期待价值权(CVR)。两家公司合并以后,BMS原股东将持有新公司69%的股权,新基原股东将持有新公司31%的股权。

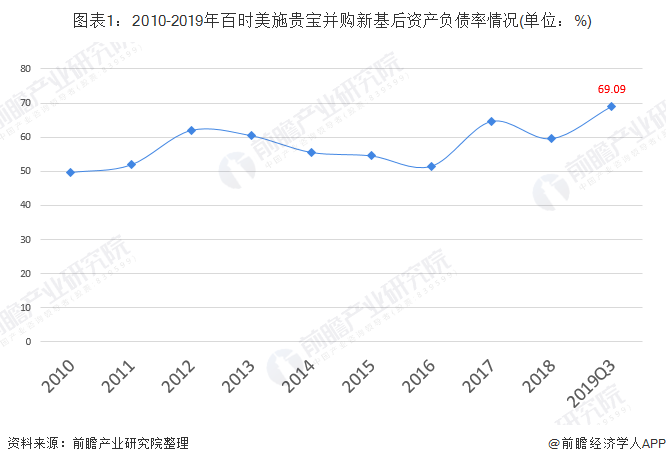

这是史上规模最大的医药企业并购案。这笔交易价值950亿美元(包括债务在内),这将超过辉瑞在2000年以890亿美元收购华纳-兰伯特(Warner-Lambert)的交易。这笔并购将为施贵宝增加320亿美元的负债,其中包含新基公司转嫁而来的200亿美元的债务。这与施贵宝目前73亿美元的负债相比,暴增七倍之多。截至2019年第三季度,百时美施贵宝的资产负债率达69.09%。

为减轻债务,2019年8月26日,新基宣布与安进达成协议,协议规定在与百时美施贵宝完成合并后,新基将在全球剥离银屑病药物OTEZLA (apremilast),以134亿美元现金为对价出售给安进。而百时美施贵宝则利用这部分金额以削减债务。

百时美施贵宝百年老企,专注肿瘤、心血管、传染病等领域

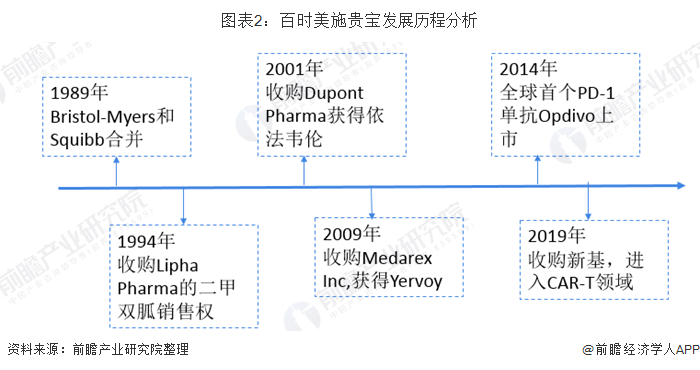

百时美施贵宝(Bristol-MyersSquibb,BMS)是全球生物制药领先企业,专注于肿瘤、心血管、传染病等多个领域。BMS的历史可追溯到100多年前,1887年两位美国青年成立克林顿制药公司,1898年更名为BristolMyers公司,1989年与Squibb合并成为现在的BMS。BMS总部位于纽约,业务涉及多个领域,遍及全球120多个国家,拥有超5万多员工。

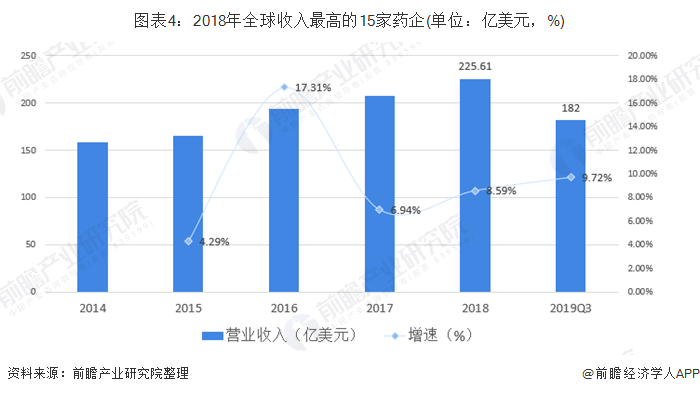

在经营收入方面,百时美施贵宝营业收入呈稳健发展的态势,2018年公司实现225.61亿美元,同比上年增长8.59%。截至2019年第三季度末,百时美施贵宝公司实现营业收入182亿美元,较上年同期增长9.72%。

横向来看,2018年全球制药行业风云涌动,百时美施贵宝营业收入从2017年的第15位升至第12位。而同期,新基公司2018年营收为152.81亿美元。随着此次并购进程的收尾,合体后的BMS总销售额或将超过380亿美元,2019年BMS排名有望挤进前十!

Opdivo和Eliquis两种药品联手贡献超50%

在营收结构方面,百时美施贵宝旗下 Opdivo和Eliquis两种药品联手贡献超50%。据公司财报数据显示, 2018财年,公司旗下拥有10个在售品种,其中销售额超10亿美元的主力品种有5个,分别为Opdivo、Yervoy、Orencia、Eliquis、Sprycel。5大主力品种在2018财年整体创造营收192.13亿美元,占比高达85.16%,成为公司业绩增长的五大支柱。值得注意的是,Opdivo和Eliquis,分别占总收入的29.85%和28.54%,表现最为亮眼。

新基:一家创新生物制药龙头公司

新基是早先Celanese公司与美国Hoechst公司合并后,在1986年独立出来的一家公司。新基是一家创新生物制药龙头公司,主要从事研发、设计和研制治疗癌症、炎症和免疫疾病有关的药物。

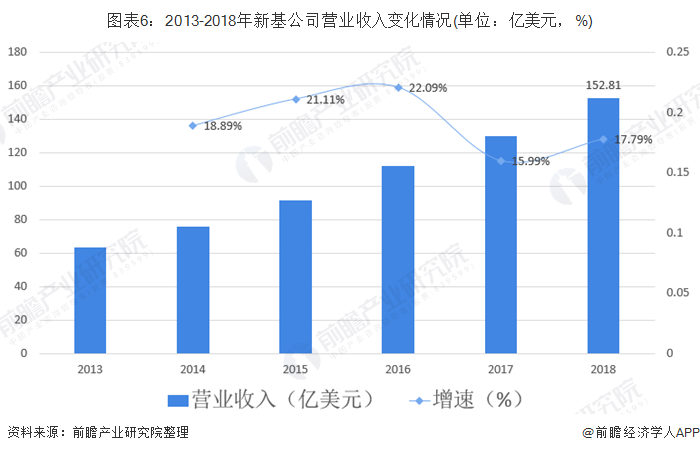

近几年来,新基公司营收状况稳中向好。据公司财报数据显示,2018年,公司实现营业收入152.81亿美元,同比上年增长17.79%。

新基明星产品——Revlimid

新基2018年全球产品销售额达到152.81亿美元,其中用于治疗多发性骨髓瘤的明星产品瑞复美(Revlimid)销售额接近96.85亿美元,占整体营收比例达 63.38%。

具体来看,Revlimid(来那度胺)和Pomalyst(泊马度胺)因为用药时程的扩展和市场份额的扩大,均取得了较高的增长。特别是Revlimid的销售额已经逼近100亿美元。Otezla的增长主要得益于美国市场需求的增加,以及在日本等美国以外市场获批。

两家公司并购后战略利益互补

BMS在并购声明中称,此次交易将创建一家创新生物制药公司,致力解决癌症、炎症、免疫疾病及心血管疾病患者的需求。双方合并之后在产品组合互补上的战略利益:BMS的药物Opdivo和Yervoy,和新基Revlimid和Pomalyst在分别在实体瘤和血液瘤领域都具有优势。合并后的公司将拥有9种产品,每种产品都将创造超过10亿美元的年销售额。

全球生物医药行业并购风起云涌

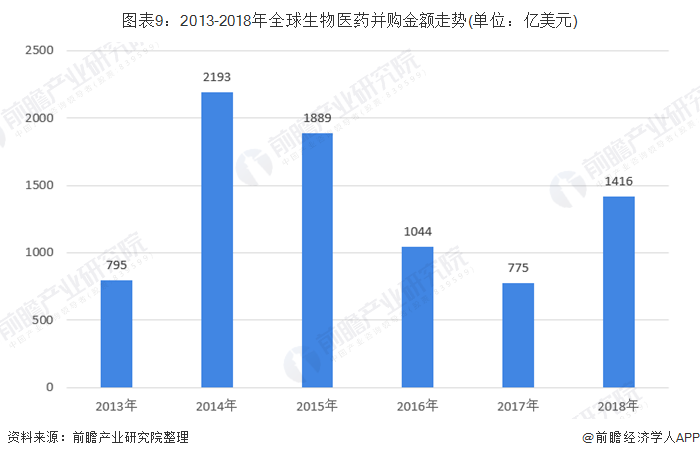

此次,百时美施贵宝的特大并购案例并非行业偶然特例。据了解,2013-2018年,生物医药行业并购规模一直处于各行业的领先地位,2014年行业并购金额甚至超过2000亿美元。尽管2017年美国政策的不确定性削弱了各行业的并购需求,其中生物药行业的并购更是达到五年低谷,但随着2018年美国税改政策的落地,企业税负减轻,间接推动了2018年的全球生物医药行业的并购浪潮。目前2018年的并购金额达1416亿美元,已经超过2017年,显出反弹的迹象。

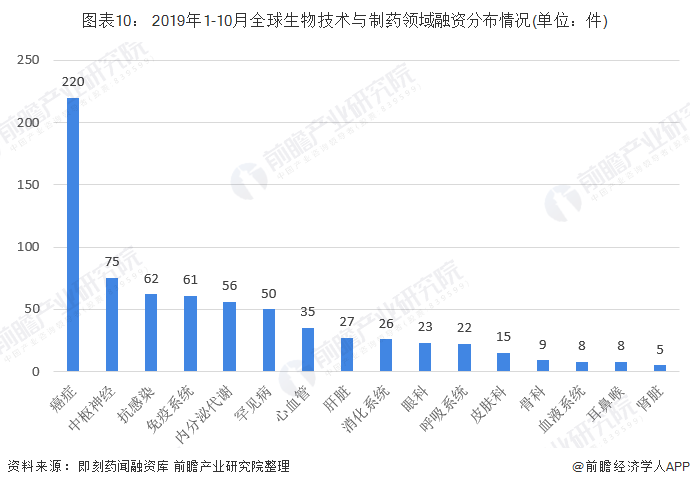

在融资方向方面,根据即刻药闻融资库数据显示,2019年1-10月,全球生物技术与医药领域依然以癌症领域的融资事件为主, 其融资事件共计220起,远远超过其他方向的融资事件。

除癌症领域之外,中枢神经系统、抗感染、免疫系统、内分泌与代谢和罕见病这五大疾病领域紧随其后,也越来越受到初创公司研发药物管线布局的重视。

以上数据来源于前瞻产业研究院《中国生物医药行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务