加油站市场厮杀加剧 三桶油 外资石油巨头迎新对手——民营企业【组图】

历经数年筹备,2019年迎来了炼油产能的集中投产——我国新兴炼化项目投产预计带动炼油能力大幅增加4500万吨/年,全国炼油总能力将达到8.63亿吨/年,过剩产能将升至约1.2亿吨/年。

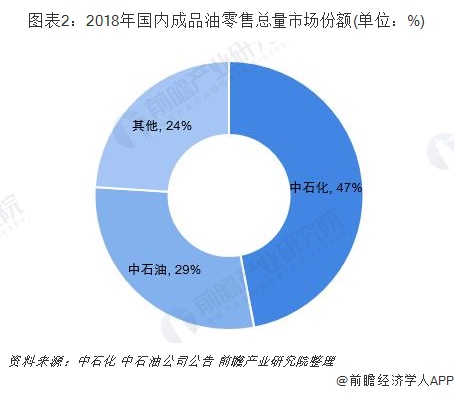

双寡头垄断国内加油站市场

2018年中国的加油站数量已超过12万座,其中中石化、中石油两大集团的加油站数量占据了中国境内加油站总量的五成左右,其他的中海油中化民营等加油站占据另外五成。但销量上,两大集团的销量占据七成以上,其余不足三成的销量贡献者是中海油中化及社会加油站。

双寡头不同区域“各自为王”

除了拥有大批的加油站之外,中石油中石化加油站地理位置布局分界明显——长城为界,南北布局,主要是由于加油站布局和其炼厂拥有一定的协同性。由于历史沿革问题,中国石油炼厂多位于大型油田周围——东北、西北地区,而中石化更多的位于中部和南部地区。

地理布局的区分直接导致两者在不同地区的市场份额优势。中国石油在东北、西北地区拥有绝对的市场份额优势,在西南地区也拥有较多的市场份额;而中国石化在华东、华南和华中地区拥有极强的市场份额优势,在华北地区也拥有较强的市场优势。也就是说,中国石油和中国石化分别在各自的区域市场占有主要的市场份额,泾渭分明。

加油站多分布于国道省道、公路周边地区

从加油站区域来看,具有高车流量的国道省道、高速公路、城区最具吸引力,这些地区的加油站数量在整体加油站市场中占比约60%。中国石油中国石化双寡头占据国内加油站的一半,且多位于经济发达的东部和南部地区,其中80%的加油站又分布于国道省道、高速公路、城区等高车流量路线,两者市场区位优势得天独厚。

民营企业加注

伴随着国内石油化工行业的开放,一场加油站市场的“厮杀”如期上演。在中国炼化行业新一轮的较量中,从中石化、中石油、中海油,到巴斯夫、埃克森美孚等外资企业,再到大连恒力石化、浙江石化、连云港盛虹石化等民企,全部铆足了劲打造超大型项目。

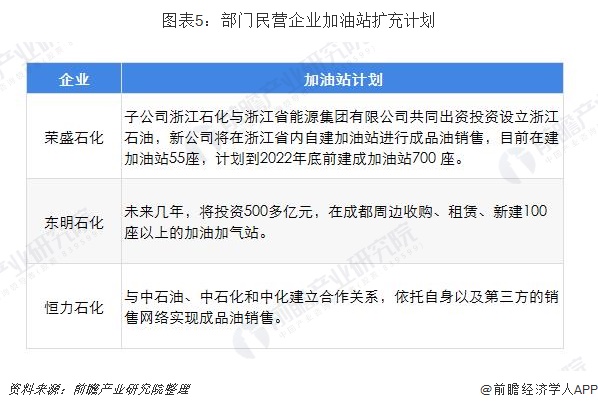

2018年9月份,由东明石化牵头,并联合另外15家地炼企业成立了山东炼化能源集团。根据规划,山东炼化能源集团计划3年内在全省建立2000家左右加油站,5年内达到6000家左右。

2019年10月9日,山东东明石化集团(以下简称“东明石化”)董事局主席兼总裁李湘平在2019全国工商联主席高端峰会恳谈会上表示,未来几年,将投资500多亿元,在成都周边收购、租赁、新建100座以上的加油加气站。

在此之前,荣盛石化股份有限公司(以下简称“荣盛石化”)宣称,浙江石化与浙江省能源集团有限公司共同出资投资设立浙江石油,新公司将在浙江省内自建加油站进行成品油销售,目前在建加油站55座,计划到2022年底前建成加油站700座。

在这一方面,恒力石化则选择与中石油、中石化和中化建立合作关系,依托自身以及第三方的销售网络实现成品油销售。

如此来看,炼化行业的战火正悄然蔓延至成品油零售市场。

中石油中石化优势仍旧明显

虽然各路资本加注中国成品油市场,但中国石化和中国石油通过炼销一体化,基于销售领域的优势带来的战略优势,在未来的竞争中仍旧占据有利地形。

由于国内成品油供给过剩越来越严重,主营企业和地方企业在成品油销售渠道上的竞争也越来越激烈。然而,地方炼厂主要以直销、分销和批发作为其成品油销售的主要模式,在终端加油站渠道上的布局十分单薄,主要原因在于,由于新建加油站或购置现成加油站的成本高昂,地方炼厂难以大量增加其加油站的数量。

加油站建设的高成本,成为地炼企业在成品油销售终端布局上面临的巨大难题,也使得中石油中石化在成品油零售端上的优势长期存在。

以上数据来源于前瞻产业研究院《中国加油站行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务