2019年中国焦化行业市场现状及发展趋势分析 供需稳定且盈利能力进一步提升

2018年焦炭供需状况总体稳定 价格高位震荡

我国焦化行业经过几年的调整分化、优胜劣汰,供需总体保持平衡,市场运行逐步规范。2018年国内焦炭供需状况总体稳定。全国焦炭产量累计为4.38亿吨,同比增长0.8%,其中钢铁焦化联合企业为1.11亿吨,同比增长0.4%,其他焦化企业为3.27亿吨,同比增长0.9%。焦炭表观消费量4.29亿吨,2010年至2018年间,年均增长率为2.7%。

海关总署数据显示,2018年全国焦炭累计出口量为975万吨,同比增长20.8%;进口量9.09万吨。

注:表观消费量=产量+进口量-出口量

2017年以来,我国焦炭价格高位震荡,截至2017年末,山西临汾一级冶金焦价格为2400元/吨,仍维持较高水平。到了2018年,国内焦炭市场总体上呈现先抑后扬整体震荡上涨态势。一季度与往年最大的区别在于有采暖季限产,使得下游需求不足。2月份由于极端天气影响运输加上春节假期,支撑了焦炭现货价格的上涨。3月份下游需求未如期释放,焦炭现货价格随之大幅下调。从5月份起,焦炭价格扭转了连续下跌的局面,出现反弹并震荡上行,开启了连续八轮提涨,涨幅达650元/吨。由于限产的力度不断加大,以及高炉产能利用率持续回升,造成的焦炭缺口对支撑焦炭价格上涨起到了关键作用。2018年焦炭粒度大于40mm的平均价格为2190元/吨,平均价格最高为2516元/吨,最低为1824元/吨;焦炭粒度在25mm-40mm的平均价格为2119元/吨,最高为2435元/吨,最低为1786元/吨。

2018年焦化行业效益创近几年最好水平

2012年以来,由于宏观经济增速放缓,焦炭行业产能过剩,钢铁、焦炭、煤炭价格大幅下挫,焦炭行业利润率降低,在2014年、2015年出现了行业内50%以上企业亏损的局面。2016年春节后,通过房地产行业、汽车行业、基建投资等拉动,钢铁价格回调。同时,部分焦化厂因环保不达标而关停限产,焦炭供应量紧张,价格回升,行业盈利有所好转。2018年中国焦化行业规模以上企业销售收入达到6308.50亿元,同比增长15.08%。

从焦化行业毛利率看,虽然原料炼焦煤价格同样有大幅上涨,但是我国主要焦炭企业相关业务的盈利能力有明显的大幅改善。美锦能源、山西焦化等全国老牌焦炭企业在2016年起均有大幅提升,且已经持续3年。其中,宝丰能源毛利率提升显著,2018年焦化产品毛利率高达51.8%,在现有上市焦化公司中排名第一。

注:宝丰能源于2019年上市,未公布2014和2015年财务数据。

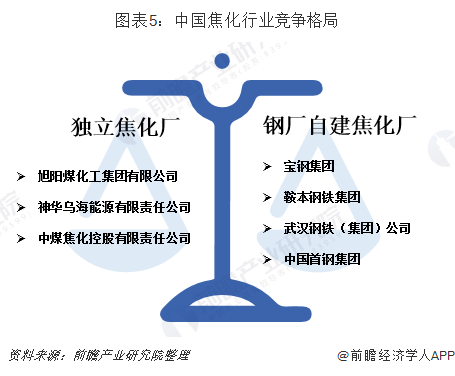

独立焦化厂和钢厂自建焦化厂二维竞争

作为传统工业领域,焦化行业资金和技术壁垒不高,全国各地有众多零散炼焦产能,行业属于完全竞争市场。随着国家近几年连续颁布“去产能”和行业准入条件等政策,焦化行业的发展正越发有序、规范,落后产能将被淘汰,拥有技术、环保和较长产业链优势的企业正面临新的发展机遇。

国内焦化企业可分为两个主要类别:钢铁厂自建焦化企业和独立焦化企业;另外,各地还存在一些煤炭企业投资建设的焦化厂。目前我国焦化企业通过自我发展或联合重组基本形成了以宝钢集团、鞍本钢铁集团、武汉钢铁(集团)公司、中国首钢集团等钢铁联合焦化企业和旭阳煤化工集团有限公司、神华乌海能源有限责任公司、中煤焦化控股有限责任公司等大型独立焦化企业为主体,中小焦化企业并存的产业发展格局。

以上数据来源参考前瞻产业研究院发布的《中国焦化行业产销需求预测与转型升级战略分析报告》,同时前瞻产业研究院还提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务