十张图了解国际工业气体巨头发展现状 林德和普莱克斯合并成为全球新霸主

林德和普莱克斯合并完成,超越法液空成为全球液体新霸主

林德集团(Linde AG)于1879年在德国成立,在德国柏林等多家证券交易所上市,主要从事工业气体、医疗气体、特种气体和气体工程服务等业务。普莱克斯公司(Praxair, Inc.)于1907年在美国设立,在纽约证券交易所上市,主要从事工业气体、医疗气体、特种气体和气体工程服务等气体业务,以及涂层等表面处理业务。

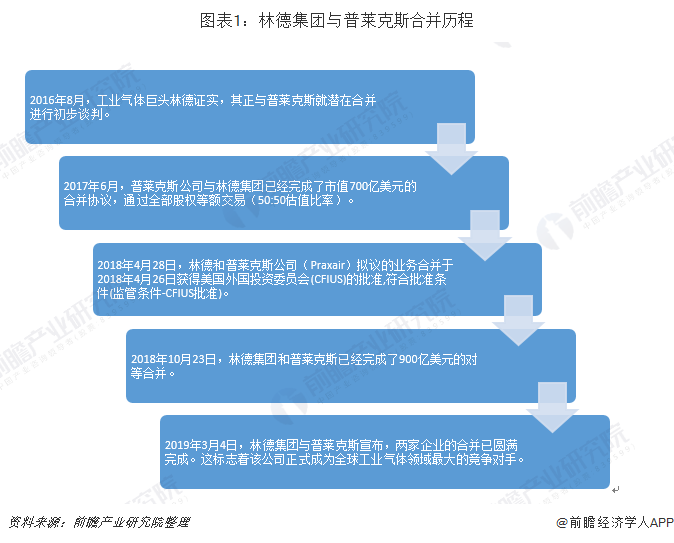

2017年6月1日,林德和普莱克斯签署合并协议,根据该协议,双方将新建一家各持股50%的新公司——Linde,林德将以1股兑换新公司股票1.54股的比例获得股份;普莱克斯将以1股兑换新公司1股的比例获得股份。新公司将在爱尔兰注册成立,并在纽约证券交易所和法兰克福股票交易所上市,而其主要营业场所将设在英国。

近年来,工业气体生产行业投资并购活动比较活跃,国际市场上,2015年法国液化空气集团以134亿美元的交易金额收购了美国公司Airgas;国内市场上,上海宝钢气体有限公司和美国华平投资集团以30亿元收购了河南晋开化工投资控股集团旗下的工业气体资产。林德与普莱克斯这两大工业气体巨头的合并同样引发了全球关注。该交易在全球多个司法辖区进行了反垄断申报。

2019年3月4日,林德集团与普莱克斯宣布,两家企业的合并已圆满完成。这标志着该公司正式成为全球工业气体领域最大的竞争对手。此前,林德集团与普莱克斯通过出售部分业务,合并事宜已通过中国、美国、欧盟等反垄断机构。

目前,世界气体工业发展基本被美、德、法、日等国家的几大公司垄断,并有继续向发展中国家扩张的趋势。值的注意的是,2018年林德集团与普莱克斯合并;根据新林德集团的预测,其2018年的销售额约为280亿美元,超越法液空成为全球工业气体新霸主。

注:空气化工与大阳日酸数据为财年数据,其余为自然年数据。

全球工业气体规模已达到1200亿美元

2016年,全球工业气体市场规模约为1074亿美元,同比2015年增长9.82%。2010-2016年复合增长率达11.1%,工业气体行业增速大致是同期GDP增速的2.5至3.0倍;2017年,全球工业气体市场规模达到1130亿美元,据测算2018年全年市场规模达到1220亿美元。

注:市场规模统计口径包含气体销售及服务、设备制造、工程承包等。

将六大工业气体巨头营收数据统一转换成美元为单位(汇率按照1美元=0.8078欧元计算,1美元=114.3752日元计算),可以看到,法液空、原林德、原普莱克斯在全球工业气体市场所占份额均在10%以上,合计占全球36.90%左右的规模。

2018年,林德集团与普莱克斯合并,成为全球第一大气体企业,其在全球工业气体市场中的占比约为22.35%;2016年,法国液化空气集团并购吸收AIRGAS公司,目前占据全球第二的位置,市场占比约为14.55%。

注:大阳日酸、空气化工采用的是财年数据。

新兴市场增长较快

随着气体工业市场的稳定增长,全球主要气体集团在近几年间也都保持了较为稳定的增长,资本支出逐渐加大,同时由于新兴市场经济增速高于成熟市场经济增速,因此各主要气体集团在新兴市场与发达国家的资本支出比例也不断提高。

2018年11月,美国空气化工公司宣布位于山西省长治市的潞安煤气化项目已经全面投产,向山西潞安煤基清洁能源有限责任公司的合成气制油项目供应合成气和其它工业气体。2019年,法国液化空气集团在美国西部建立第一座专门用于氢能市场的世界级液态氢生产装置并与First Element Fuel Inc.(FEF)签署了长期协议,根据协议,液空将向FEF在加利福尼亚州的零售型液体加氢站供应氢气。

由于气体消耗量与经济发展速度密切相关,过去几年新兴市场经济的快速增长拉动新兴市场气体收入占比的逐步提高,梅塞尔数据显示,其在中国的气体业务收入占到公司总收入36.8%。与全球性气体业务外包市场在最近20年的迅速增长相对应,中国经济的快速增长带动气体的消耗量显著增加,推动中国气体行业迅速发展。

未来5年亚太地区新兴工业经济体的气体市场需求在全球增长最快,尤其是中国和印度两国;一些发达工业经济体的需求增速将较为缓慢;其它一些发展中地区(包括拉美、非洲以及中东地区)的需求增速将超过全球平均水平。

国际气体巨头在华市场规模份额合计38.25%

国际气体巨头在华布局已久,截至目前,国际六大气体巨头在华布局情况如下:

近年来,国际气体巨头在华业务布局加速。

2018年,法国液化空气集团在中国市场取得了较好的销售业绩,根据公司公报披露,2018年公司中国地区业绩增速超过两位数,所有业务均录得稳健增长;2017年,原林德集团在中国实现营收13.58亿欧元,2016年实现12.41亿欧元;2017年,原普莱克斯在中国的销售收入为7.35亿美元;根据空气化工产品年报,2018年在华业绩占其全球收入的18%(2016年为13%),根据空气化工公司在华收入占比计算得出,2018年在华收入约为16.07亿美元。

注:大阳日酸、法液空未公布在华准确营收数据;空气化工为财年数据,根据公布的比重测算得出。

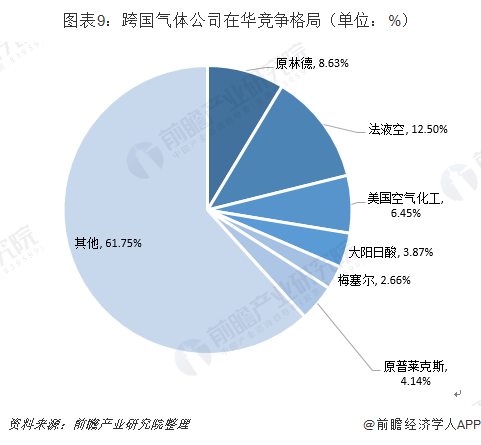

结合国内工业气体行业市场规模测算,六大跨国气体公司占我国气体市场比重约为38.25%,其中原林德和原普莱克斯合计占比约为12.77%,法国液化空气公司占比约为12.50%;空气化工占约为6.45%;大阳日酸和梅塞尔占比分别约为3.87%和2.66%;国内盈德气体、杭氧股份、华特股份等企业近年来得到了良好发展,市场份额迅速扩大。

国际气体巨头在我国高端领域市场份额高达80%

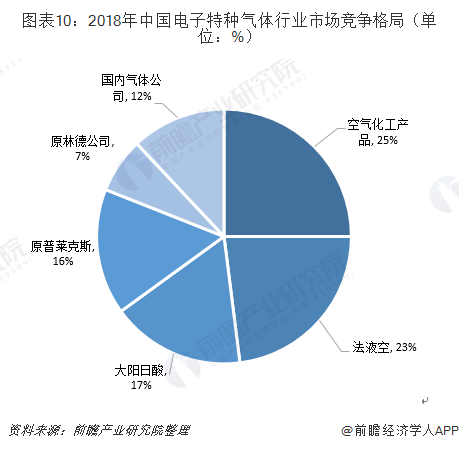

中国特种气体于20世纪80年代随着电子行业的发展而逐渐兴起,虽然发展迅速,但如今国内厂商特气产品与国外相比仍较单一,且级别不高。在我国集成电路、显示面板、光伏能源、光纤光缆等高端领域,海外大型气体公司占据了80%以上的市场份额,尤其在极大规模集成电路、新型显示面板等尖端应用领域,存在较大的进口替代空间。

从数据上看,在我国电子特种气体市场商,目前美国空气化工集团占比25%,而普莱克斯集团和林德集团合计23%,液化空气集团占比23%。

近年来,随着国内特气行业的经验积累、技术进步和政策影响,已逐步实现部分产品的进口替代,预计未来在国内产业升级过程中需要大量使用特种气体,且其原料在国内较容易获得,因此传统的国外公司生产及进口销售的模式已跟不上国内特种气体大规模生产的步伐,预期中国的特种气体会大量国产化。

以上数据及分析均来自于前瞻产业研究院《中国工业气体行业市场前瞻与投资战略规划分析报告》。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务