2019年上半年证券公司经营现状与发展趋势分析 2019市场业绩回暖,龙头券商地位稳固【组图】

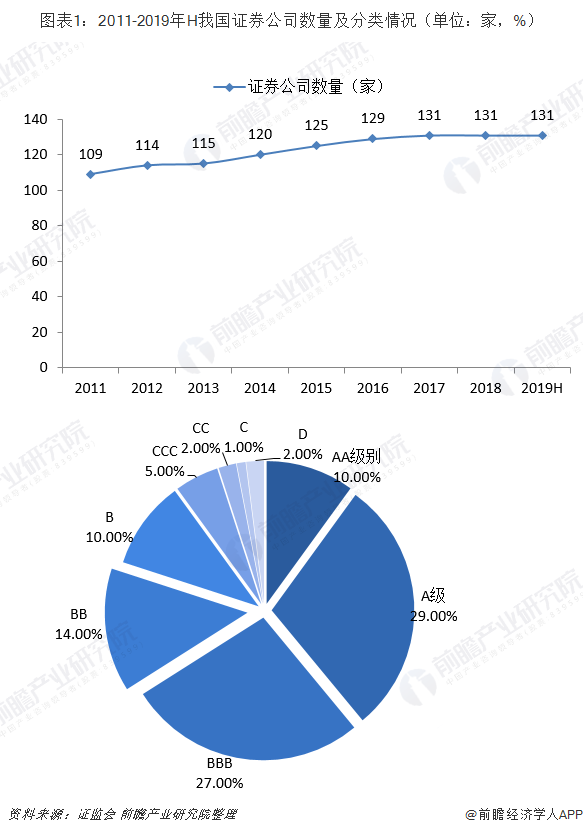

证券公司数量稳定,券商分类略有调整

近年来,我国证券公司数量较为稳定,从2017年-2019年上半年数量均稳定在131家,其中从事IPO保荐业务的券商98家。根据2019年证监会对券商的分类结果,98家券商中,AA级别的券商只有10家,占比10%,A类券商合计38家,占比39%,较2018年减少了2个百分点。B类券商有50家,占比51%,较上年增加1家;C类券商有8家,占比为8%,数量较18年持平。D类券商有2家,占比为2%,较18年增加1家,分别是网信证券和华信证券。

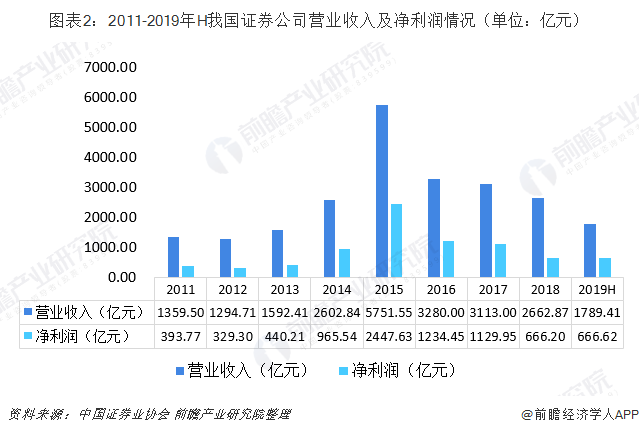

2019市场业绩回暖,自营业务持续增长

根据中国证券业协会,2018年,证券行业迎来寒冬,全年131家证券公司合计实现营业收入2662.87亿元,较上年同期下降14.47%;实现净利润666.20亿元,较上年同期下降41.04%。相较2018年,2019年随着政策红利适当,市场业绩逐渐回暖,上半年我国131家证券公司实现营业收入1789.41亿元,实现净利润666.62亿元。

从业务结构来看,2015-2019年,券商经纪业务结构总体呈下降趋势,收入占比从44%下降至20%,而其他业务和券商自营业务则呈上升趋势。从2019上半年的情况来看,36家上市券商经纪业务受到市场活跃度提升整体保持增长势头,占比20%;投行业务股权融资规模承压、债券规模抬高,占比8.2%,同比增长11%;自营业务持续增长,占比达到32%,按新会计准则影响调整后自营净收入同比增长134%,增幅显著。

投行业务规模下滑,龙头券商地位稳固

投行业务为券商核心业务之一。2019年上半年,全行业投行业务净收入同比增长21.5%至214.6亿元,36家上市券商投行业务收入同比增长11%至148.8亿元。IPO规模同比下滑35%至603亿元,债承业务规模同比增长59%至31271亿元,对冲了股权承销下滑的影响,支撑行业投行业务收入实现同比增长。

虽然券商IPO规模整体下滑,但龙头券商行业领先地位依旧稳固。2019年上半年,中信证券仍然稳坐投行业务收入第一的宝座,中信建投、海通、国君、招商、广发、华泰证券自2012年以来保持投行业务收入在上市券商中排名前10。

究其原因,盖因龙头券商IPO项目储备丰富,具备领先优势。根据证监会数据,中信建投排队项目39家位列第一,广发证券22家紧随其后,数量前十券商以综合实力突出的龙头券商为主,排队家数占总家数的49%。

以上数据来源参考前瞻产业研究院发布的《中国证券经营机构市场前瞻与投资战略规划分析报告》。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务