2018年中国摩托车整车制造行业竞争格局分析 主流品牌集中度提升,大长江、隆鑫、力帆位居前三

随着我国社会生产能力和居民收入水平的提高,我国汽车工业得到了迅速发展。我国连续多年占据全球汽车和摩托车产量榜首,中国已成为全球摩托车生产大国和消费大国之一。但是在城市“禁摩”、“限摩”下,我国摩托车产销规模连续下滑,同时行业竞争日趋激烈。

此外,若摩托车行业管理政策性题得到解决,摩托车行业实现全市场化将会形成由几家产量在百万辆以上的大型企业,几家生产个性化产品的摩托车企业,以及若干家起到市场补充作用的中小型摩托车企业组成的一个市场格局。

行业格局——主流品牌集中度提升,国际大牌冲击

近年来摩托车品牌发展呈现全面开花态势,几乎国际上所有大品牌都已经进入国内市场,并且引进的车型数量不断增加、款式逐渐丰富,由于消费水平提高与消费理念改变,国内进口大贸车销量连年翻番。伴随着市场的严峻形势,行业几乎所有品牌都处于销量下行时期,情况不甚乐观,但与此同时,中小企业受制于自身实力原因,或转向或被淘汰,逐渐退出了市场竞争,未来预计领军品牌将占据更大的市场份额,行业的集中度将进一步提升。

从销量来看,2018年,前十家企业累计销售949.63万辆,比2017年下降9.88%,占摩托车总销量的60.99%,比2017年下降0.5个百分点。2019年1-5月,前十家企业累计销售369.85万辆,约占摩托车总销量的58.73%。从这个意义来讲,国际大牌对行业产生一定的冲击。

企业格局——大长江、隆鑫、力帆位居前三,银翔、宗申攀升较快

2018年,行业重点骨干企业产销量普遍下降。销售量排名前十家企业为大长江、隆鑫、力帆、银翔、五羊-本田、宗申、北方企业、新大洲本田、广州大运和钱江股份,分别销售220.56万辆、109.67万辆、99.81万辆、97.41万辆、83.45万辆、80.61万辆、74.56万辆、73.88万辆、65.77万辆和43.92万辆。与2017年相比,除钱江股份销售量有所增长外,其他9家企业均呈不同程度下降。

而2019年1-5月,摩托车销售前十名企业(集团)为大长江、隆鑫、银翔、宗申、力帆、五羊-本田、北方企业、新大洲本田、广州大运和浙江绿源,分别销售78.6万辆、44.47万辆、42.47万辆、40.29万辆、36.08万辆、29.55万辆、29.41万辆、28.7万辆、22.46万辆和17.83万辆。与2017年同期相比,除浙江绿源外,有3家企业销售量增长,6家下降。其中,银翔、宗申上升至前三前四,销量攀升较快。

产品格局——二轮跨骑车产销量比重均在60%左右

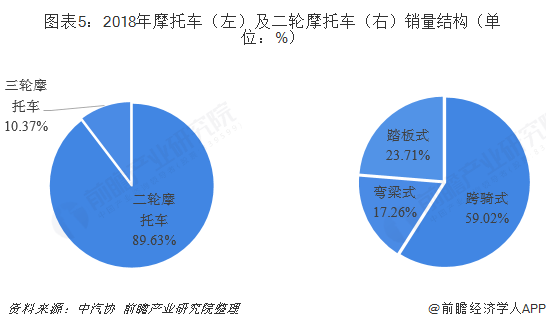

从产品格局来看,2018年摩托车行业生产二轮摩托车1396.67万辆,占整个摩托车行业产量的89.66%;生产三轮摩托车161.08万辆,占整个摩托车行业产量的10.34%。

具体来看,2018年二轮摩托车中,跨骑车产量827.27万辆,占比为59.23%;踏板车产量329.90万辆,占比为23.62%;弯梁车产量239.50万辆,占比为17.15%。

2018年摩托车行业销售二轮摩托车1395.54万辆,占整个摩托车行业产量的89.63%;销售三轮摩托车161.51万辆,占整个摩托车行业产量的10.37%。其中,二轮摩托车跨骑车销售823.72万辆,占比为59.02%;二轮摩托车踏板车产量330.93万辆,占比为23.71%;二轮摩托车弯梁车产量240.89万辆,占比为17.26%。

更多数据参考前瞻产业研究院发布的《中国摩托车整车制造行业产销需求与投资预测分析报告》

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务