2018年全球船舶行业市场现状与发展趋势 造船中心向中日韩转移【组图】

全球航运业低迷,对船舶行业需求减少,全球新增订单量、手持订单量均位于历史低点,新增订单数量不及预期,全球船舶制造业面临形势十分严峻。三大主流船型分化明显,集装箱船前景良好。世界造船市场呈现新格局,造船中心向中日韩转移,在新接订单和在手订单上,我国牢牢占据全球第一的宝座,但是在技术水平和高附加值的高端船型制造、核心船舶配套产业上面临结构性技术与产能缺失问题,国际竞争力较弱,远远落后于韩国与日本。

在手订单位于低点,集装箱船前景良好

受到全球贸易持续高速增长拉动,世界造船市场自2003年以来快速发展,2008年金融危机后全球贸易增长陷入停滞,船舶制造业也受到较大冲击,大量造船企业在手订单出现了延期交付、降价、撤单等违约情况,但当时造船企业的在手订单尚处高位,船企尚有部分可持续收入。随着在手订单的大量交付,全球造船产能面临大量过剩,新增订单数量减少,导致全球船舶企业手持订单数量持续下降。2017年开始,手持订单数量降至历史低点,新增订单数量不及预期,全球船舶制造业面临形势十分严峻。

散货船、集装箱船和油轮被誉为世界三大主流船型,在2018年,三大主流船型成交量趋势出现分化:散货船和油轮成交量持续下降,集装箱船增幅较大。2018年,尽管航运市场行情明显向好,但新船需求高位回落,全球散货船累计成交283艘、3093万载重吨,同比减少24.1%。油轮方面,2018年航运市场低迷,叠加前期国际油价仍持续低位运行,全年世界市场累计成交万吨以上油船186艘、2330万载重吨,同比减少31.5%。集装箱船方面,2018年集货贸易需求持续走强,全球累计成交194艘、121.4万TEU,同比进一步增加42.1%。(集装箱船运力计量单位为TEU)

世界造船市场呈现新格局,造船中心向中日韩转移

目前全球造船行业需求已由欧美向中日韩三国转移,中日韩三国造船完工量占全球近90%。2018年全球造船完工量为8012万载重吨,中国造船完工量为3471万载重吨,占全球43.3%;日本造船完工量为2012万载重吨,占全球比重的25.1%;韩国造船完工量为1972万载重吨,占全球比重的24.6%。

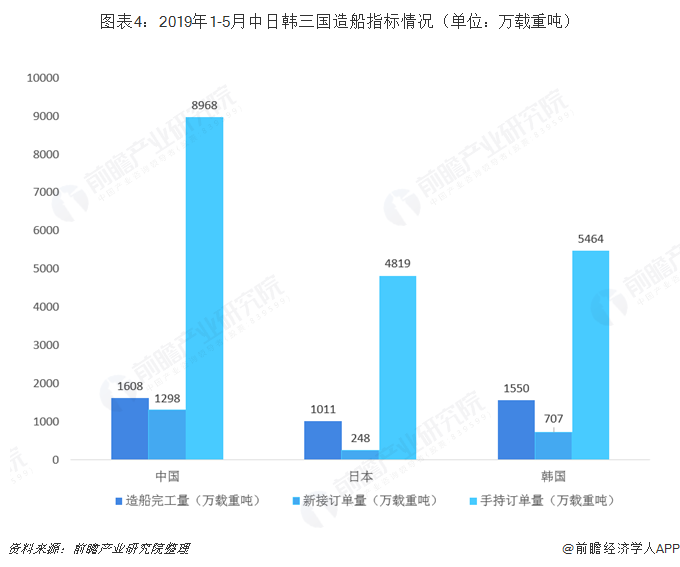

截至目前,全球三大造船指标中,中国除造船完工量外,其他指标均遥遥领先于日韩两国,广船国际、外高桥纷纷斩获大额订单。2019年1-5月,中国造船完工量为1608万载重吨、新接订单1298万载重吨、手持订单量8968万载重吨,分别占据全球市场份额的36.7%、56.8%和44.6%。

虽然我国已经成为全球船舶制造大国,但是在技术水平和高附加值的高端船型制造、核心船舶配套产业上面临结构性技术与产能缺失问题,国际竞争力较弱,远远落后于韩国与日本。根据克拉克森数据,2018年,中国船企在热门/高端船型上(大型LNG船、超大型VLGC船、超大型油船等)共接获订单20艘、占比约8%,总金额约13亿美元,占比不足6%。与此同时,中国船企在散货船和支线型箱船领域优势显著,以2018年新接订单计算,进入全球前十的新时代造船、外高桥造船、江苏新扬子品牌船型主要是散货船、支线型箱船与VLOC船,接单程度贡献至少达50%。

以上数据及分析均来自于前瞻产业研究院《中国船舶制造行业市场需求预测与投资战略规划分析报告》

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务