2018年中国保理行业发展现状分析 商业保理发展潜力更大

保理是一个非常特殊的融资工具,可以非常好的对接小微企业,降低融资成本,我国保理始于1987年,开展主体为银行,2012年商业保理诞生并兴起,极大地扩充了中小企业的融资渠道,长远来看,商业保理市场前景广阔。

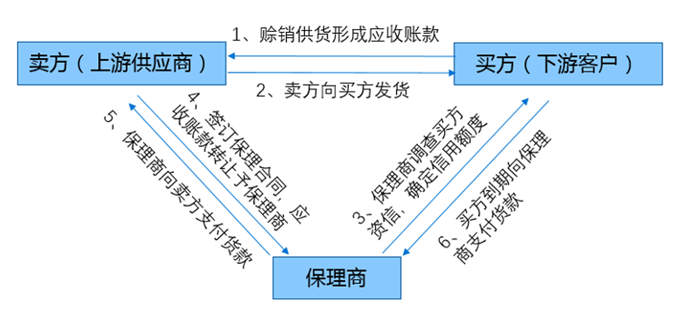

保理业务是指以债权人转让其应收账款为前提,集应收账款管理、催收、坏账担保及融资于一体的综合性金融服务。

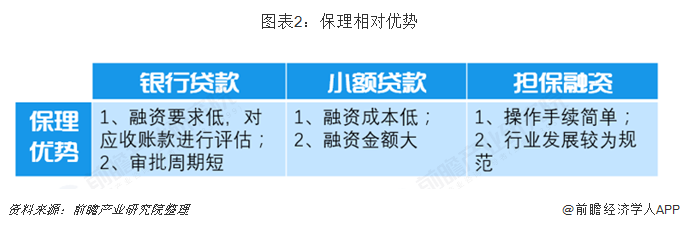

与银行、小贷、担保融资方式相比,保理更具优势

相较于传统的债权融资方式(如营养贷款、小额贷款、担保融资等),保理具有神审批周期短、操作手续简单、对于抵押物的资质要求较低、融资成本较低等优点,也在某种程度上促进了行业井喷式发展。

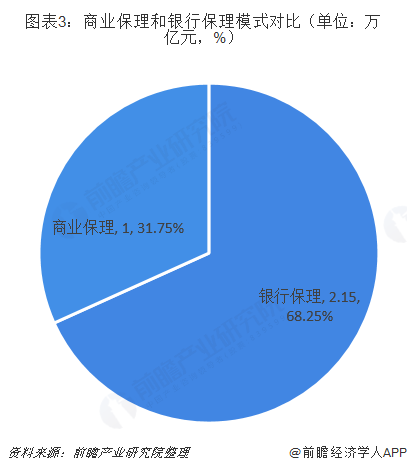

银行保理占据主导地位

在我国,一般工商企业(非银行机构)开展的保理业务为商业保理,主管部门为商务部;商业银行或其控股子公司开展的保理业务为银行保理,主管部门为银监会。FCI数据显示,2017年我国保理业务量已超3万亿元,其中银行业保理业务量达2.15万亿元人民币,商业保理业务量为1万亿元,银行保理仍然占据我国保理市场的主导地位。

商业保理发展潜力更大

据国家统计局统计,工业中小企业应收账款占工业应收账款总量的60%。由于银行保理业务的审批费用高于商业保理业务,监管机构对银行保理业务的监管力度加大,因此银行保理业务往往只为大企业服务,而商业保理的主要客户更可能是中小企业。与银行保理相比,中小企业工业应收账款的规模更大,意味着商业保理的潜力更大。

据中国银行数据统计,目前中小企业占中国企业总数的99%以上,对GDP的贡献超过60%,对税收的贡献超过50%,提供了近70%的进出口贸易额,创造了80%左右的城镇就业岗位。商业保理业务可触及的客户群广度不言而喻。随着商业保理的认可程度提高、业务模式的成熟、信用评估流程的完善,发展前景可期。

以上数据来源参考前瞻产业研究院发布的《中国保理行业发展趋势与细分市场开拓策略分析报告》.

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务