2018年中国保险中介行业市场分析与发展趋势 保险专业中介机构整体专业水平不高【组图】

保险中介一直是推动保险行业发展的重要力量,从保险中介的视角,可以管窥中国保险行业的发展历程和趋势。目前我国保险中介分为三大主体,分别是保险专业中介、保险兼业代理和保险专属代理。从保费收入来看,我国保险中介收入章整个保险行业的保费收入的比重逐年提升,其中起重大贡险作用的为保险营销员,2018年占比为47.0%。并且随着“产销分离”的加速趋势,传统保险营销员逐渐转型为专业中介。

保险中介范畴较广泛

保险中介是保险产业内部分工的产物,是介于保险经营机构之间或保险经营机构与投保人之间,专门从事保险业务咨询与销售、风险管理与安排、价值衡量与评估、损失鉴定与理算等中介服务活动,并从中依法获取佣金或手续费的单位或个人。

目前,通常保险中介分为三大主体,分别是保险专业中介、保险兼业代理和保险专属代理。其中保险专业中介包含保险代理机构、保险经纪机构和保险公估机构。

保险专业中介机构整体专业水平不高

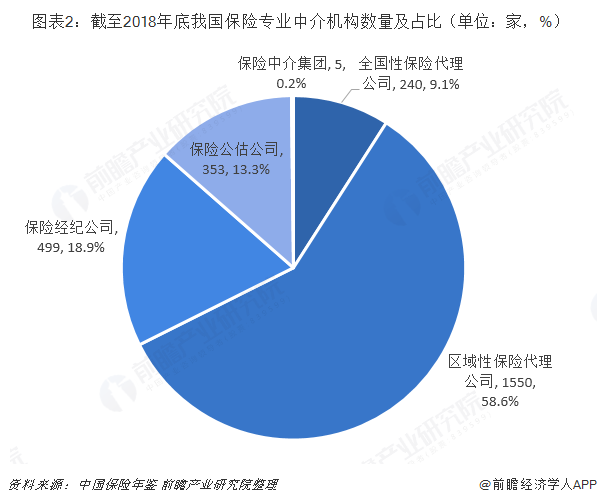

当前我国专业中介机构数量众多,根据中国保险年鉴统计,截至2018年底,我国保险专业中介机构达2647家,其中区域性保险代理公司的占比最大,达到58.6%,其余类型的保险专业中介机构的占比均在20%以下。

从现阶段我国保险专业中介机构市场的整体情况来看,这些机构未发挥保险中介机构的专业水平,影响力较小。且中介机构数量众多,但除了头部的少数公司以外,整体专业水平不高,与保险公司传统的营销体系存在一定竞合关系,部分机构仅复制保险公司营销员的业务模式,未发挥作为中介机构客观中立和专业建议的优势。目前有32家专业中介机构已经上市,但其中31家均在新三板上市,整体资本筹措能力和市场影响力有限。

中介渠道保费收入占比逐步提升

保险中介为我国保险销售的主要渠道,且保险中介渠道保费收入占比仍在逐步提升,这可以从2012-2018年我国中介渠道保费收入占总保费收入的比重可以看出。2018年,我国保险中介渠道保费收入为3.37万亿元,占总保费收入的比例为87.4%,并且从2012年到2018年,保险中介渠道保费收入占比几乎都超8成,保费年复合增长率达17.7%。

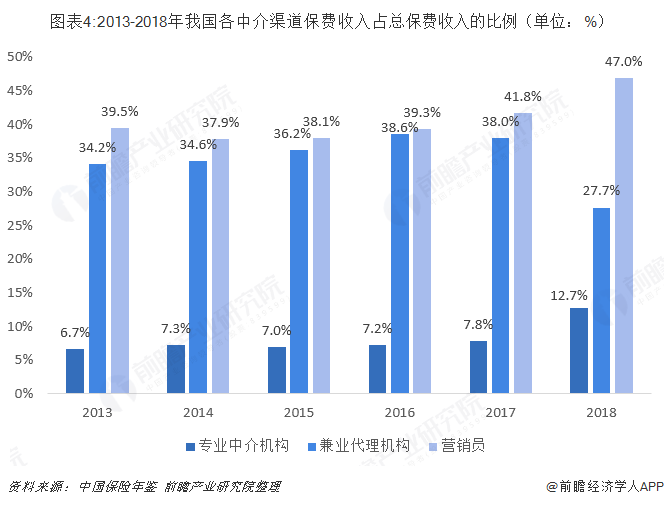

营销员保险贡献占比持续保持最大

从保险中介三大类型保险收入占总保费收入的比例分析,我国中介渠道保费贡献程度最高的依然是保险公司营销员渠道,其次是兼业代理机构,最后为专业中介机构。但专业中介机构的发展迅速,2013-2018年,保费收入占比从6.7%提升至12.7%。而且随着“产销分离”加速的趋势,保险专业中介机构的保费收入占比有望继续保持大幅提升的势头。综合来看,2013-2018年间,营销员保费贡献占比持续保持最大,保险专业中介保费收入占比近期大幅提升。

产销分离趋势明显,传统保险营销员转型为专业中介

传统营销员归属感不高,绩优营销员团队自主创业或加入专业中介机构,转型成为保险专业中介。

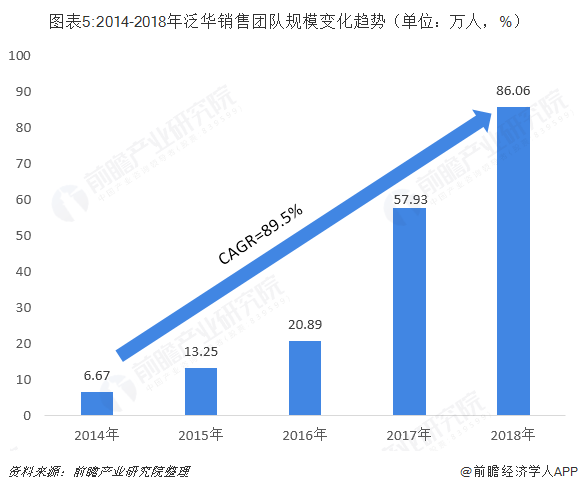

以泛华为例,销售团队近5年扩充明显。虽然我国保险公司营销员增员出现瓶颈,但以泛华为代表的专业中介机构近几年高达近几年扩员增速明显,近5年团队规模高达近90%的复合增长率,其中很大部分的增员都来自保险公司的营销员团队。

以上数据来源于前瞻产业研究院发布的《中国保险中介行业市场前瞻与投资战略规划分析报告》

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务