十张图带你了解砷化镓产业发展情况 5G对于第二半导体材料砷化镓意味着什么?

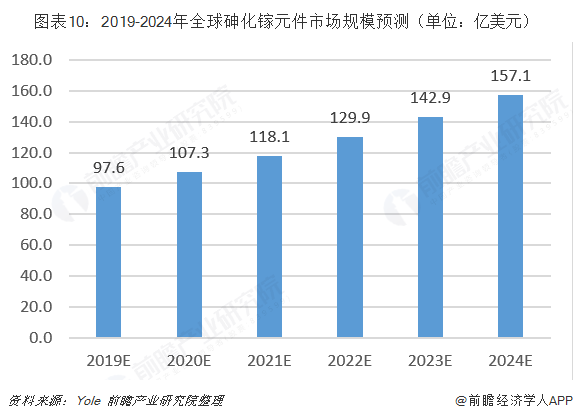

砷化镓是第二代半导体材料,主要用于无线通讯等领域。根据Strategy Analytics的研究报告,2018年,全球砷化镓元件市场(含IDM厂商之组件产值)总产值约为88.7亿美元,达到历史新高,相比2017年的88.3亿美元同比增长0.45%。根据Yole预计,2018-2024年,全球砷化镓元件市场规模年均复合增长速度为10%,其中微电子领域为CAGR为3%,光电子领域CAGR为54%。到2024年,全球砷化镓元件市场规模将达到157.1亿美元。

第二代半导体材料砷化镓制备工艺成熟,下游应用以通信为主

集成电路主要分成硅基半导体与化合物半导体二大类,以硅材料为衬底材料的半导体归属为第一代半导体,以砷化镓材料为衬底的化合物半导体则属第二代,以氮化镓等材料为衬底的化合物半导体属第三代半导体。硅基半导体集成电路主要在数码运用,如微处理器、逻辑IC、存储器等;化合物半导体集成电路主要在模拟应用,如移动通讯、全球定位系统、卫星通讯、通讯基站、国防雷达、航天、军事武器等功率型、低噪声放大器等相关MMIC集成芯片。目前第二代半导体国产化处于早期阶段。第三代半导体主要是以碳化硅(SiC)和氮化镓(GaN)为代表,凭借其宽禁带、高热导率、高击穿电场、高抗辐射能力等特点,在许多应用领域拥有前两代半导体材料无法比拟的优点,有望突破第一、二代半导体材料应用技术的发展瓶颈,市场应用潜力巨大。

从20世纪50年代开始,已经开发出了多种砷化镓单晶生长方法。目前主流的工业化生长工艺包括:液封直拉法(LEC)、水平布里其曼法(HB)、垂直布里其曼法(VB)以及垂直梯度凝固法(VGF)等。

相较于常见的硅半导体,砷化镓半导体具有高频、抗辐射、耐高电压等特性,因此广泛应用在主流的商用无线通讯、光通讯以及先进的国防、航空及卫星用途上,其中无线通讯的普及更是催生砷化镓代工经营模式的重要推手。以手机与无线网路(Wi-Fi)为例,系统中的无线射频模组必定含有的关键零组件即是功率放大器(Power Amplifier)、射频开关器(RF Switch)及低杂讯放大器(Low Noise Amplifier)等,目前射频功率放大器极大部分是以砷化镓半导体制作。砷化镓半导体因其材料特性而成为无线通讯、光通讯以及先进的国防、航空及卫星之重要关键组件,亦同时建构不同于硅等其他半导体之晶圆代工技术、设计流程与验证模式以满足无线通讯系统的快速发展,进而维持其领域之独占性与独特性。

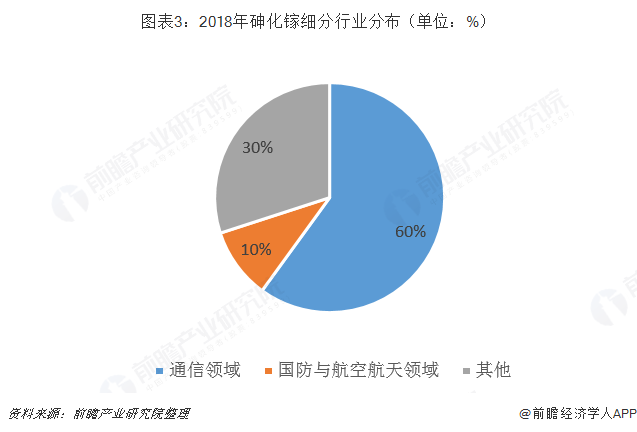

就目前的技术趋势以及技术发展水平来看,目前,砷化镓从大类方向来看主要于通信领域和国防与航空航天领域,其占比分别达到60%、10%。

展望下一世代的5G技术,其资料传输速度将是现行4G LTE的100倍,目前只有砷化镓功率放大器可以应付如此快速的资料传输,也会更进一步拉大砷化镓与硅制程功率放大器之间性价比的差距。

近年物联网(IoT)概念兴起,使无线通讯和汽车防撞雷达应用成长快速,数位消费电子产品具备无线传输功能的比率也逐年提升,砷化镓应用可说是具备相当健康的成长空间;此外,化合物半导体元件将持续在通讯和光电元件市场扮演关键角色,例如III-V族半导体雷射拥有体积小和整合性高等优点,在工业和商用领域的应用越来越广泛,其中面射型雷射(VCSEL)最适合大量量产,预计在生物辨识、虚拟实境(AR/VR)及汽车防撞系统(ADAS)等领域开发出新应用,未来将成为砷化镓在行动装置上重要关键元件。

全球砷化镓总产值达到历史新高,产品以微电子为主

在砷化镓的晶圆尺寸上,六寸晶圆所占的产出比率,产业界已于2008年超过50%而成为主流制造尺寸。根据Strategy Analytics的研究报告,2018年,全球砷化镓元件市场(含IDM厂商之组件产值)总产值约为88.7亿美元,达到历史新高,相比2017年的88.3亿美元同比增长0.45%。

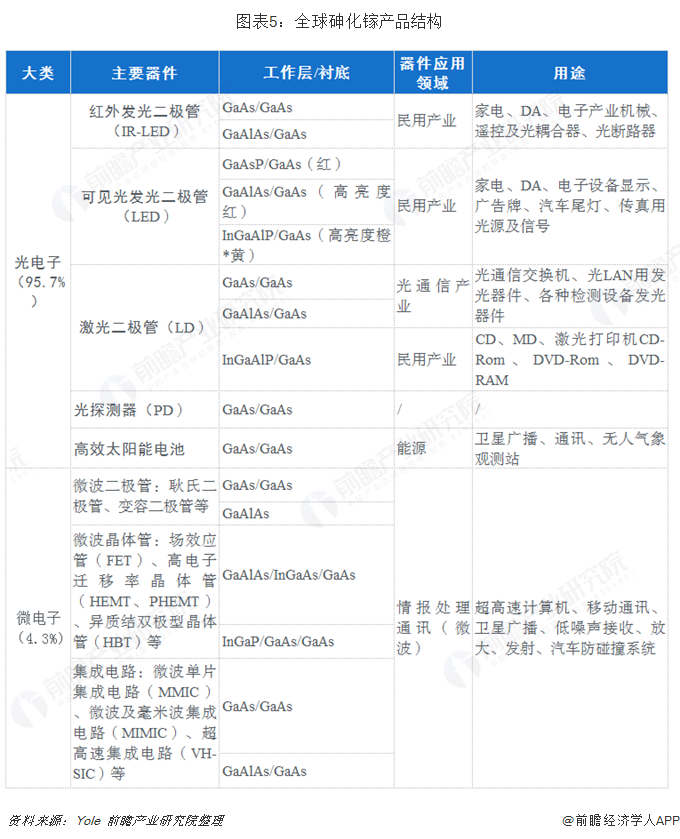

根据Yole,目前全球砷化镓主要应用于微电子领域,占比高达95.7%,微电子领域的产品包括HBT、pHEMT、BiHEMT等;光电子领域目前比重仅占4.3%,光电子领域的产品包括LD、VCSEL、PD等。

全球砷化镓产业链分工成熟,中国大陆地区参与度较低

1、全球砷化镓产业链分工成熟

砷化镓产业最上游为基板制造,其次为关键材料砷化镓磊晶圆,工艺具体包括MOCVD(有机金属化学气相沉积法)及MBE(分子束磊晶法)砷化镓磊晶技术,至于中游为晶圆制造及封测等,整个产业链除晶圆制造外,设计与先进技术主要仍掌握在国际IDM大厂,下游则为手机、无线区域网路制造厂以及无线射频系统商等。

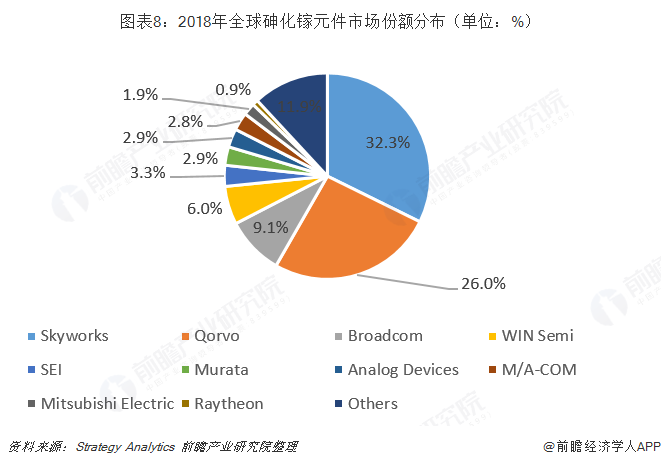

根据Strategy Analytics的研究报告,2018年全球砷化镓元件市场(含IDM厂商的组件产值)中,Skyworks的市占率最高,为32.3%,其次为Qorvo,市占率为26.0%。

2、中国大陆大区参与度较低

1962年,在林兰英院士的带领下,中国研制出了我国第一个GaAs单晶样品。1964年,我国第一只GaAs二极管激光器被成功研制出来。由于在半导体材料上的诸多贡献,林兰英被誉为“中国太空材料之母”。

2001年,北京有色金属研究总院成功研制出国内第一根直径4英寸VCZ半绝缘砷化镓单晶,使我国成为继日本、德国之后第三个掌握此项技术的国家。

由于受到成本和技术上的限制,GaAs晶圆厂必须具备一定级别的投资规模和长时间制程技术的开发,因此这类企业拥有极高的准入门槛,国内能够形成一定体量的厂商屈指可数。在经过多年积淀过,我国台湾地区在制程技术上拥有了极大优势,收获了全球诸多委外代工订单,也形成了台湾独特的代工产业模式。

从国内大陆地区来看,我国砷化镓行业产业链中,我国原材料较为丰富,具备较大竞争力;单晶制造环节已有较多企业布局,工艺较为成熟,主要满足国内需求,竞争力一般,直接面临国际领先企业在华工厂的竞争,比如美国AXT公司在中国布局了工厂;外延片制造环节中国大陆地区几乎空白,部分上市企业布局了LED芯片的制造,较为低端;IC设计、晶圆制造、封装测试等环节也主要围绕LED芯片的垂直整合,通讯元件方面的布局才刚起步,竞争力缺失。

5G将为砷化镓产业链带来新一轮扩张周期

无线通讯产品是砷化镓产业最主要成长动力,而手机(Cellular)应用仍是砷化镓元件最大市场,其次则是Wi-Fi及基础建设的需求。以Cellular市场来看,随着砷化镓的技术成熟、成本降低及使用者对手机功能上的要求,功率放大器的使用量开始增加。通常2G手机需要搭载1至2颗PA,3G手机需要3至4颗,发展至4G LTE,RF前端(front-end)必须因应的频段数量从4个大幅增加到了30个,而随着5G技术和应用逐渐到位,需要将更多的PA整合在RF前端模组中(FEMs)以便支援更复杂的5G频段。

除了既有商品的高度使用、行动网路流量爆增推升4G LTE、光纤网路设备布建需求外,未来几年物联网(IoT)概念普及,将使得砷化镓的应用日益广泛普及全球即将迎来5G时代,预计2020年正式商转,5G标准化工作计画在2017年间加速推进,国际电信标准制定组织3GPP(第三代合作伙伴计划)R15针对非独立组网5G New Radio(5G NR)的标准已于2017年底完成;针对独立组网5G NR的标准,则在2018年6月完成,意味着5G将进入商用部署的关键时期。大规模的全球性5G部署将于2020年开始。根据爱立信(Ericsson)显示,预计到2023年底,eMBB(增强型行动宽频)的5G用户数将超过10亿,占行动用户总数的12%。

根据Yole预计,2018-2024年,全球砷化镓元件市场规模年均复合增长速度为10%,其中微电子领域为CAGR为3%,光电子领域CAGR为54%。到2024年,全球砷化镓元件市场规模将达到157.1亿美元。

以上数据及分析均来自于前瞻产业研究院《中国砷化镓行业市场前景预测与投资战略规划分析报告》。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务