2018年保理行业发展现状分析 保理资产证券化方兴未艾

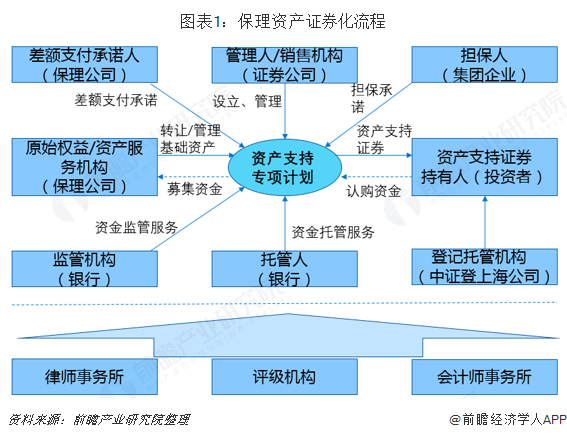

保理资产证券化是指保理公司出于融资需求,将从各个卖方手中受让的缺乏即期流动性但具有可预期的、稳定的未来现金收入流的应收账款集中起来,形成一个应收账款的资产池,然后对这些资产进行信用增级,将它们转变成可在证券市场上流通和出售的证券。

ABS开始成为商业保理拓展和维持的重要手段

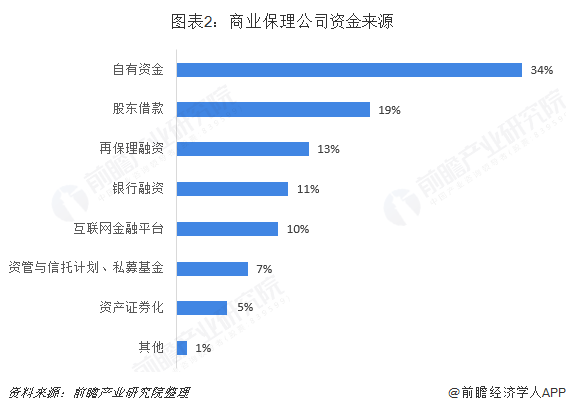

商业保理的主要融资渠道为企业自有资金及股东借款,有强大的股东背景及厚实的资金是实力是影响保理企业融资规模发展的主要因素。此外,市场上部分保理公司均已设立与互联网的关系,从互联网金融平台上获取投资者资金的渠道大量降低了保理企业对银行授信的依赖关系。随着近年来国内保理业务规模的扩展,越来越多的保理资产也在寻求更广泛的融资途径,而资产证券化是盘活保理资产的一个重要方式。

2018年保理融资ABS从数量上和发行规模上都有了新的突破

随着ABS作为一种保理融资的重要途径越来越突出,2018年保理融资ABS共计发行218笔,2017年发行64笔,2016年仅有18笔。

从公开数据可以看出,保理资产融资主要有房地产行业、电商行业和其他行业。其中,房地产行业保理融资发展迅速,2016年共发行ABS计105亿,2017年共发行ABS计467亿,是2016年的4.5倍,2018年发行1099亿,是2017年全年发行量的两倍以上。同时电商行业保理融资的ABS发行量2017年也达63亿,2018年总共发行98亿。

自2015年5月摩山保理一期资产支持专项计划的成功发行后,开启了商业保理公司以保理资产为基础发行资产支持专项计划的序幕。截至2018底(以备案日或计息日为基础),根据不完全统计,共近41家保理公司完成了313笔以保理资产为基础的资产证券化融资业务,累计发行金额达2400.08亿元,未偿清总额为1369.34亿元。这些成功发行的案例为保理行业开展资产证券化提供了典型的范本。

商业保理资产证券化法规有待进一步完善

从目前出台的关于资产证券化的法规来看,目前还没有专门针对商业保理资产证券化的法规。而具体的实践中,保理资产证券化应遵循应收账款证券化的相关规范和要求,未来随着各部委关于保理资产证券化规范的逐步出台,我国保理资产证券化业务的操作会更加规范,有理可依,能够为保理公司提供更多的基于保理资产的融资服务。

以上数据来源参考前瞻产业研究院发布的《中国保理行业发展趋势与细分市场开拓策略分析报告》.

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务