预见2019:《2019年萤石产业全景图谱》(附发展现状、产量规模、发展趋势等)

2018年12月28日,中央人民政府宣布中国矿业联合会萤石产业发展联盟成立。联盟成立大会上通过了《中国矿业联合会萤石产业发展联盟倡议书》,倡议我国萤石产业通过八个“坚持”,把创新、协调、绿色、和谐、共享理念落在发展中。提出坚持贯彻绿水青山就是金山银山理念、提高萤石资源综合利用水平、拓展萤石行业发展的科技支撑等要求,助力行业发展。

我国萤石资源丰富 但平均品位较低

萤石又称氟石,是化学氟元素的主要来源,工业上常用浓硫酸与酸级萤石精粉来提取氟元素。其广泛应用于关乎国计民生的诸多重要行业,既有新能源、新材料等新兴行业,也有制冷、建材、冶炼、光学、陶瓷、玻璃等传统行业,同时还有国防、电子、军工等具有重大战略意义的领域。因此,我国将萤石列为24种战略矿产资源之一,定位是“可用尽且不可再生的宝贵资源”,《中国氟化工行业十三五发展规划》认为,“氟化工的资源基础是萤石,与稀土类似的世界级稀缺资源”。

就应用而言,萤石可直接应用于光学工业、冶金工业、建材工业、陶瓷工业以及玻璃工业中。也可间接应用主要在新能源、新材料等新兴行业。

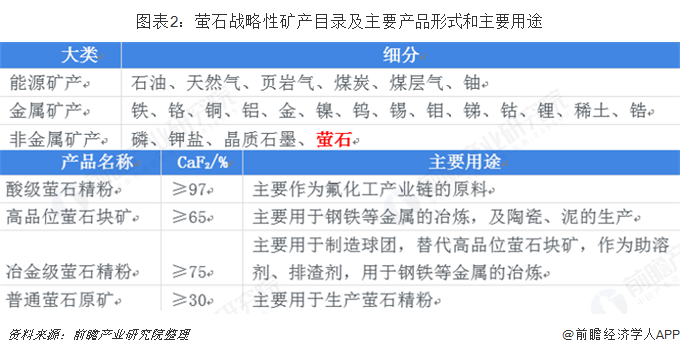

萤石属于非金属矿产,主要产品形式有酸级萤石精粉、高品位萤石块矿、冶金级萤石精粉与普通萤石原矿四类。其中,酸级萤石精粉主要与硫酸反应生产氢氟酸,为氟化工下游产品的制造提供原料。

品位是指矿石(或选矿产品)中有用成分或有用矿物的含量。品位是矿石和选矿产品的主要质量指标,它直接影响选矿效率。大多数矿产以有用成分(元素或化合物)或有用矿物含量的质量百分比(%)表示。

我国萤石资源丰富,但是我国萤石资源的平均品位较低,仅有34.7%,而品位大于65%的可以直接作为冶金级块矿的富矿仅有3000多万吨,仅占单一萤石矿床总储量的百分之二十几,占全国储量的8%,而在这类富矿中品位大于80%的可直接开采商品块矿仅有1000万吨左右,占总储量的不到10%。

除平均品位低外,我国萤石资源以下五个特点,分别是萤石资源丰富,勘查程度相对较低、萤石矿床分布相对集中、单一型萤石矿床数多,储量少;伴(共)生型矿床数少,储量大、富矿少,贫矿多、伴生萤石矿CaF2含量低等。

政策调控资源配置 萤石产量保持稳定

由于萤石是化学元素氟的主要来源,由于氟原子独特的化学性质,其用途无法替代,应用领域涵盖冶金、化工、新材料、国防、光学等多个行业,对国家安全、国民经济和社会发展有重要影响,是宝贵的战略资源。我国拥有全球最丰富的萤石资源,并日益成为全球氟化工的重要生产国、消费国和出口国,由于萤石矿的不可再生性,国家出台了相关的政策严控萤石的生产和出口,同时保障萤石行业健康稳定发展。

2016年11月,由国土资源部会同国家发改委、工信部、财政部、环保部、商务部共同组织编制的《全国矿产资源规划(2016-2020年)》首次将萤石等24种矿产列入战略性矿产目录。

从此,作为矿产资源宏观调控和监督管理的重点对象之一,萤石在资源配置、财政投入、重大项目、矿业用地等方面将会被加强引导和差别化管理,以提高资源安全供应能力和开发利用水平。

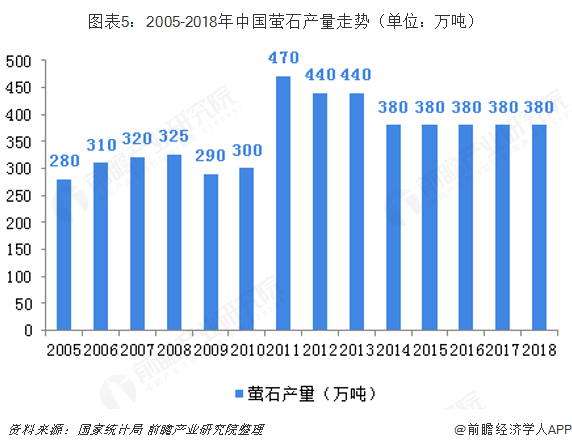

在政策的调控下,我国萤石产量逐渐趋于稳定。根据美国地质调查局(USGS)于2018年初公布的数据,2017年预计全球萤石总产量为600万吨,中国产量高达380万吨,占全球产量的63.3%,是世界上萤石产量最大的两个国家之一。2012年至今,全国萤石产量保持在400万吨左右,年增长率趋于零或为负。考虑准入标准将持续实施,只有趋严而无放松可能,因此可以预见,萤石产能受此限制仍会保持稀少,行业供给难以大幅扩张。

在萤石资源基础储量方面,近年来,我国查明的萤石资源基础储量不断增加,增速趋于平稳。根据国家统计局和国土资源部的统计,2018年我国查明的萤石资源基础储量约为4554.3万吨。主要分布于湖南、浙江、江西、福建、安徽、内蒙古、河北等省区,其中湖南省的资源储量居全国首位。

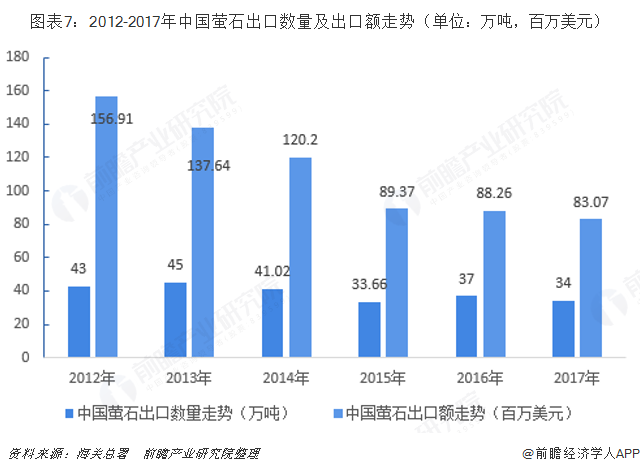

在出口方面,过去10年,我国对萤石出口总体上采取了限制性的政策,主要体现在逐步取消出口退税并加征关税、实行出口配额招标制度等措施。根据海关总署的统计,我国萤石的出口规模从2000年的120万吨逐步回落到2017年的34万吨。自2010年起,萤石的出口配额招标取消

另外受WTO争端裁定等因素影响,自2013年1月起,我国取消了萤石的出口关税。尽管如此,出口量近年来仍保持下降趋势。这可能由于在征收高额出口关税的几年间,国外一些长期从我国进口萤石原料的企业纷纷将产能向我国转移,使得出口量未出现反弹。

萤石矿床分布广泛 金石资源规模最大

虽然出口下降,但从全球萤石资源的区域分布来看,中国仍是全球萤石消费的主要地区,约占全球总消费量的60%左右。此外,美国、墨西哥、俄罗斯也是全球萤石消费的重要地区,消费量分别占全球萤石消费量的6%、5%、3%左右。

比较生产规模,萤石的主要生产大国有中国、南非、墨西哥、蒙古和西班牙。其中,中国和南非是世界萤石储量最丰富的国家,均占全球总储量的15%左右。墨西哥、蒙古和西班牙的储量分别占全球总储量的12%、8%、2%左右。

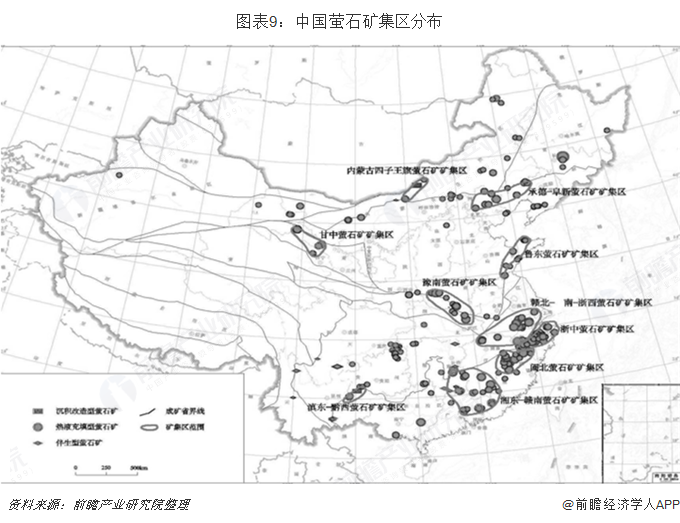

作为全球最大的萤石消费和生产国,中国具有天然的优势。在我国萤石矿中,萤石矿床分布广泛,主要分布于浙江、内蒙古、湖南、江西、福建、河南等省区。大中型萤石矿床集中于东部沿海、华中和内蒙古中东部。

另外,中国萤石矿床划分为热液充填型、沉积改选型和伴生型三种类型。按矿床分布集中程度等因素,圈定出甘中、内蒙古四子王旗、承德-阜新、鲁东、豫南、赣北-皖南-浙西北、浙中、闽西北、湘东-赣南-粤东和滇东-黔西南共10个萤石矿集区。其中,浙中、赣北-皖南-浙西北两个矿集区成矿条件较好,找矿潜力较大。

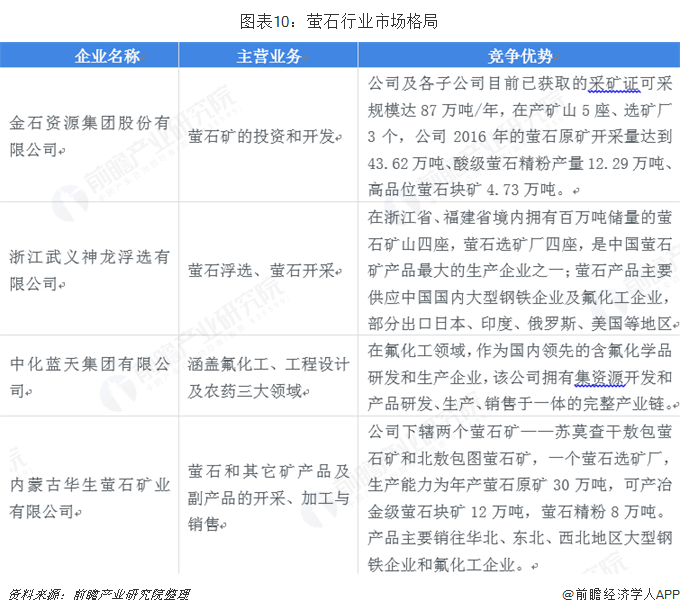

除区域格局外,我国萤石行业在企业竞争格局上也存在明显的特点。我国的萤石行业企业以民营企业为主,总体呈现企业规模普遍较小、经营管理较为粗放、行业集中度不高的特点。规模较大且在行业内具有较大影响力的萤石采选企业仅几家,集中分布在浙江、江西、内蒙古、湖南等萤石资源大省,以金石资源集团股份有限公司、浙江武义神龙浮选有限公司、中化蓝天集团有限公司和内蒙古华生萤石矿业有限公司为代表,均为民营企业。

其中金石资源(603505)作为中国萤石行业拥有最大资源储量、开采及生产加工规模的企业, 2018年前三季度实现营业收入3.68亿元,同比增长53.97%;实现净利润0.71亿元,同比增长44.9%。其中酸级萤石精粉为收入主要来源,近年来保持在80%左右的份额,其余为高品位萤石块矿及冶金级萤石精粉。

面对企业呈现规模普遍较小、行业集中度不高的竞争特点,国家近年密集出台的政策措施体现了引导行业走向集中化、规模化、规范化经营,推动行业内企业实现资源的合理开发和充分利用。

未来,中国萤石行业的供给趋势将呈现结构性改变,需求量稳中有降。产品趋势受选矿技术、生产成本、产品质量三方面因素的影响,单一型萤石矿仍然是酸级萤石精粉的主要来源。技术趋势在伴生矿选矿回收技术将会进一步突破,改变萤石供给格局。

更多数据参考前瞻产业研究院发布的《全球萤石产业市场前瞻与投资战略规划分析报告》。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务