重磅!2019年第三方支付行业政策汇总及解读(全)

2019年3月26日,拉卡拉支付股份有限公司(拉卡拉),成功过会。作为第三方支付行业的首发,拉卡拉的成功上市也意味着第三方支付行业迎来发展高峰。这也得益于2016年以前第三方支付行业监管环境的宽松,但随着行业乱象的频发,国家也加强和加快了对行业的整顿清理。近年来相继出台多项政策,在监管加强的同时推动行业继续发展。

行业监管加强 规范市场良性发展

第三方支付市场在我国作为一个新兴市场,在科技和社会高速进步的背景下,已经在我国得到了人们的认可和接受,以 1998 年我国第一笔互联网交易成功为标志,第三方支付行业已经改变了人们的消费习惯。但是第三方支付本身也存在很多问题,例如信息泄露,钓鱼欺诈等。为了促进该市场的良性发展,近年来,我国监管层密集出台了多项政策措施来规范第三方支付市场的运作。

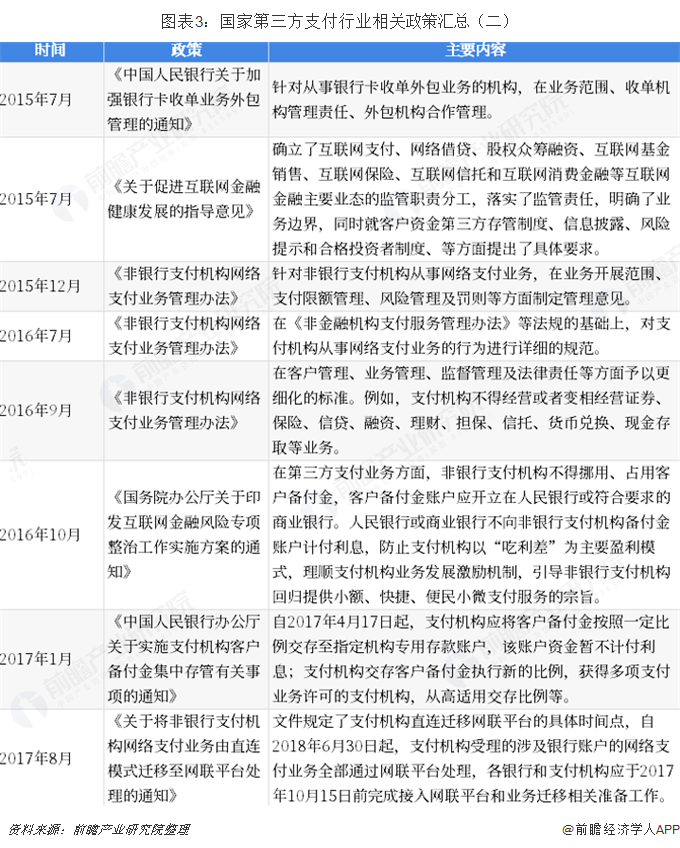

2010年《非金融机构支付管理办法》的出台,开能能够对行业内良莠不齐的局面有所改善,同时对第三方支付的违规行为有所震慑,但《办法》还需要出台更加细滑的管理细则。2015年,为更好地保护客户权益,进一步细化支付账户管理,完善支付机构分类监管措施及客户权益保护机制,人民银行发布《非银行支付机构网络支付业务管理办法》,对促进网络支付健康发展具有重要意义。2018年,中国人民银行支付结算司发布《关于支付机构撤销人民币客户备付金账户有关工作的通知》保障了支付业务的连续性加大了相关支付机构以及相关备付金银行的检查。

2016年以前第三方支付行业的快速发展得益于行业监管环境的宽松,而随着行业乱象的频发,国家也加强和加快了对行业的整顿清理。近20年来,根据前瞻产业研究院发布的《2019-2024年中国第三方支付产业市场前瞻与投资战略规划分析报告》汇总,国家至少出台25条第三方支付行业相关政策,来促进和规范第三方支付产业发展。

其中,2016年10月,国务院办公厅发布《国务院办公厅关于印发互联网金融风险专项整治工作实施方案的通知》,该政策明确规定了在第三方支付业务方面,非银行支付机构不得挪用、占用客户备付金,客户备付金账户应开立在人民银行或符合要求的商业银行。人民银行或商业银行不向非银行支付机构备付金账户计付利息,防止支付机构以“吃利差”为主要盈利模式,理顺支付机构业务发展激励机制,引导非银行支付机构回归提供小额、快捷、便民小微支付服务的宗旨。

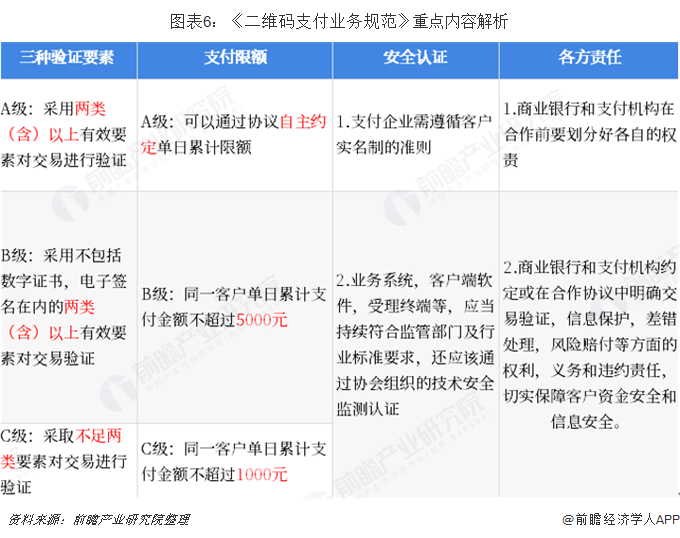

另外,2017年12月发布的《条码支付业务规范(试行)》,做出了针对二维码支付可能引发的风险隐患,填补制度空白。在重申第三方支付机构必须持牌经营、切断与银行多头直连、遵守跨行清算系统规定、不得采用不正当竞争手段的情况下,《规范》将二维码支付分为静态条码和动态条码,并采取了交易限额管理,要求发行二维码的银行、支付机构应根据风险防范能力等级,在确保风险可控和尽量满足用户需求的前提下,科学合理设置相匹配的日累计交易限额等规定。

热点政策解读:实行“差别对待”

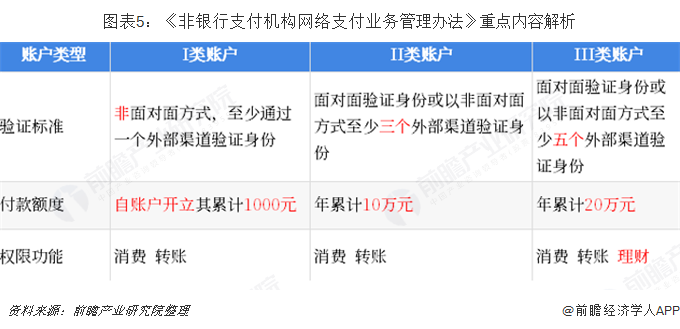

众多政策中《非银行支付机构网络支付业务管理办法》虽然较早发布,但仍为热点政策,它将进一步健全非银行支付机构网络支付业务的操作,防备交易风险,保护用户资金和信息安全。规定支付账户分类以及不得为支付机构开立账户。其中,账户类型分为三类,分别为I类账户、II类账户和III类账户。在验证标准上,严格性逐步递增,付款额度成倍增加。在权限功能上,III类账户除消费转账外,还有理财的功能。

当下二维码等多种支付方式的涌现,使软件受理端成为新支付技术的创新口,移动支付发展会使企业获得海量数据,这为支付企业开展营销推广等其他功能做了良好铺垫。但是二维码支付本身所存在的问题依然存在,也为相关信息安全服务机构带来了新的挑战,业务需求更加广泛。为了使二维码支付业务市场更加规范,2016年8月《二维码支付业务规范》出台,在验证要素、支付限额、安全认证及各方责任等方面予以明确的规定。

以上数据来源参考前瞻产业研究院发布的《中国第三方支付产业市场前瞻与投资战略规划分析报告》。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务