预见2019:《2019年工业气体产业全景图谱》(附竞争格局、市场规模、发展前景等) 国际巨头主导大宗用气市场,国内企业能否在新兴零售市场分一杯羹?

进入21世纪以来,中国拥有快速发展的工业市场和日益增长的产品需求,已逐渐成为世界上气体行业最活跃的市场之一,对于气体的需求量持续高速增长,给气体行业带来历史性的发展机遇。据前瞻测算,2018年我国工业气体行业市场规模进一步增长至1300亿元以上。国际5大工业气体巨头林德-普莱克斯集团、法液空、美国空气化工、德国梅赛尔集团、日本大阳日酸株式会社先后在中国投资办厂,国内工业气体市场竞争加剧。

工业气体产业全景图谱

工业上,把常温常压下呈气态的产品统称为工业气体产品,包括氧气、氮气、氩气、氢气、氦气、甲烷、二氧化碳、乙炔、丙烷、氖气、氪气、氩气、氙气、氯气、一氧化碳等。工业气体在国家标准《常用危险化学品的分类及标志》(GB13690-1992)中,通常被划为第2类压缩气体和液化气体。

工业气体产业的上游包括空气及工业废气原材料、基础化学原料行业、气体分离设备制造业等,其中技术含量最高、最为关键的是气体分离设备(空分设备)制造业,目前国际上知名的空分设备企业有德国林德公司、法国液化空气等大型跨国集团。

值的注意的是,国内空分设备制造企业正积极从制造向制造+服务转型,2003年以来,以杭氧股份为首的空分设备及核心部机制造商积极探索气体外包业务。不同于设备销售的周期性,气体业务能够为企业带来稳定的经营性现金流,并在甩掉折旧包袱后,盈利能力得到显著提升,属于典型的“现金牛”业务。

工业气体下游应用包括两大领域,即大宗集中用气市场和新兴分散零售市场。大宗集中用气市场中,客户对单一气体使用量巨大,如钢铁、有色金属冶炼用氧气进行富氧燃烧;新兴分散零售市场中,客户对单一气体需求量相对较小,需求气体品种多,如在超大规模集成电路晶圆片制造过程中,工艺步骤超过450道,大约要使用50种不同类型的气体。

工业气体行业发展历程

18世纪末,科学家们通过化学方法把氮气、氧气等从空气中分离出来,为工业气体行业奠定了基础。行业初期,氧气主要被用于医用领域,在19世纪末开始进入焊接等商业用途。同一时期,乙炔被发现,并逐渐成为常用的焊割气体,随后乙炔被发现能够溶于丙酮,从而使乙炔的远途运输成为可能,进一步推动了乙炔的商业应用。

分馏加工方法的发明和使用,大大降低了工业气体的生产成本,加速了工业气体的产业化进程。20世纪中期,两次世界大战和运用氧气、乙炔焊炬切割的技术有力地推动了工业气体需求的增长。同时,钢铁企业出于减少碳与磷的含量、提高钢铁产品质量的考虑,放弃了早期的空气喷射法而改用氧气喷射法,新方法的采用使1965年全球氧气产量比1960年增加了10倍。此外,氮也被大量用作惰性“覆盖剂”,推动了气体生产设备的大规模兴建。

20世纪80年代电子产业的兴起推动特种气体的需求提高。金属预制及生产等传统市场消费增大,加上在保健、电子、饮料和食品包装等终端市场增加新的应用领域,气体行业在20世纪90年代持续增长。能源领域在过去数年成了气体行业发展的最大动力。气体作为能源在众多行业得到广泛运用,这使气体需求在21世纪初持续走强。

目前全球工业气体市场中,传统下游行业应用已较为成熟。全球工业气体巨头开始着力发展一些新兴领域,包括太阳能、二氧化碳捕集、页岩气勘探以及新能源汽车在内等的新兴市场将为工业气体商提供新的绿色增长机会。

我国工业气体市场规模保持较快增长

我国气体产品的品种日益增多,产量日益增大,以庞大的产业优势,巨大的市场潜能和广阔的发展前景,吸引着全世界的目光。进入21世纪以来,中国拥有快速发展的工业市场和日益增长的产品需求,已逐渐成为世界上气体行业最活跃的市场之一,对于气体的需求量持续高速增长,给气体行业带来历史性的发展机遇。国际5大工业气体巨头林德-普莱克斯集团、法液空、美国空气化工、德国梅赛尔集团、日本大阳日酸株式会社先后在中国投资办厂。

因为气体产品应用覆盖面大,近年来我国已将气体的生产和供应与供电供水一样,作为工业投资环境的基础设施,视为国民经济“命脉”而列为公用事业行业。随着国民经济的快速发展,气体产品应用范围不断扩大,用量不断增加,新产品不断推出,纯度不断提高,市场需求不断扩大,产值增长速度远远超过同期国民经济总值的增长速度。虽然气体工业总产值在国民经济生产总值中所占的比例不算大,但它对近年来飞速发展的微电子、航空航天、生物工程、新型材料、精密冶金、环境科学等高新技术行业有重要影响,是这些行业不可缺少的原材料之一。正是由于各种新兴工业行业和现代科学技术的需要和推动,工业气体产品才在品种,质量和数量等方面取得令人瞩目的飞跃发展。

2000年以后,随着我国经济高速发展,我国工业气体行业进入了迅速发展阶段。市场规模由2012年的745.32亿快速增长到2017年的1199.90亿元,年均复合增长率达到9.99%。随着我国经济的持续稳定发展,我国工业气体市场需求还会进一步增长,据前瞻测算,2018年我国工业气体行业市场规模进一步增长至1300亿元以上。

近年来空分设备总体产量下滑,大型化、国产化趋势明显

空分设备是国家重大装置之一,其能够分离生产出多种工业气体,广泛应用于机械、冶金、石化、新型煤化工、建材、航天与医疗等各个重要的国民经济领域。目前,空分设备应用领域主要为冶金与化工行业,两大领域对其生产的工业气体的需求占比约为60%。同时,新型煤化工、医疗、电子等新兴产业对工业气体的需求亦日益增加。

目前国际上知名的空分设备企业有德国林德公司、法国液化空气等大型跨国集团。国内从事空分设备生产的企业共有十余家,主要包括杭州杭氧股份有限公司、开封空分集团有限公司、四川空分设备(集团)有限责任公司等内资企业,液空(杭州)公司、林德(杭州)公司等外国公司控股的合资或独资公司。

根据中国机经网的统计,2010-2018年,我国气体分离及液化设备(空分设备)产量总体呈现先增后减的态势;2010-2014年,我国气体分离及液化设备产量从9450台增加至70394台;2015年开始,产量下滑,2018年产量为46016台。

凭着先进的技术水平,杭氧股份近三年均工业总产值遥遥领先其他国内空分设备制造企业,且能制造出120000m3/h的大型空分设备。2017年,杭氧股份国内空分设备市场占有率约为60%,处于行业龙头地位。

近年来,特大型空分设备国产化进程加速,成套技术与核心部机实现突破。伴随着下游煤化工、炼化与钢铁产业产能升级,空分设备正朝产量大型化、气体压力及纯度更高等方向发展。国内设备厂商经过60余年的设计与制造,在大型、特大型空分设备的研制上已取得突破。杭氧、四川空分与开封空分已实现成套技术国产化,沈鼓、陕鼓完成大型压缩机组、膨胀机等关键部机的国产化配套。因此,在设备核心技术的突破下,国内厂商将取得更高的市场份额。

业内专家指出,国产化空分设备在国内的市场占有率不断提升。目前,国产60000m³/h等级及以下的空分设备市场占有率已达90%以上,制氧容量达世界首位;在60000m³/h等级以上市场中,国内企业达到与外资企业竞争的水平,比如,杭氧股份在此等级以上空分设备国内市占率达50%以上。

目前,由于煤化工、炼油项目总体规模还不大,煤炭深加工行业还会有较大的发展,不少重大项目还在审批中,再加上项目投资大、周期长,今后的几年中煤化工市场仍会有大型、特大型空分设备的需求。“十三五”期间,我国还将有伊泰伊犁100万吨间接液化、伊泰鄂尔多斯200万吨间接液化、伊泰新疆200万吨间接液化、神华宁煤400万吨(二期)间接液化、神华鄂尔多斯320万吨(二期)直接液化、兖矿/延长榆横400万吨间接液化等项目陆续建成投产。到“十三五”末,预计我国将形成煤液化总产能2818万吨/年,按照70%左右制成的燃油成品计算,达产后将有2000万吨/年煤制油品。

下游应用广泛,目前以冶金、化工为主,未来新兴分散零售市场用气比重将进一步上升

由于工业气体具有固有的物理和化学特性,因此在国民经济中占有举足轻重的地位,几乎渗透到各行各业,广泛应用于冶金、钢铁、石油、化工、机械、电子、玻璃、陶瓷、建材、建筑、食品加工、医药医疗等行业。

当前我国市场上,冶金、化工、电子、医疗等行业对工业气体的需求量较大。其中,冶金和化工对工业气体的需求最高,分别占比29.5%和27.5%。不过,钢铁、化工等传统大宗用气市场规模相对较为稳定,用气品类也较为单一,新兴分散零售市场用气数量和种类在工业气体应用中占比越来越高,有逐渐超过传统行业用气市场需求的趋势。

工业气体应用正在试验与推广中的产业有:固体氮生产、燃料电池生产、磁性材料生产、超细加工、天然气发电、压缩天然气汽车、氢能汽车生产等。

电子半导体、LED、光纤光缆、太阳能光伏等新兴行业对气体品种多元化的需求使得特种气体的市场需求也不断扩大。特种气体对气体提纯技术、容器处理技术、气体混配技术等技术要求门槛较高,长期以来我国特种气体主要依赖进口。随着国内专业气体生产企业在特种气体技术领域不断取得突破,供给能力不断提高,某些实力较强的内资企业率先开展通过尾气回收的方式生产特种气体,用低成本的方式处理工业尾气的同时,大大提高了资源利用效率,逐渐打破了外资企业的垄断,形成进口替代。

零售气体市场与中小型现场制气市场已成为内资企业争夺的焦点

专业气体企业传统供气模式有瓶装气体模式、液态气体模式、现场制气模式和管道供气模式。其中瓶装气体模式、液态气体模式又可统称为零售气体模式,现场制气模式和管道供气模式又可统称为大宗用气模式。此外,和远气体公司开拓了较为独特的循环经济型的园区集群供应模式,为行业充实了新的发展思路和模式。

行业内企业结合各种供气方式,一般会根据自身情况、客户行业特征、需求量、相对地理位置、厂区规模等情况选择最经济有效的供气方式,但是各供气方式之间有一定程度的细分和组合交叉。

值的注意的是,液态气体模式的下游主要包括瓶装气体充装站以及各行业的终端客户,液态气体是大中型专业气体生产企业重要的利润来源。例如,林德-普莱克斯集团、法液空、美国空气化工的液态气体业务占收入比都超过30%,法液空更是达到54%。而国内工业气体行业起步较晚,还处于发展期,如杭氧股份,盈德气体的液态气体收入占比仅为8%-10%,还有很大的发展空间

近年来,随着国内电子、机械制造、光纤光伏等新兴产业的快速发展,新兴分散用气市场不断发展壮大,这一市场的特点是客户对单一气体需求量相对较小,但对气体品种需求较多,供气方式以瓶装气体或液态气体零售为主。由于外资企业在国内的发展战略主要定位于大型管道供气或现场制气的大宗供气市场,因此零售气体市场与中小型现场制气市场已成为内资企业争夺的焦点。

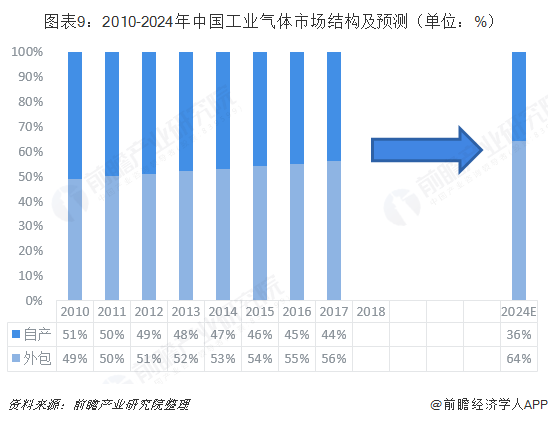

我国工业气体外包比例持续增长,2024年可达到64%

早期国内工业气体行业主要以大型国有企业自建空分设备自供气体,富余生产能力外销的模式为主;同时,也有许多空分气体需求规模较小的企业使用小型高能耗空分设备自行制气。目前国内市场中,大型工业用户主要用气模式仍以自产自销为主,对于自产自销的大型工业用户来说,由于空分设备的实际产量与企业用气需求存在一定差异,再加之供气不稳定的影响,导致企业设备综合利用率较低,当期无法消耗的产品多被放空,资源浪费现象突出;对于数目众多、用气规模较小的中小型工业用户而言,目前则主要改为采用外包给专业气体生产企业供气这种更经济的模式。未来这种专业社会化外包占比提高的趋势将给专业气体生产企业带来巨大增长机遇和广阔的市场空间。

2010年中国工业气体市场中自建供气占比51%,而外包占比49%,据测算,到2017年我国工业气体外包的市场占比达到56%,呈逐年上升趋势,预计到2024年外包比例达可达到64%。经济转型和产业结构调整是当前中国经济的主旋律,也是国家产业政策重点扶持的方向,以新能源、环保、生物医药等为代表的战略性新兴产业是未来中国经济保持平稳较快增长的驱动力,以上产业的蓬勃发展均会带动对专业外包空分气体需求的快速增长。

国际工业气体巨头主导国内竞争格局

工业气体的经营模式一般分为零售模式和大宗用气模式。其中,零售模式分为瓶装气体模式、液态气体模式,大宗用气模式分为管道供气模式、现场制气模式。

零售气体市场方面,目前我国的零售气体市场由内资企业主导,在地域上呈现较为分散的市场竞争格局,主要区域呈现少数专业气体生产企业与大量中小经销商共存的局面。同时也有一些大型的外资企业和配套型气体企业将自身现场制气的产品少量对外零售来消化富余产能。

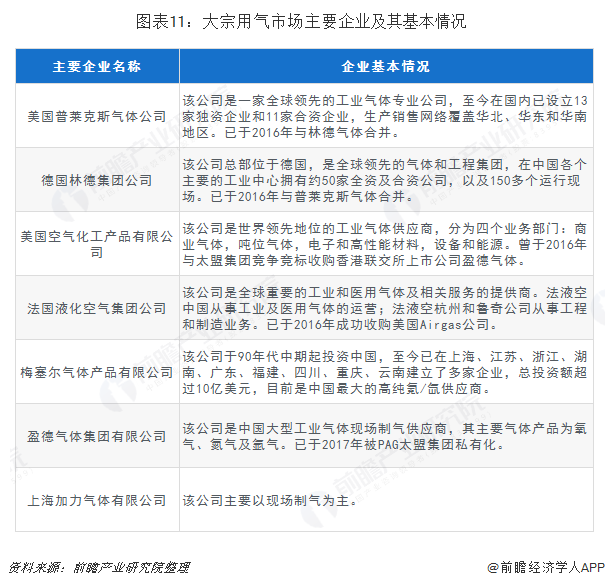

大宗供气市场方面,大宗用气包括管道供气和现场制气业务。工业园区集中用户的管道供气市场对于参与者的资金实力、运营经验和品牌认知度要求较高,有着较高的进入壁垒。大型现场制气项目市场呈现寡头垄断的竞争格局,中小型制气项目(20000Nm3/h以下)的市场集中度相对较低,是新进入者主要的目标市场。

我国发展国防工业以及芯片、半导体、电子、医疗等新兴产业需要大量配套工业的支撑和保障,相关配套工业的短板,比如气体产业,将会严重制约我国国防工业和新兴产业的发展。

“法液空”、“梅塞尔”、“普莱克斯”、“美国空气化工”、“林德气体”等大型气体公司不仅垄断和引领了全球气体工业的发展,而且在中国占据了70%左右的市场份额。

目前,国内没有一家在技术、研发、品种等综合实力方面可与以上外资巨头竞争的民族气体公司,即使已经上市的公司也仅以装备制造或者回收二氧化碳等普通气体为主,与国外大型气体公司还存在一定的差距。除了行业起步较晚的缘故外,国外的技术封锁,也是影响我国工业气体产业崛起的重要因素,进而影响到其他重要的工业制造领域,所以近几年国家大力提倡气体企业在电子气体、特种气体等领域加大研发投入,缩小与国外的差距。

并购频发,加速整合资源

国际厂商积极转型抢占市场,工业气体并购事件不断。以宝钢气体股权竞买事件为代表,国内工业气体厂家为扩大自身规模,探寻新的业务模式,进行空分设备制造协同发展,开始进行气体行业资源整合。

2018年8月,上海宝钢气体有限公司转让51%的股权完成混改,参与本次竞价的三家企业分别是杭氧股份与杭州市实业投资集团有限公司组成的“联合体”、美国空气产品公司、太盟投资集团。究其转让原因,有两项:一是政策面,宝钢武钢两大央企钢铁集团合并后,新集团制定了新的发展战略方针,专注主业,辅业剥离,气体板块由于其自身行业性质,保留参股权,让渡控股权;二是市场原因,国际大型气体公司不断进入国内市场,市场开拓和企业管理成本上升,想要与国际气体上市公司比肩,需要继续投入的成本较大,不符合集团战略。

2018年10月,林德与普莱克斯的业务正式合并,新的“林德集团”领先于法国的液化空气,成为全球第一大气体分销商。新公司将在所有主要地区和终端市场占据强势地位,并创造更加多样化的全球投资组合,而在规模效益、成本节约和效率提高的推动下,未来三年将实现约12亿美元的年度协同效应。

行业发展空间较大,政策扶持下前景向好

与发达国家相比,我国人均工业气体消费量还处在较低水平,根据2018年的人均工业气体消费量统计,我国的人均工业气体消费只有美国的1/26,与南美和东欧国家也有较大差距。

工业气体行业是我国产业政策重点支持发展的高新技术产业之一。科技部、财政部、国家税务局联合发布的《高新技术企业认定管理办法》(2016)将“超净高纯试剂及特种(电子)气体”、“天然气制氢技术”、“超高纯度氢的制备技术”、“废弃燃气回收利用技术”等列为国家重点支持的高新技术领域。

此外,由于工业气体广泛应用于机械制造、电子半导体、光纤光缆、LED、光伏太阳能等国家重点发展的新兴行业,国家对这些行业制定的鼓励政策和支持国产化政策也能间接推动工业气体行业的快速发展。

以上数据及分析均来自于前瞻产业研究院《中国工业气体行业市场前瞻与投资战略规划分析报告》。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务