2018年中国大输液竞争格局与2019年行业趋势分析 政策趋严,寡头形成垄断优势【组图】

大容量注射液俗称大输液(LVP),通常是指容量大于等于50ml并直接由静脉滴注输入体内的液体灭菌制剂。国家“限抗令”以及多个省市限制静脉输液的政策不断加强,我国大输液行业企业数量减少,行业集中度提升,几大企业形成寡头垄断。

输液限制政策加强,企业数量骤减

2012年,原卫生部发布《抗菌药物临床应用管理办法》,提出加强医疗机构抗菌药物临床应用管理,规范抗菌药物临床应用行为,提高抗菌药物临床应用水平,促进临床合理应用抗菌药物,控制细菌耐药。2017年国家卫计委发布《关于进一步加强抗菌药物临床应用管理遏制细菌耐药的通知》,进一步限制抗菌药物使用,对输液行业产生了重大影响。同时,安徽、广西、广东、江苏、浙江等省陆续出台政策,限制静脉注射的使用,对我国输液行业下游需求产生了重要影响。

在国家对抗菌药物输液进行限制,同时多个省份加大对输液的要求和限制之下,我国输液行业数量出现了大幅下降。2012年“限抗令”发布以后,配合新版GMP认证的要求,仅一年时间,我国输液行业企业数量就减少了100余家,而目前仍在运行输液厂商约为30家左右,企业数量大幅减少。

科伦药业占据行业龙头地位

在行业限制性政策的频繁发布下,大量中小企业死亡,行业资源向头部企业倾斜,目前我国三大输液巨头科伦药业、华润双鹤、石四药集团已经占据行业份额的70%左右,其中科伦药业作为龙头企业,每年输液产量维持在44亿瓶/袋以上。

根据三大企业最新公布的2018年财报来看,科伦药业以163.52亿元的营业收入遥遥领先,在输液领域实现全面的产业升级,具备高端制造和新型材料双重特点的竞争力,具有一定的技术创新和质量标杆领先优势。华润双鹤集团实现营业收入82.25亿元,石四药集团实现营业收入41.81亿港币。

注:石四药集团港股上市,营业收入以港币计算。

而从营业收入增长速度来看,科伦药业在2018年借助抗生素中间体产量释放,新产品获批上市的影响,实现了营业收入增速的领先。而石四药集团虽然在营业收入对抗中落后于华润双鹤,但2018年实现了35.9%的营收增长,高于华润双鹤28.08%的增长速度。

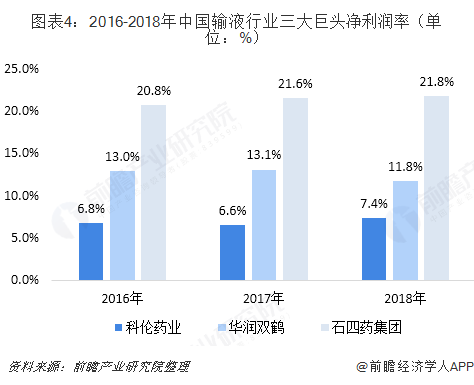

石四药集团净利润率大幅领先

在三家巨头企业中,石四药集团凭借治疗性输液的销售扩大推动公司产品优化,同时凭借成本控制实现了净利润的快速增长,在三家虽然净利润处于最低水平,但净利润率明显高于科伦药业和华润双鹤。科伦药业由于非输液业务以及整体销售规模较大的影响,在三家企业中净利润率最低。

2018年,石四药集团归母净利润为9.12亿港币,净利润率为21.8%,同期科伦药业和华润双鹤的净利润率分别为7.4%和11.8%。

强者恒强,寡头格局稳固

目前,医药企业在监管、市场等各方面较以前承受了更大的压力,随着研发、生产到流通的产业链各环节标准的提升和监管的强化,行业门槛将进一步提高,相当数量的企业面临淘汰。医药行业分化趋势表明,医药行业正在加速优胜劣汰和转型升级。输液行业政策限制加深,行业升级转型趋势更为明显

对于大输液行业规模领军企业,其具有成熟的业务收入、持续培育的新梯队增长点和面向未来的战略布局,面对行业转型期的各种压力承受能力较强,发展依然稳健,未来或将持续受益于庞大人口基数带来的实际健康需求,行业的分化态势或将反而为其加速市场扩张提供了机遇。未来我国大输液行业巨头企业将会进一步挤占中小企业市场,强者恒强下,寡头垄断的格局将更加稳固。

更多数据请参考前瞻产业研究院发布的《中国大输液行业发展前景预测与投资战略规划分析报告》。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动

广告、内容合作请点这里:寻求合作

咨询·服务