2018年全球海洋工程装备制造行业细分产品发展现状与市场竞争格局分析 我国集中于中低端产品【组图】

辅助船舶租赁市场低迷

海洋工程装备主要指海洋资源(特别是海洋油气资源)勘探、开采、加工、储运、管理、后勤服务等方面的大型工程装备和辅助装备,主要包括钻井装备、生产装备、辅助船舶及配套设备等。

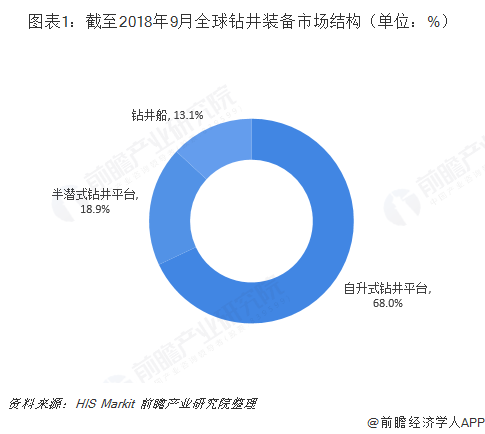

其中,钻井装备主要有自升式钻井平台、半潜式钻井平台、钻井船等,它们是开采海洋油气的主要装备。根据HIS Markit数据,截至2018年9月,全球自升式钻井平台保有量达321座,占比接近七成;半潜式钻井平台其次,保有量89座,占比18.9%;钻井船保有量62座,占比13.1%。

生产设备用于开采石油和天然气,并对油气进行油气分离、油水分离等初步处理,主要分为固定式生产设备、浮式生产系统、水下生产系统三大类。其中,主流生产设备是浮式生产设备,占生产设备总量的大部分份额。

浮式生产设备又细分为浮式生产储油轮FPSO、张力腿平台TLP、立柱式平台SPAR和半潜式生产平台Semi-FPS4种。从全球浮式生产设备保有量来看,FPSO仍占据大部分,近年来占比高达65%,且占比将继续上升态势;而半潜式生产平台Semi-FPS、张力腿平台TLP和立柱式平台SPAR的占比共计约25%。

辅助船舶是为满足近代海洋工程,尤其是海洋油气开采活动的需求而制造的特种船舶,通常在设计上都装备了满足特殊功能要求的机械和专用设备系统。近年来受海洋油气开发活动萎缩影响,海工船需求减少,辅助船舶租赁市场大幅下滑,建造市场也陷入低迷。

海洋油气开采所需要的配套设备分为专用配套设备和通用配套设施两大类,专用配套设备包括海洋采油专用设备、海洋修井设备、海洋油井试油设备、海洋测井设备等,通用配套设施包括船舶动力与电力系统、锚泊定位系统、安全与消防系统、水下作业与潜水设备系统。配套设备在整个海工装备中的地位比船体要高得多,例如一艘造价数亿美元的FPSO船体造价只占总造价的不到20%,其他大部分被配套设备占据。

我国企业竞争力有待提升

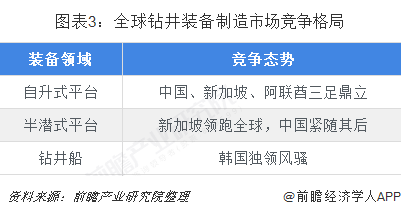

钻井装备市场来看,全球钻井装备研发和设计实力较强的企业集中在欧美地区,但在制造方面,则是具体来看,自升式钻井平台制造市场上,中国、新加坡和阿联酋三足鼎立;在半潜式平台建造上,新加坡领跑全球,中国紧随其后;韩国则在钻井船建造上独领风骚,近年来中国也实现了一些新突破。

生产设备市场方面,以FPSO为例,韩国在FPSO新建市场占据垄断地位,三星重工、现代重工、大宇造船等手持订单量市场占有率高达82%。而新加坡FPSO改装能力超群,手持订单量市场占有率达到67%。日本、中国和巴西在FPSO新建市场也各自占有一席之地。

辅助船市场方面,我国新接订单市场占有率居世界第一,太平洋造船、福建东南船厂等承接了大量订单;在PSV建造方面,中国、印度、挪威和巴西具有较强竞争力,中国福建马尾船厂、太平洋造船,美国北美船厂,印度ABG船厂等排名位居前列。

最后,在配套设备市场,目前欧美国家在海工装备核心配套设备市场占据垄断地位。如在绞车、泥浆泵领域,美国国民油井公司Nntional Oilwell市场占有率最高;顶驱市场上Vaco公司份额最高;Continental Emsco公司则在转盘市场上占据了较大份额。

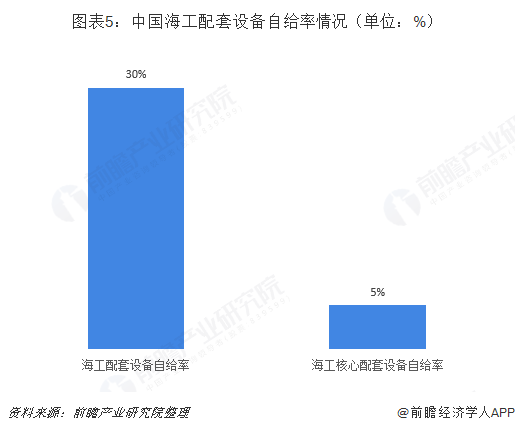

我国能自行进行配套的海工配套设备主要仍集中于中低端产品,包括海上石油钻采用油套管、三抽设备,油气输送管道,海底电缆光缆等。正因此,我国海工配套设备自配套率低于30%,核心配套设备自配套率甚至不足5%,进口替代空间广阔。

以上数据来源参考前瞻产业研究院发布的《中国海洋工程装备制造行业市场需求预测与战略规划分析报告》

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务