2018年中国征信行业市场现状与发展前景 大数据征信应用场景向生活领域延伸【组图】

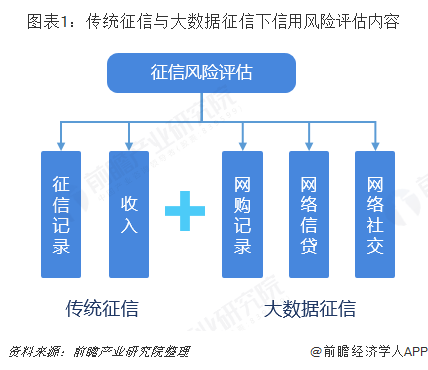

大数据时代的来临,使得征信数据来源更加多元化、多维化和非机构化,促进了传统征信与大数据征信的融合发展。大数据征信利用大数据、云计算等技术,实现个人征信数据的广覆盖和实时更新,很大程度上填补了中小民营企业在个人征信建设领域的空白。

大数据赋能企业征信体系建设

以往银行只能通过调取人民银行个人征信数据库信息来识别贷款人的资质,但是小微企业、个人经营者缺乏与人民银行个人征信系统对接权限,很难核实贷款人征信信息。

近年来,随着大数据、云计算、人工智能等技术的兴起,互联网金融得到快速发展。特别是大数据时代的来临,使得征信数据来源更加多元化、多维化和非机构化,促进了传统征信对数据的收集、加工方式,推动了传统征信与大数据征信的融合发展。

大数据征信利用大数据、云计算等技术,重新设计征信评价模型和算法,实现个人征信数据的广覆盖和实时更新,很大程度上填补了中小民营企业在个人征信建设领域的空白。

大数据征信覆盖范围更广泛

中国人民银行征信中心其征信数据主要来源于工资收入、社保记录、信用卡记录、贷款记录等维度,仅覆盖了与银行发生过信贷关系的群体,信用记录及覆盖范围有限。大数据征信由于采用了新信用评估体系,数据来源更加多元化,其覆盖群体也更加广泛。

大数据征信数据来源包括了日常生活(交通出行、水电费、燃气费等)、社交(微博、微信、QQ等)、社会行为(旅游住宿、网络购物、网络贷款等)、政务办理(办税、护照签证等)、经济行为等多元化、多方位数据。

大数据征信实时性强

传统的征信评价模式主要是关注、分析考察贷款对象的历史数据,数据少且时效性差。大数据征信通过互联网实时抓取客户行为信息,实现征信数据库的实时更新。

以芝麻信用为例,芝麻信用是2015年蚂蚁金服推出的第三方征信机构,芝麻信用利用大数据和云计算技术大量处理庞大的用户数据,其数据来源除来自家支付宝、淘宝、天猫等电商平台外,还与外部银行、信贷机构等多个单位合作,形成独立的个人征信数据库。芝麻信用每个月6号更新一次,以分数显示用户的征信健康情况,其实时性、便捷性较强。

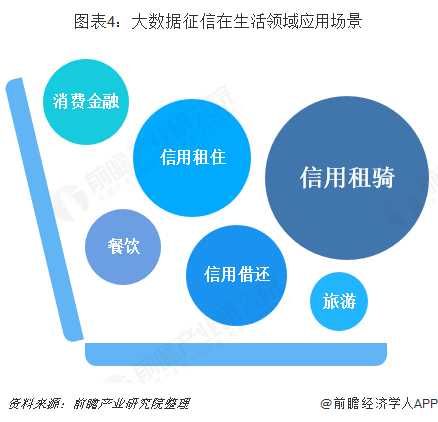

大数据征信具有丰富应用场景

随着互联网、智能电子产品不断普及,大数据征信其应用场景也不断延伸扩展,除了在传统信贷领域得到应用外,大数据征信不断向生活领域延伸。

例如芝麻信用,其应用场景已经衍生到生活的方方面面,包括租车、神州租车、共享充电宝、未来酒店、小猪短租、花呗等场景。考拉征信也在住宿、旅游、餐饮等生活方面有所应用。

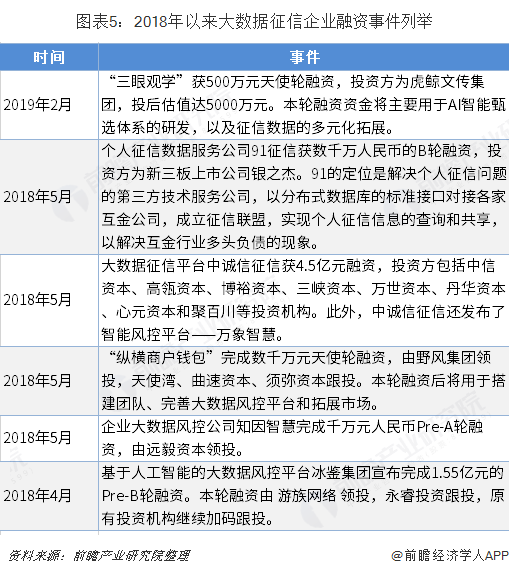

多家大数据征信单位获得融资

2018年以来有多家大数据征信、风控技术服务公司获得市场青睐。2018年5月17日,个人征信数据服务公司91征信获数千万人民币的B轮融资;2019年2月,教育行业大数据征信平台“三眼观学”获500万元天使轮融资。

随着大数据、人工智能技术发展,征信体系的构建数据来源越来越多元化、非机构化,传统征信体系已经无法适应时代发展的潮流,构建动态大数据征信体系,有利于加快企业运营效率,降低企业信用风险损失,其未来具有巨大应用前景。

以上数据来源参考前瞻产业研究院发布的《中国征信行业市场前瞻与投资战略规划分析报告》。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务