2018年中国政府引导基金行业市场现状分析 八成政府引导基金实际放大倍数大于4倍【组图】

政府产业引导基金从2002年起步发展至今,对创业企业的扶持日趋增强,运作模式也日趋完善。据中国私募股权投资行业领先的金融服务科技企业投中信息的监测数据显示,目前八成政府引导基金实际放大倍数大于4倍。可见政府引导基金很好的发挥了财政资金杠杆作用,带动了社会资本。

政府引导基金TOP1——深圳市引导基金

政府引导基金作为LP市场的新晋主力,市场发展迅速,近几年政府引导基金总规模增速放缓,但各地引导金纷纷进入投资期为市场带来一定活力。据统计,2017年政府引导基金排名前三的分别是深圳市引导基金、山东省股权投资引导基金、江苏省政府投资基金。

粤鲁苏浙皖基金数量及规模领先全国

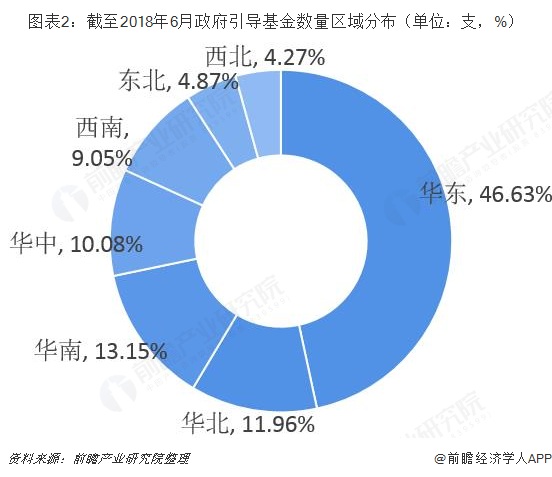

近年来,纵观我国引导基金的区域分布,北京、上海、深圳、江苏等VC/PE发展较好城市的政府引导基金发展势头强劲,同时民间企业与产业园区云集的一些二线城市也先后跟进创立政府引导基金扶持当地产业发展。总体而言,在经济发达的东部地区引导基金设立密集,而中、西部经济欠发达地区设立的引导基金相对较少。据统计,截止到2018年6月底,华东地区的基金数量最多,达546支,占比达46.63% ;此外排在第二梯队的是华北、华南、华中、西南等区域,其占比分别达11.96%、13.15%、10.08%、9.05%。

分省市来看,广东、山东、江苏、浙江和安徽地区的设立数量是中国政府引导基金设立最密集的省份。据统计,广东省基金数量最多,共计 127支,此外,山东、江苏、浙江三省紧随其后,其基金数量分别为121、110、109支。相比之下,安徽省基金数量与前几个省份仍有一定差距。

八成政府引导基金实际放大倍数大于4倍

据调查数据显示,超过80%的政府引导基金其财政资金实际放大倍数大于4倍,其中放大倍数大于5倍的占50%,放大倍数介于4倍到5倍之间的约占33.33%,另外放大倍数小于4倍的低于17%。政府引导基金可有效发挥财政资金杠杆效应,带动社会资本。

在对普通合伙人管理资本规模的要求方面,仅半数政府引导基金有具体的最低要求。其中,30%的政府引导基金要求管理机构累计管理资本规模大于等于4亿元,10%的政府引导基金希望管理机构累计管理资本规模为2亿元至4亿元。

在对管理机构的资历要求方面,超过50%的政府引导基金要求管理机构有3个至5个过往投资项目成功退出经验,20%的政府引导基金要求管理机构有5个以上投资项目成功退出的经验,另有16.67%的政府引导基金对管理机构的过往退出项目数量无具体要求。

在对普通合伙人的退出业绩方面,30%的政府引导基金要求普通合伙人过往项目退出回报率在50%-100%之间即可,20%的政府引导基金要求普通合伙人有过往项目退出即可,26.67%的政府引导基金对普通合伙人过往项目退出回报率暂无要求。仅有10%的政府引导基金要求GP过往项目退出回报率大于或等于120%。

以上数据来源参考前瞻产业研究院发布的《中国政府引导基金行业市场前瞻与投资战略规划分析报告》。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务