2019年中国磁性材料行业市场格局和发展前景分析 中科三环磁材收入业内领先【组图】

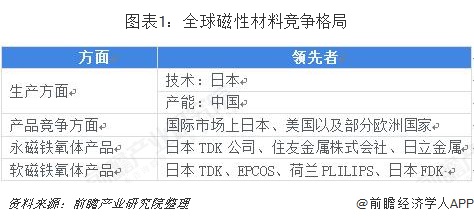

一、全球竞争格局:全球磁性材料生产主要集中在日本和中国

从生产方面来看,目前全球磁性材料生产主要集中在日本和中国,从技术和产能方面来看,日本是磁性材料技术领跑者,而我国磁性材料产能居世界首位,每年生产世界68%-75%左右的磁体。产品竞争方面,国际市场上日本、美国以及部分欧洲国家领先。这些国家在磁性材料生产方面起步早、新产品开发能力强、技术含量高,国际市场高档铁氧体磁性材料的竞争主要集中在上述国家,国内参与高档磁性材料国际市场竞争的企业为数不多。

在永磁铁氧体产品生产方面,日本TDK公司、住友金属株式会社、日立金属等国际大公司具有十分强的竞争力。软磁铁氧体产品则面临来自日本TDK、EPCOS、荷兰PLILIPS、日本FDK 等跨国公司的竞争。

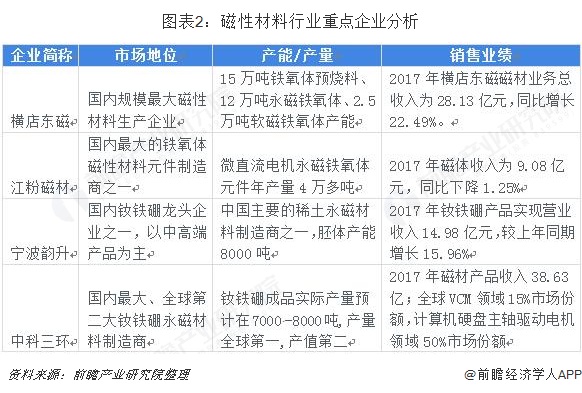

二、国内竞争格局:中科三环磁材收入业内领先

经过几十年的持续发展,中国磁性材料行业内规模以上企业数量超过100家,形成了品种齐全的磁性材料产品体系。从磁性材料上市公司发布的数据来看,2017年中科三环以38.63亿元的磁材产品收入位居行业第一;横店东磁和宁波韵升紧随其后,磁材收入分别为28.13亿和14.96亿。

三、行业市场前景:新能源汽车驱动电机对永磁材料单耗量大

电池、电机、电控为新能源汽车三大核心系统之一。汽车驱动电机是新能源汽车动力的可靠保证,目前市场上, 永磁同步电机市占率预计在90%以上,而永磁同步电机内转子关键材料即为钕铁硼磁材。驱动电机单耗量大,行业需求格局改变。新能源车电机磁材单耗:乘用车2-3公斤,客车5-10公斤。而传统汽车整车约有30-40个微电机,对永磁材料总需求预计在1.2公斤左右。随新能源汽车逐步放量, 高性能磁材行业需求格局有望颠覆。

2018年,我国新能源汽车累计销量达101万辆,同比增长83%。2020年新能源汽车产能将达到200万辆。伴随新能源汽车在全国大范围的推广,行业景气度不断提升,稀土磁材行业受益明显。2018年中国新能源汽车消耗钕铁硼磁材4582吨左右,产值19.24亿元。预计到2020年,将消耗钕铁硼磁材9073吨,产值38.11亿元。

更多数据参考前瞻产业研究院发布的《中国磁性材料行业市场前瞻与投资战略规划分析报告》。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务