2018年中国湖畔大学学员所在行业解读之——风险投资:中国风投领跑全球,投资额向后期项目倾斜

3名学员来自风险投资行业,专注投资领域差异较大

截至目前,湖畔大学共有3名学员来自风险投资行业,学员所在企业或基金专注的投资领域差异较大。其中,茅矛所在的云月投资一直专注于传统消费品这个看似冷门的传统行业,并且重点发力中国中西部地区的投资机会,最近几年,公司对休闲食品、服装等细分行业有深入挖掘;而天使湾创投则专注于互联网领域,在移动物联网、电商、O2O、人工智能、生物基因、智能硬件等多个细分领域的投资事件较多;而正心谷投资的领域则更加广泛,同时关注互联网、医药、金融、文化等多个领域,主要通过超长期的投资和投后服务来支持创业公司。

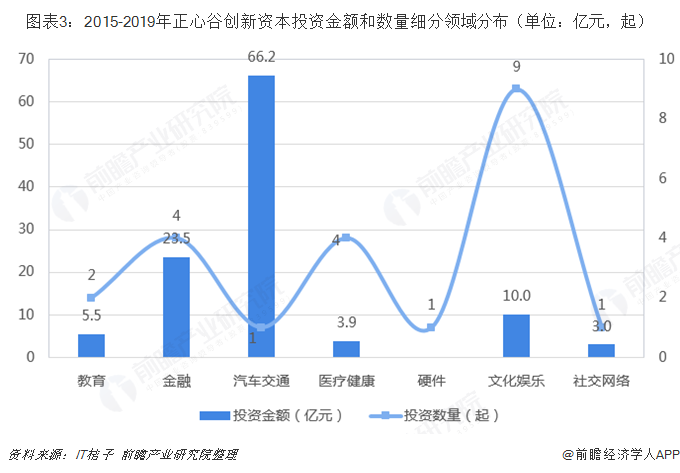

以正心谷创新资本为例,根据IT桔子数据,2015年至今,该公司共计投资了25个项目,投出金额高达124.6亿元。其中,2016年投出金额最多,为71.1亿元,当年单笔投资投资高达11.85亿元,主要是其投资了汽车交通领域的滴滴出行,投资金额高达10亿美元。此外,公司在文化娱乐领域投资数量最多,投资了众多周知的哔哩哔哩、开心麻花、新世相、创梦天地等。

全球风险投资总额高速增长,中国风投领跑全球

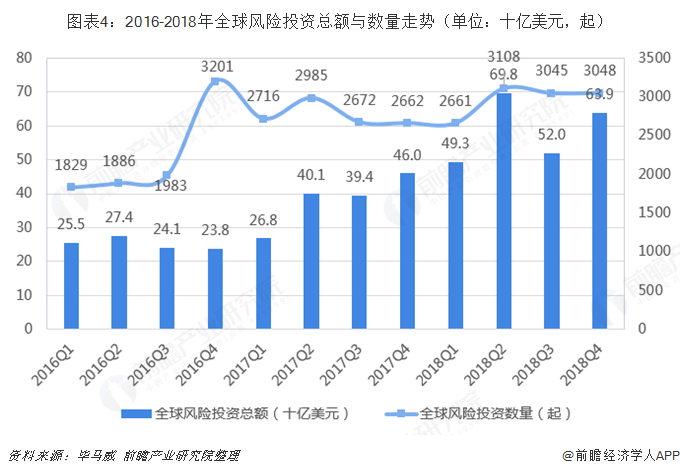

而从整个风险投资行业的发展来看,近年来,全球风险投资总额高速增长。2018年,全球完成风险投资总额和数量分别为2350亿美元和11862次,分别同比增长了54.3%和7.5%;2018年第二季度的投资完成额更是创下历史季度最高纪录。

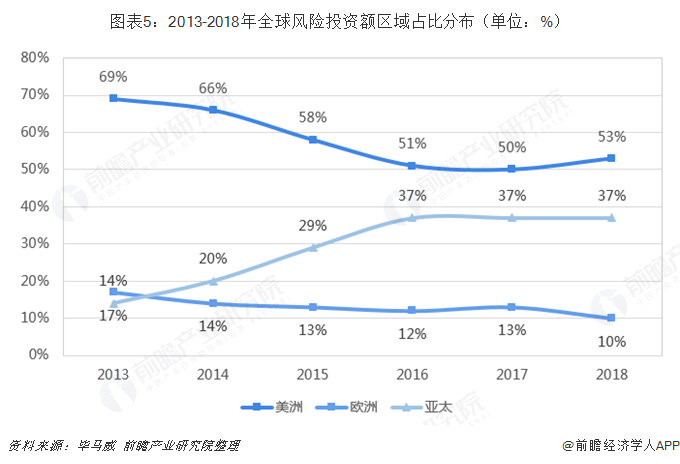

从区域的角度来看,在投资总额方面,美洲风险投资额占比一直位居世界首位,长期占据全球总额一半以上的市场份额,但是其投资额占比近年来呈下滑趋势,由2013年的69%下跌至了2018年的53%,减少了16个百分点;而与此同时,亚太地区的投资额占比却不断提升,2013-2018年之间提高了23个百分点。可见,亚太地区的创业项目或企业逐渐成为风险资本的关注重点。

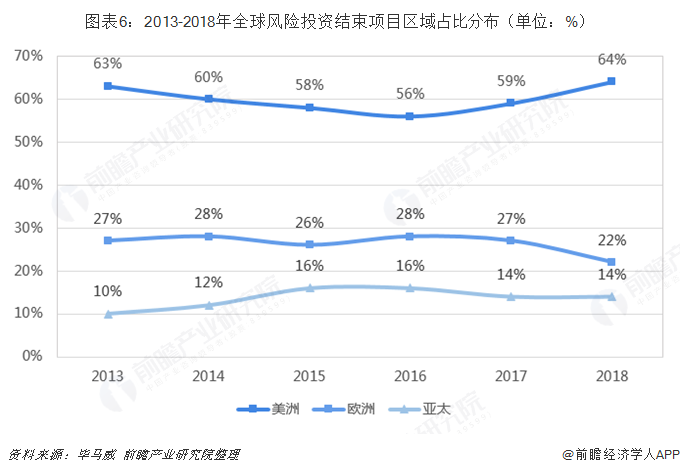

此外,在已经结束的风险投资项目数量方面,美洲地区结束风投项目占比自2016年开始不断走高,而亚太和欧洲地区的结束项目占比有所下滑。也就是说,目前,美洲很多的风险投资项目是早期进行投资的,随着时间的延续,将有大量项目退出市场;而亚太地区由于是风险投资新兴市场,风险投资在近几年才得到迅速发展,市场中的项目大多属于新投在运营项目,未来的发展空间更大。

值得一提的是,亚太地区中,中国已经成为了全球风险投资行业的领跑者。一方面,2018年,中国完成风险投资总额705亿美元,同比增长了52.9%,中国增速快于全球风险投资总额的增速;另一方面,中国目前的风投总额已经占据世界1/3的份额、亚太75.4%的份额,成为全球风投行业增长的主要拉动力,其中阿里巴巴和腾讯在其中起到了巨大作用。

风投项目融资规模扩大,投资额向后期项目倾斜

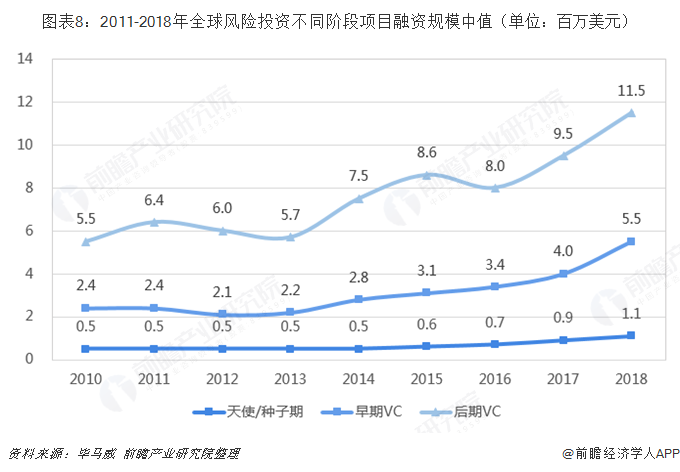

在项目融资规模方面,从融资阶段来看,天使/种子期、初期、后期项目的融资规模总体均有扩大趋势,同时,项目越成熟融资规模越大。其中,早期风险投资项目融资规模中值提升最快。2018年,早期项目融资规模中值为1150万美元,较2017年增长了37.5%;而天使/种子期、后期项目则仅分别增长了21.1%和22.2%。

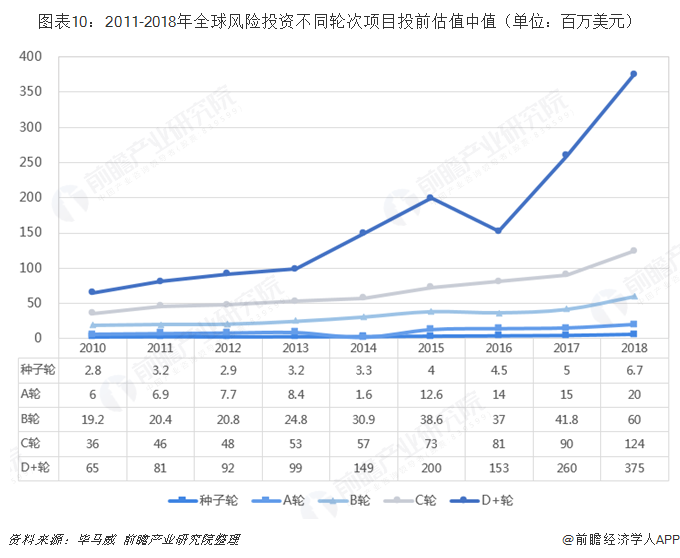

从融资轮次来看,B轮及以后的项目融资规模明显大于更早期的项目。其中,D+轮的项目融资规模最大,同时融资规模中值的扩张速度也最快。2018年,D+轮项目融资规模中值为5000万美元,同比增长了26.6%。

而成熟项目融资规模大的主要原因是投资者对其的投前估值更高。2018年,C轮和D+轮项目投前估值中值分别为1.24亿美元和3.75亿美元,遥遥领先于B轮及以下轮次的项目估值。与此同时,D+轮项目的投前估值迅速攀升,2017年和2018年分别同比增长了69.9%和44.2%。综上,未来全球风险投资项目平均融资规模或将继续扩大,但资金会更倾向于流向后期项目,从而对更早期阶段的项目融资造成挤压。

美国投资者最活跃,Y Combinator表现亮眼

从投资机构的角度来看,按照过往年度看来,在多个投资者的风险投资轮次中,通常会有一个(有时更多)公司包揽了大部分投资资本并在特定交易中掌握谈判主导。Crunchbase数据显示,在2018年的风险投资中,领投的投资者共有近6800名,其中,美国的投资者最活跃,中国的腾讯和阿里巴巴也较活跃,智利(Start-Up Chile)和英国(商业成长基金)的机构领投交易数量也较多,而领投少于34起交易的投资者也很多。备受关注的美国的Y Combinator领投轮次高达141次,远远领先于其他机构,超过位居第二的红杉资本中国的2倍多,稳居全球第一;腾讯和阿里巴巴领投数量分别为61起和35起,分别位居第4和第13名。

在天使/种子期项目方面,Crunchbase数据显示领投或参与天使或种子阶段投资者约有7500多名,其中,创业加速器几乎占了大部分,这主要是因为创业加速器本身就致力于大规模投资初创公司,例如,Y Combinator在2018年夏季和冬季分别成功孵化了超过120家和130家公司;Techstars、500 Startups、SOSV也是典型的加速器风险投资基金。此外,一些政府支持计划也旨在开启创新项目,例如,Start-Up Chile主要为智利创业公司提供国际企业家工作签证和无股权融资;而除了政府支持的基金,还有一些大学支持的计划,如Berkeley SkyDeck基金,一个类似Crowdcube的股权众筹平台,还有一些以种子公司为重点的基金,完善了现阶段基本机构结构。

在早期项目方面,2018年,超过8500名的投资者领投早期阶段融资,Y Combinator依然排名靠前,位居第二。而TOP15的投资机构中,中国投资者的角色日益重要。在排名靠前的机构中有许多机构投资者要么总部设在中国,要么是通过中国有限合伙人进行投资,例如,总部位于北京的IDG资本今年就投资了小米、拼多多和NIO以及其他公司,名列全球年度第一;此外,美国风险资本的中国分支机构,如红杉资本中国和Matrix Partners中国,比美国同行进行的交易还更多。这是从2017年开始的重大转变,在2017年唯一一家进入前十名的中国公司是纪源资本,一家在美国和中国设有办事处的跨境公司。

在后期项目方面,蚂蚁金服在2018年6月C轮融资中筹集了140亿美元,成为迄今为止规模最大的风险投资交易。而根据Crunchbase的数据,2018年,超过3200名投资者领投后期阶段交易,跟早期投资者的排名类似,国际公司很多,除了美国和中国的基金以外,新加坡政府支持的淡马锡控股也排名前列;此外,腾讯、阿里巴巴和高盛等公司也经常进行后期项目的投资。

以上数据及分析均来自于前瞻产业研究院《中国风险投资行业市场前瞻与投资战略规划分析报告》。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务