2018年地方政府投融资平台市场分析与发展趋势 融资平台现状不容乐观,转型迫在眉睫【组图】

政府投融资平台是指地方政府发起设立,通过划拨土地、股权、规费、国债等资产,迅速包装出一个资产和现金流均可达融资标准的公司,必要时再辅之以财政补贴作为还款承诺,以实现承接各路资金的目的,进而将资金运用于市政建设、公用事业等肥瘠不一的项目。

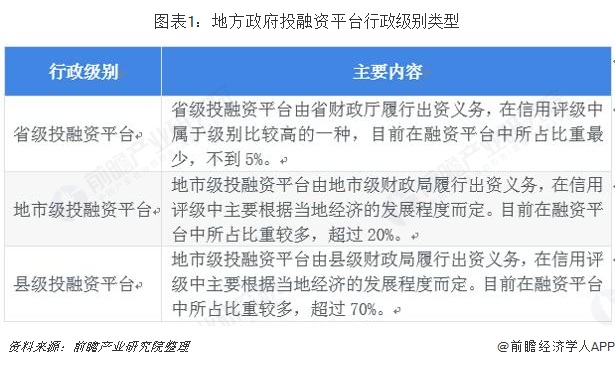

按照履行出资义务不同,可以把地方政府融资平台划分为:省级、地市级和县级投融资平台。

行业监管机制不断完善

自2014年新《预算法》颁布以来,我国地方债务管理机制逐步成熟,地方债务限额管理、应急处置、监督问责等相关制度不断完善,地方债务风险总体可控,但对于未纳入地方政府直接债务统计的隐性债务仍不容忽视,且该类债务风险易通过层层嵌套的资金链条快速扩散,是触发区域性风险与系统性风险的主要隐患。

2017年以来,国家针对防范地方债务风险不断出台相应监管政策,在监管政策密集出台及问责高压下,地方违法违规举债行为进一步明晰,融资平台、地方国企与地方政府的信用进一步剥离,责任边界进一步明确,隐性债务增量得到有效遏制。

举债规模不断攀升,平台依然面临较高风险

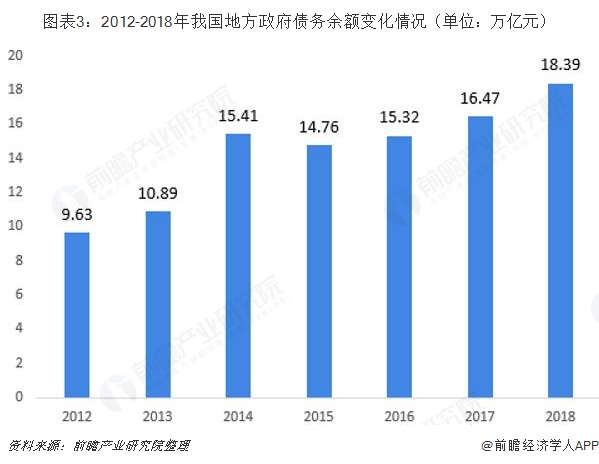

随着我国基建规模的不断扩大,地方政府的债务规模也开始逐渐膨胀起来。财政部公布数据显示,截至2018年末,全国地方政府债务余额18.39万亿元,控制在全国人大批准的限额之内。其中,一般债务10.99万亿元,专项债务7.39万亿元;政府债券18.07万亿元,非政府债券形式存量政府债务0.32万亿元。一些地方政府为了保住当地的经济增长速度,不断上马各种建设项目,资金需求量巨大,借债搞项目的冲动强烈。再加上地方政府承担的教育、医疗、养老、水利等各种民生项目也越来越多,资金缺口也不小,大都只能依靠借债才能举办。因此,导致地方政府债务不断上涨,规模不减。

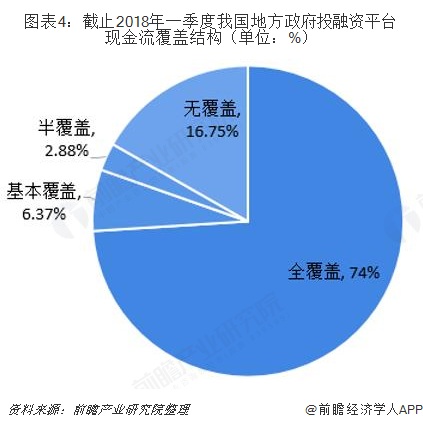

目前,银监会根据不同风险定性将融资平台划分为:全覆盖(100%)、基本覆盖(70%-100%)、半覆盖(30%-70%)、无覆盖(30%以下),划分标准主要考察自身现金流能否覆盖全部债务本息情况。截至2018年一季度,中国共有全覆盖地方政府融资平台6773家,占中国该类平台总数的74%;基本覆盖地方政府融资平台583家,占该类平台总数的6.37%;半覆盖地方政府融资平台264家,占该类平台总数的2.88%;无覆盖地方政府融资平台1533家,占该类平台总数的16.75%。

融资平台现状不容乐观,转型迫在眉睫

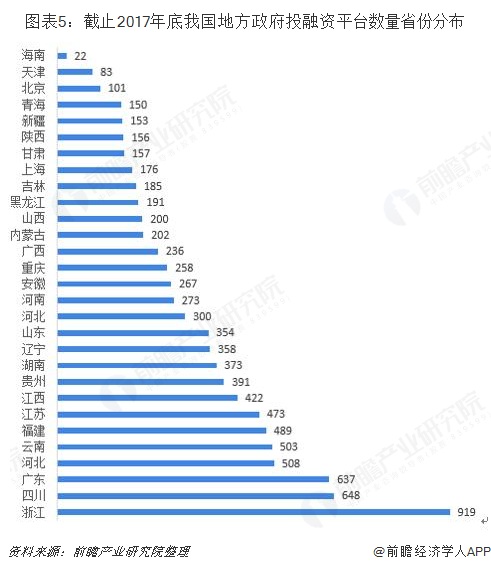

截止到2017年年底,根据银监会给出的数据,浙江、四川和广东排在排在前三位,分别为919家、648家和637家。数量最少的是海南省,只有22家。同时也可以看出,经济发达的东部地区的融资平台数量要多于中西部地区。

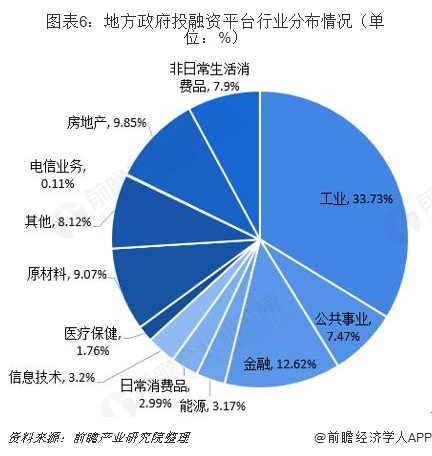

从地方政府融资平台行业分布情况来看,地方融资平台大部分集中在产能过剩的工业领域,占比高达33.73%左右,导致行业竞争压力过大,绝大部门平台公司无法盈利。

近两年随着政府融资政策全面收紧,政府投融资平台以政府信用为担保的融资行为受到全面制约,这也意味着,地方政府投融资平台在政策法规层面失去了一个最重要的信用背书,融资能力大大减弱。因此,地方政府投融资平台转型已迫在眉睫。

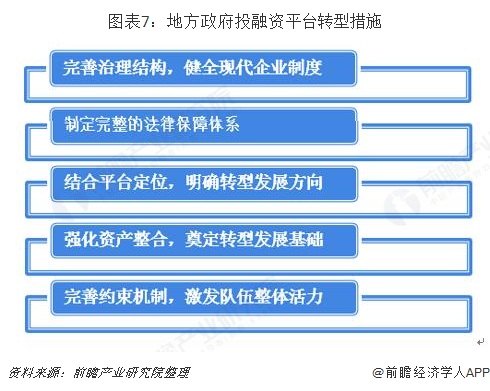

在对待地方政府投融资平台转型方面,需要从投融资平台从事的业务入手。然而投融资平台市场化转型并不意味着投融资平台不能再参与政府类项目,而是要求地方政府和投融资平台按照绩效考核等市场化方式来履行各自的权利和义务,市场化转型的核心在于平台自身经营或考核的市场化。

更多数据请参考前瞻产业研究院发布的《中国政府投融资平台建设模式与发展战略分析报告》。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动

广告、内容合作请点这里:寻求合作

咨询·服务