预见2019:《液晶显示模组产业全景图谱》(附市场规模、竞争格局、发展趋势)

液晶显示模组,是指将液晶显示面板和相关的驱动电路、背光源、集成电路等组件组装在一起而形成的模块化组件,其结构随下游产品应用对象的不同而有所差异。

近几年,随着触控技术的发展,触摸屏在液晶显示器中,特别是中小尺寸液晶显示器上的应用越来越普遍,触控一体化液晶显示器模组还包括触摸屏这一结构。

液晶显示模组产业链简介:材料端盈利能力强,国产崛起撬动产业版图

从产业链来看,液晶显示模组产业链可以分为上游基础材料、中游面板制造以及下游终端产品。其中,上游基础材料包括:玻璃基板、彩色滤光片、偏光片、液晶材料、驱动IC、背光模组、导电银胶、光刻胶等;中游面板制造包括:列阵(Array)、成盒(Cell)、模组(Module);下游终端产品包括:液晶电视、电脑、智能手机、数码相机、车载显示以及医疗仪器等。

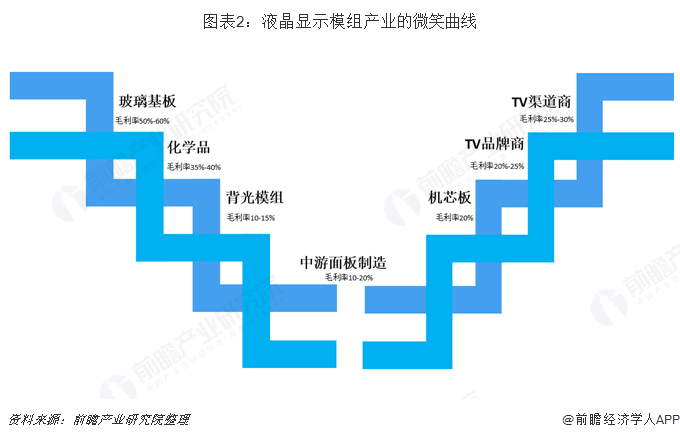

从液晶显示模组产业链的毛利率分析,构成了著名的理论“微笑曲线”:产业链的毛利率呈现U型,左边高毛利率的是上游基础材料(40%以上毛利率),中间低毛利率的是中游面板制造(10-20%的毛利率),右边较高毛利率的是下游终端产品(毛利率20-30%)。

“微笑曲线”主要是由于技术壁垒和竞争格局而产生的。产业链上游基础材料技术门槛极高,大多被日本、韩国、美国等少数公司垄断,造就了产业链上游高毛利的现状。而中游面板制造半壁江山被韩国掌控。从中国大陆加入争取市场份额的战争以来,中游的竞争格局变得更加激烈。下游应用领域较广,竞争格局较为分散,毛利率处于中游水平。

回顾LCD产业的发展历程,美国率先成功研发出LCD技术,而日本厂商成功将LCD技术产业化。随着1988年夏普推出世界第一台14英寸液晶显示器,日本几乎垄断了世界液晶面板产业。90年代以后,韩国、台湾面板企业相继崛起,依托于政府支持,逆周期投资布局高代线,成功超越日本企业。此后相当长时间里LCD面板市场由韩国和台湾地区主导。从2010年起,大陆LCD面板厂开始发力。经过数十年的艰难发展,我国大陆陆续涌现出像京东方、华为等一批中下游的龙头企业,为中国LCD产业走向成熟、实现群体突破带来可能,全球液晶面板产能也持续从日韩及台湾向大陆转移。

2018年全球LCD面板出货量排名,京东方(5430万片)、LGD(4860万片)、群创光电(4510万片)、三星(3940万片)和华星光电(3870万片)位列全球前五,中国已经成为全球LCD面板出货最重要的地区之一。

国产的产业平台为上游原材料企业开辟出生存空间,使我国大陆自主的材料研发体系有了进入上升循环的机会。尽管目前上游材料仍然由欧美、日韩企业主导,我国大陆产品质量与国外材料尚存在一定差距,市场份额较少,且集中于中低端领域,但在全产业链大力投资、国家政策支持、国产企业坚持研发创新的情况下,市场格局正在悄然改变。

市场规模:下游终端产品产量增长带动液晶显示模组行业逐步复苏

受惠于全球电子信息产业发展,2011-2014年,全球液晶显示模组行业市场规模呈现持续增长的态势。2014年,全球液晶显示模组行业市场规模突破7500亿美元。受累于产能的缩减以及显示技术更新换代,2015-2016,全球液晶显示模组市场规模有所下降,2016年全球液晶显示模组行业市场规模约为6170亿美元。2017年全球液晶显示模组行业市场规模为7125亿美元。随着液晶显示模组下游终端产品等产品的产量增长,对于液晶显示模组的需求也随之扩大,预计2018年,全球液晶显示模组行业市场规模将达到7450亿美元左右。

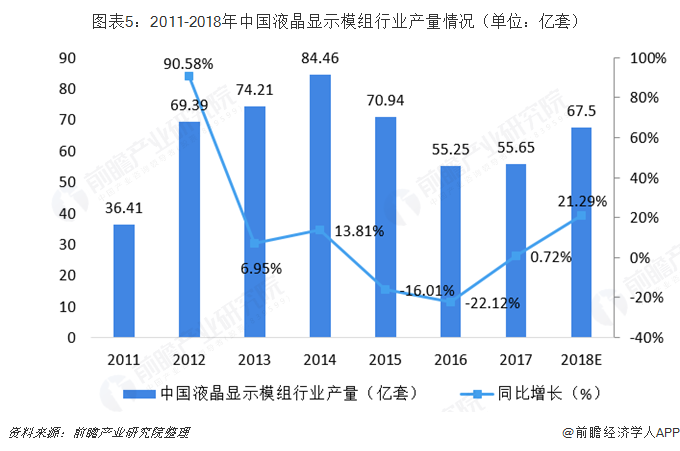

液晶显示模组作为众多电子产品的核心部件,越来越多的日本、韩国、台湾地区的电子厂商将其液晶显示模组的生产线转移到中国大陆,使得中国液晶显示模组的产能每年以几何级数在上升。2009年以来全球80%以上的液晶显示模组产能由中国大陆提供,而其中华南地区扮演了为重要的角色。从国内液晶显示模组行业产量情况来看,2011-2014年整体处于持续上升区间,2014年,国内液晶显示模组行业出货量达到84.46亿套。2016年,行业产能有所调整,液晶显示模产量出现下降,为55.25亿套。2017年,液晶显示模组的产量略有上升,达到55.65亿套。

随着智能手机、平板电脑等产品的产量增长,对于液晶显示模组的需求也随之扩大,预计2018年,中国液晶显示模组行业产量将达到67.5亿套左右。

竞争格局:京东方营收及产量均居全国首位,行业头部效应明显

国内液晶模组企业数量众多,与液晶面板相比,液晶模组技术壁垒较低、投资金额较少。国内有很大一部分手机液晶模组企业分布在以深圳为代表的华南地区。2017年以来,全面屏是智能手机最大亮点,很多液晶模组LCM企业都在积极投产,甚至已经开发量产18:9全面屏。

从出货量看,2018年6月液晶模组TOP20企业出货量超138KK,排名前三的依次是京东方、天马、中光电。其中,京东方以26KK的出货量占据榜单首位。

从产能情况看,目前,我国大陆地区共有39条LCD产线,而自2017年以后,大陆建成或在建的LCD产线基本为8.5代线及以上,包括预计2020年投产的京东方10.5代线和预计2019年投产的华星光电11代线。过去几年我国大陆产能扩张迅速,产业发展势头强劲,考虑到落地产能的逐步爬坡和未来新建产能的增量,预计未来3年中国大陆LCD产能面积增速有望在10%以上。而面板产能的增长料将进一步带动材料的需求,国内面板厂商的扩张有利于材料的国产化。

从上市公司的营收来看,截至2018年前三季度,京东方以694.64亿元继续占据第一的位置,欧菲科技、深天马、东山精密以及合力泰增长势头强劲。行业头部效应凸显,排名前六企业的营业收入占比达到了86%。

发展趋势:液晶面板大尺寸化成趋势,带动行业高世代线投资

2017年,全球液晶电视面板平均尺寸为44.3英寸,预计至2020年,全球液晶电视面板平均尺寸将上升至48.5英寸。而更大的面板尺寸则意味着更多的材料用量。目前,三星的所有液晶面板世代线产能中,8代线占比高达65%,而其他地区的不同世代线产能中,10代及以上的世代线产能占比5%,8代线产能占比46%。未来,预计全球液晶面板厂商将加大高世代线的投资建设。

目前全球LCD产业向8.X代线和10+代线迈进,高代线的发展也为大陆工厂赶超韩、台企业的契机。从切割效率来讲,8.5代线切割65寸电视可以采用66寸+32寸电视套切,实现94%的切割效率;10.5代线切割55寸、65寸和75寸电视都可以达到90%以上的切割效率。随着高清大尺寸电视的普及,55寸、65寸和75寸电视将逐步成为主流成品,而8.X代线和10+代线具备大尺寸的经济切割效益,因此高代线在未来竞争中更具优势。此外,韩国三星及LGD将重心从LCD逐步转向OLED,因此从2017年已建成的8.X代线及未来规划投建10+代线等高代线来看,大陆已经占据领先的位置。

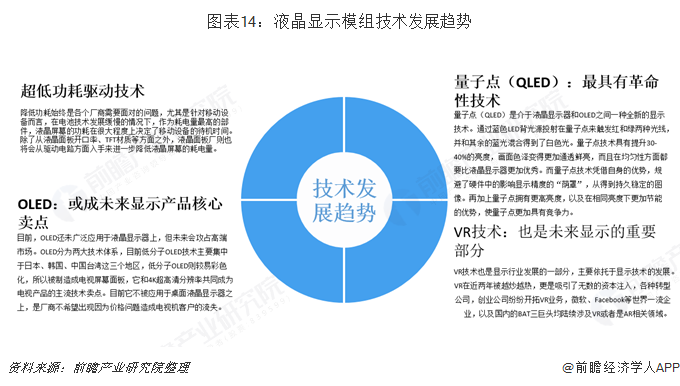

在技术发展趋势方面,液晶显示技术在最近十年内成为了市场中的主流,完全代替了传统的CRT显像管技术。未来OLED和QLED或将成为液晶显示器行业技术发展的新方向。

以上数据来源于前瞻产业研究院发布的《中国液晶显示模组行业发展前景预测与投资战略规划分析报告》。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务