2018年食用油行业市场竞争格局与发展前景分析 呈寡头竞争态势【组图】

食用油市场呈寡头竞争

食用油是人们生活必需的消费品,是提供人体热能和必需脂肪酸,促进脂溶性维生素吸收的重要食物。经过多年的快速发展,在政策调控加强及市场环境变化下,我国食用油行业已步入新调整期,具体表现在产销量的下滑。

根据国家统计局数据显示,2018年,全国精制食用植物油产量累计达5066.0万吨,同比上年下滑16.57%%;同期,精制食用植物油销量累计达4857.5万吨,同比上年下滑17.00%。至此,全国精制食用植物油累计产销量连续三年下滑。

食用油产销不振,令本是红海的市场竞争更加激烈,各企业为争抢市场份额纷纷出招应对。其中,开发功能性食用油成为了企业差异化竞争的焦点,如多力公司推出一款含α型维生素E葵花花生油、益海嘉里推出含有谷维素的稻米油;同时,各大企业也把高端食用油视为了新的利润增长点,橄榄油、玉米油、葵花籽油等新型食用油发展势头强劲。

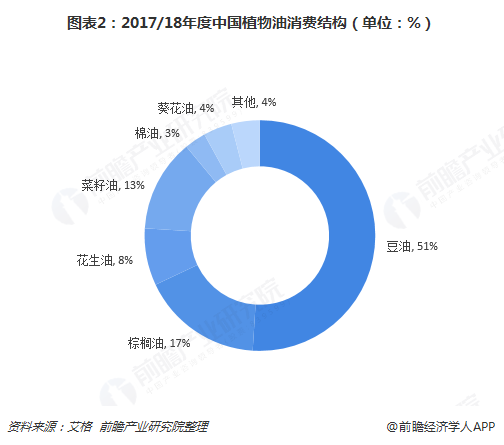

不过,目前我国植物油消费仍以大豆油、棕榈油、菜籽油及花生油为主,占总消费量的近90%。根据艾格数据显示,2017/18年度,大豆油消费占比超过一半,棕榈油、菜籽油消费比重均在13%以上。

品牌方面,根据中国品牌力指数(C-BPI)食用油的品牌排名,金龙鱼位居第一,2018年C-BPI得分634.2分;鲁花紧随其后,排名第二,C-BPI得分为465.5分;福临门排在第三,得分为421.2分。此外,C-BPI得分前十的品牌还包括胡姬花、多力、香满园、长寿花、元宝、刀唛、长生。

与2017年相比,今年前三品牌排名保持不变。而长寿花排名上升最快,2018年较去年上升了6个名次;长生、刀唛排名上升也较为明显,分别上升了4个名次、3个名次;多力、元宝排名较去年下滑1个名次。

总体而言,目前我国食用油行业集中度提高,呈现出了寡头竞争的态势。其中,一线品牌包括金龙鱼、福临门、鲁花三大品牌,二线品牌包括胡姬花、多力、西王、长寿花等。

另外,在区域分布方面,我国食用油市场地域分布也较为集中,主要集中在经济比较发达的华东地区等。具体来看,华东地区食用油市场发展较为成熟,2016年其食用油市场销售收入在整个食用油市场中的比重高达38%以上;其次是华中地区、华北地区以及东北地区、华南地区,四者占比分别是17.49%、13.24%和12.35%、11.83%,总体差距不大;西南地区和西北地区的食用油市场较小,占比分别是4.93%和1.83%。

食用油市场需求多样化

随着国民经济的继续平稳较快发展和城乡居民收入普遍较快增加,人民生活水平将进一步提高。这意味着在“十三五”期间,我国对粮油消费需求必将呈现刚性的增长,同时也意味着在“十三五”期间,我国粮油加工业将得到进一步的发展,食用油行业前景依旧可期。

不过,市场对食用油的消费需求将从纯粹追求实惠向追求高品质转变,食用油市场的竞争逐渐向满足消费者需求靠拢。未来食用油行业将改变产品结构,生产适合不同人群消费需求的多样化的产品,提高功能性油脂产品的开发能力;坚持产品质量第一的方针,坚持适度加工,保留油料中固有的营养成分。

在此背景下,食用油企业需生产适合不同人群消费需求的多样化产品,提高功能性油脂产品的开发能力,中小企业则应通过改进先进装备改变经营模式来提高产能利用率,从而提高经济效益。

以上数据及分析均来自于前瞻产业研究院《中国食用油行业产销需求与投资预测分析报告》。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务