2018年供应链金融行业市场竞争格局与发展趋势分析 市场竞争多元化、白热化【组图】

市场竞争多元化、白热化

面对供应链金融蕴含的巨大市场潜力,近年来,除传统的商业银行外,电商平台、物流平台、P2P网贷平台、第三方服务平台等也纷纷加快供应链金融战略布局,供应链金融市场呈现多元化、白热化竞争态势。

商业银行发展供应链金融有着先天的优势:一是银行在长期经营中积累了很多战略性合作伙伴,客户基础雄厚;二是资金规模相对比较充裕,融资定价相对有优势;三是银行在风险把控方面专业性较强。

国内供应链金融发展正是起源于商业银行,目前开展供应链金融业务的银行众多,产品也较为丰富。例如,中国银行供应链金融产品有融信达、融易达、销易达等,建设银行有e贷款系列、e商贸通、善融商务等。

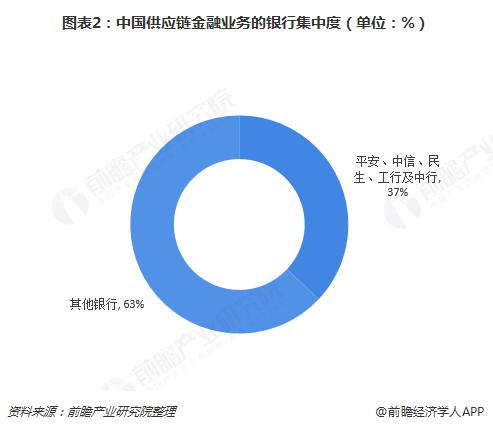

虽然涉及供应链金融业务的银行较多,但实际上业务规模主要集中在五家银行中,即平安、中信、民生、工行及中行。这五大银行在供应链金融市场份额大约为37%左右,其他银行瓜分剩余的63%份额。

不过,就具体行业而言,这五大银行各有不同。其中,工行借助传统优势全面覆盖各个行业,中行主要提供全球供应链金融,中信的供应链金融强项在于汽车金融,而平安银行在贸易融资方面最强的力量集中于钢铁、能源、有色等,而民生主要是消费类的融资。

除了商业银行,电商平台也是供应链金融行业的主要参与者。国内开展供应链金融业务的电商平台有两类:一类是综合电商平台,如阿里巴巴、京东等;另一类是垂直B2B电商平台,如上海钢联等。

其中,综合电商平台开展供应链金融优势较大。一方面,综合电商平台有着大量、连续的历史交易数据积累,对其控制风险大有裨益;另一方面,可对接多种资金方,贷款发放和还款也可形成资金闭环。

基于上述优势,早在2007年,阿里巴巴就开始尝试开展供应链金融业务。目前,阿里巴巴的供应链金融产品模式有“阿里小贷”、“淘宝小贷”和“合营贷款”,分别针对不同的客户类型,采取不同的贷款方式。

物流平台平台开展供应链金融的模式,主要以物流中货物、仓单作为抵押物,为各物流客户提供贷款,代表企业有顺风速运、怡亚通等。

P2P网贷平台开展供应链金融的模式包括和核心企业合作、核心企业自建平台、大宗商品服务商自建平台以及与保理、小贷公司合作等,但由于行业自身发展面临挑战,现阶段供应链金融业务发展并不顺畅。

第三方服务平台指通过搭建第三方平台,将核心企业、商业银行、保理公司、担保公司、征信机构、保理机构、增信机构连接在一起,横向一体化,形成供应链金融的生态圈。

线上供应链金融方兴未艾

电商平台的兴起和供应链信息化程度的提升,使得供应链金融业务的发展速度和受重视程度与日俱增,进而推动了线上供应链金融的快速兴起。目前,商业银行、电商平台、物流企业等通过建立线上供应链金融服务平台实现资源整合,优化物流链、资金链和信息链,为大型企业和上下游中小企业提供专业化和定制化的金融服务。可以预见,供应链金融的线上发展趋势,将大大提升资金使用效率,打破传统商业银行主导的供应链金融模式,并拓宽传统供应链金融的范围边界,未来发展空间巨大。

届时,供应链金融行业技术水平将得以提升,相关企业有望利用云计算、人工智能、区块链等新技术,提供产品设计中的可靠性与安全性;业务流程进一步标准化与透明化,改善供需双方信息不对称的现状。

最后,由于每个行业都有自身的行业属性和特点,供应链金融参与主体需要根据不同行业、不同企业的具体需求来为其量身定做金融服务,提供更加灵活和个性化的供应链融资产品。供应链金融在不同行业的应用,必然衍生出不同的行业特性,这将促使供应链金融向更垂直细分、更精准、更专业的方向发展。

以上数据及分析均来自于前瞻产业研究院《中国供应链金融市场前瞻与投资战略规划分析报告》。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务