2018年燃气发电机组行业市场格局与发展趋势分析 大功率机组是竞争重点【组图】

目前,国外利用天然气发电的技术和应用成熟度均领先于中国,导致全球燃气发电机组行业的市场份额也主要被欧美等发达国家所占据。尽管市场的寡头竞争格局已基本形成,但是随着功率在300KW以上的大功率机组应用需求的增加,大功率机组的生产和销售正成为各厂商新的竞争重点。

中国天然气发电仍落后,国外企业占据市场主要份额

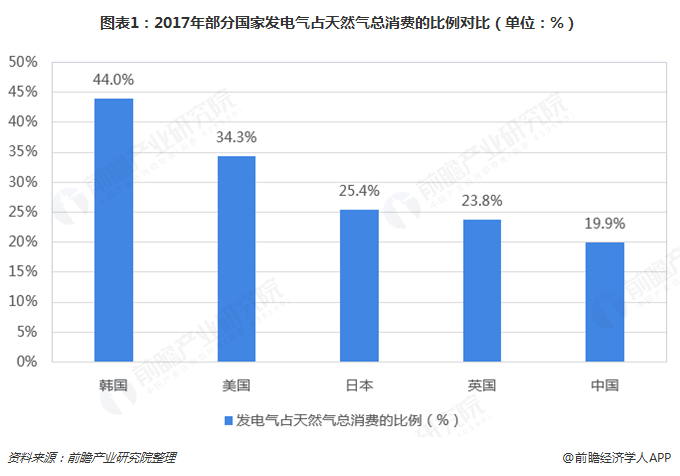

总体来看,在我国“西气东输”工程启动之前,由于我国天然气资源比较短缺,天然气产业基础比较薄弱,导致天然气发电发展缓慢,发电比例较低。在同其他部分国家的对比之下,2017年,我国发电气占天然气总消费的比例仍处于较低水平,相较于美、日、韩、英等国家差距依然较大。

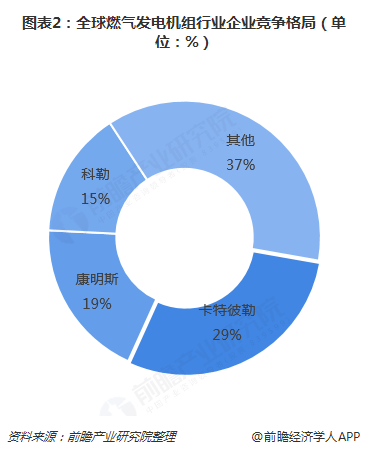

而在国外燃气发电的需求拉动下,燃气发电机组行业也得到了较快发展,并形成了主导全球的一些龙头企业。目前,燃气发电机组行业日渐呈现出典型的寡头垄断竞争格局,主要竞争厂商有卡特彼勒(美国)、康明斯(美国)、科勒(美国)、威尔信(英国)、SDMO(法国)等,其中卡特彼勒、康明斯、科勒3大厂商的市场份额合计达到了63%左右;卡特彼勒燃气发电机组在全球位居领导地位,约占全球1/3左右的市场份额。

尽管近几年来,行业内新增了许多来自中国和印度的厂商,但这些厂商的产品中所使用的发动机和发电机却仍大多以来国际品牌,仅仅通过本土化的设计优势和较高的性价比获得一定的市场份额。可见,欧美等国家的燃气发电机组厂商仍是市场主导。

小功率机组销量占主导,但大功率机组是未来竞争重点

而从燃气发电机组的功率划分来看,主要可分为低于60KW、60-300KW、300KW-1MW和高于1MW四种机组类型。其中,低于60KW的燃气发动机组主导着整个市场,约占整个市场销量的60%左右;而300KW-1MW的机组销量占比仅为15%;功率高于1MW的燃气发电机组销量占比则更少。但是,功率大于300KW的燃气发电机组的销售额贡献度却较大。

此外,随着工业和热电联合应用方面的主电源对300KW-1MW的燃气发电机需求量的增加,未来对于大功率燃气发电机的需求将日益增长。预计到2019年功率为300KW-1MW以及高于1MW的燃气发电机组的销售额合计占比将达到63%左右。大功率燃气发电机组将成为行业收入最主要的来源,并成为各大厂商竞争布局的重点。

燃气轮机竞争冲击大,将限制燃气发电机组行业发展

值得一提的是,目前市场对大功率燃气发电机组的需求的扩大,也使越来越多的需求方将目光转向了输出功率更高的燃气轮机,这将限制燃气发电机组的采用率。并且,随着燃气轮机市场规模的持续萎缩,卖方市场竞争日趋激烈,例如,美国通用电气GE的市场份额便被德国西门子公司、日本三菱日立电力等公司不断侵蚀,预计在2018年GE在燃机轮机市场的占有率将由上年的49%下跌至40%左右。而卖方市场竞争的白热化将有助于提高下游买方的议价能力,从而得以降低燃气发电设备的购置成本。

与此同时,燃气发电机组的营运和维修成本较高,也弱化了其相较于其他发电机的竞争优势。而这主要是由于燃气发电机组技术发展尚未完全成熟,导致燃气发电机组平均成本依然较高。据统计,燃气发电机组比柴油机的价格要贵近50%,极大地削弱了需求方的购买意愿,进而阻碍了燃气发电机组行业的发展。值得庆幸的是,目前,部分燃气发电机组终端使用者已经开始关注设备使用寿命期限内的整体成本,长期来看,燃气发电机组的竞争力依然强劲。

以上数据及分析均来自于前瞻产业研究院《中国电动车行业市场需求预测与投资战略规划分析报告》。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务