券商财富管理转型 渠道、产品和客户三者缺一不可

随着2018年的资管新规落地,财富管理市场将进入到追求质量的规范发展阶段。监管环境的变化、科技在金融业的加速渗透,驱动着财富管理乃至整个金融行业发生变革。对于券商而言,充分挖掘和利用自身优势抢占财富管理市场份额成为新的目标。

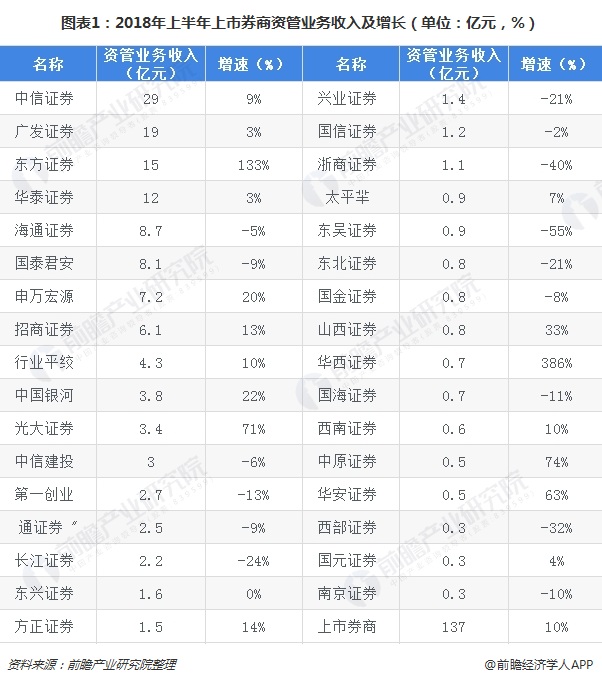

目前,多家券商通道类业务正向主动管理转型,转型推动下资管业务收入增长显著。2018年上半年上市券商资管业务收入137亿元,同比增长10%。其中,中信证券资管收入规模29亿元,排名行业第一;广发证券资管收入19亿元,同比增长3%,排名行业第二,东方证券资管收入15亿元,同比增长133%。

不过,券商能否成功实现向财富管理转型,需要满足三大要素,即渠道、产品和客户,下面来逐一分析三大要素。

渠道

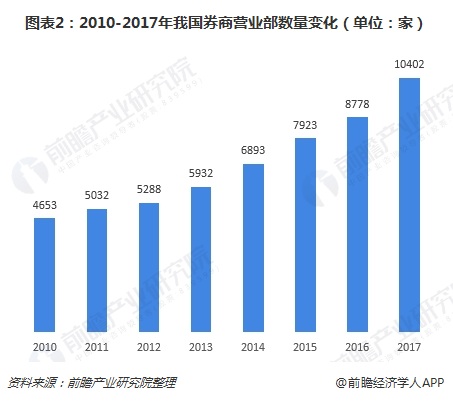

截至2017年末,券商营业部数量超过1万家,达到10402家。基于庞大的营业网点,我国券商已经初步形成了针对各层级财富管理用户的服务体系,并且在渠道发展的过程中逐渐优化布局,使得财富管理服务通过最合适的渠道抵达相应客户群。

不过,随着佣金率和交易额的下降,券商部均经纪业务收入也明显下降,营业部和经纪业务人员的费用开支成为券商的负担。纯粹通过网点和人员扩张的模式已经失效,线下渠道面临转型。

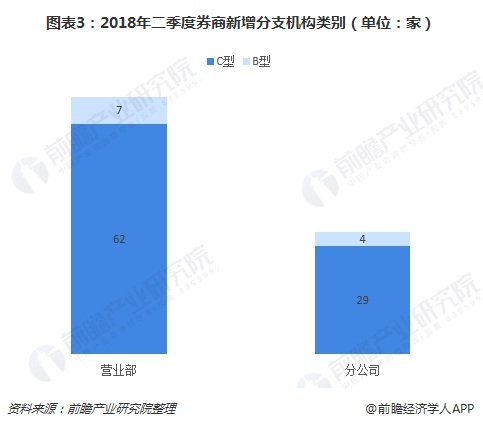

近年来,券商新增分支机构以C型营业部和分公司为主,2018年二季度合计达91家。C型更加轻型化,注重效率,更注重联络发展高端客户的职能,逐渐向综合金融服务窗口转型。营业网点的职能改造将成为券商开展财富管理业务的良好的基础。

此外,互联网券商更注重线上服务体系的建设,移动互联网平台和新型的线上智能投顾相结合,掀起了智能化的热潮。从2016年6月广发证券建立业内首家智能投顾平台"贝塔牛"开始,各大券商陆续推出了自己的智能投顾平台。

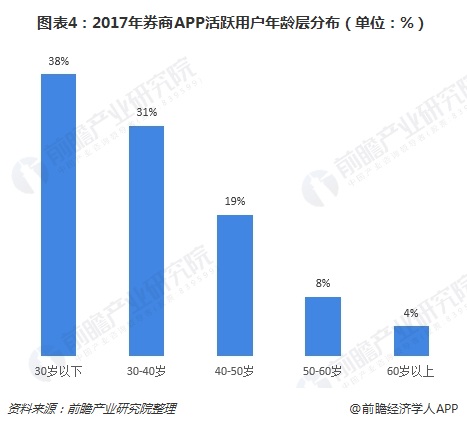

目前来看,智能投顾提供标准化的科学服务,用户群体明显年轻化,且偏向中小客户。2017年,近七成券商APP活跃用户年龄在40岁以下。移动互联网平台提升了服务大规模中小客户的效率,智能投顾板块是券商理财业务吸引广大新生代投资者的重要渠道。

产品

我国券商提供的产品过于同质化,导致券商差异化程度不足。未来券商可从广度和深度两个维度丰富财富管理体系:

在广度方面,所提供的服务应当覆盖客户日益多样化的需求,不断地转型和优化形成部门间的密切配合与交叉协作,才能形成"以客户需求为核心"的产品与服务合作机制。

在深度方面,所提供的服务应当更加个性化与专业化,组建专业投顾团队为客户提供深度服务,例如为企业量身定制未来战略规划及财务规划,为高净值客户提供大类资产配臵解决方案乃至全生命周期的管理方案。

客户

资管机构在转型过程中,重要工作之一是做好精细化的客户分群与精准的客户定位,这对于资管机构成本控制与风险控制有重大意义。可以从目标客户的基本内在属性出发对目标客户进行分类,基本属性主要包括客户风险厌恶程度与客户资产规模等。

对于券商而言,发展财富管理业务主要定位的客户群是少数具备高风险承受能力的中高净值客户。一方面,中高净值客户机会大。数据显示,2009年高净值人士的个人可投资资产仅有不到40%由机构管理,其中私人银行管理部分不足15%;2017年,机构理财的比例升到60%,其中私人银行管理部分近50%。

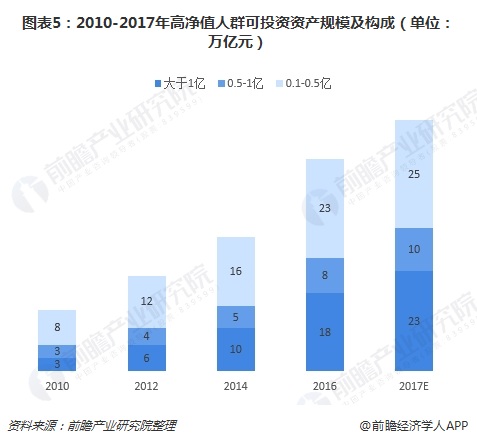

另一方面,在经济发展的过程中,高净值人群(可投资资产超过1000万人民币)的数量以及可投资的资产规模也在快速增长。截至2017年,中国高净值人群将达到187万人左右,同比增长18%;高净值人群持有财富总量将达58万亿元,同比增长19%。

更多数据请参考前瞻产业研究院发布的《2018-2023年中国证券行业深度调研与投资战略规划分析报告》。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务