企业需求催动联合办公发展 头部效应显现、盈利模式初定

联合办公由企业需求催动而生,深圳国内运营商占绝对优势

2015年以来,联合办公的兴起印证了中国经济发展的趋势,这一变化体现在办公空间的灵活性要求、创业公司的大量涌现、创新人才的集聚及创新创业的浓郁氛围,未来发展空间十分巨大。

在需求以及供应的碰撞中,联合办公市场经历了成长成熟和大浪淘沙。如今,联合办公不仅为客户提供灵活且智能的办公场景,还具备资源平台服务以及空间定制等优势,受到不同类型不同规模企业的青睐。

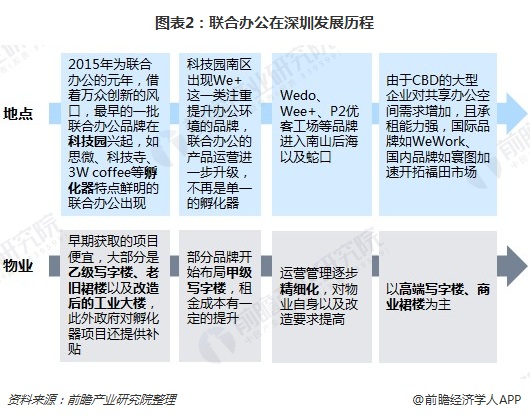

联合办公在深圳的发展可以说是别具一格。联合办公品牌最初以科技园为发展起点,逐步拓展至后海、福田中心区等成熟商务区;租赁物业类型也从之前的老旧存量物业扩张至高端甲级写字楼。

国内知名品牌加速布局深圳,如优客工场收购本土品牌Wedo、寰图短时间内在深圳连拿三个大体量项目等。由于在国内联合办公行业诞生较晚,市场上缺乏有经验的联合办公从业者,人才供应跟不上规模扩张的速度,导致一部分巨头部运营商仍未能布局深圳市场。海外运营商如Wework,起初进入大中华市场较为谨慎,会选择北京、上海和香港作为其先行进入的市场。2018年,Wework加速布局深圳,目前已签下深业上城,TCL大厦以及中建钢构大厦,预计未来还有多个项目将陆续确定。

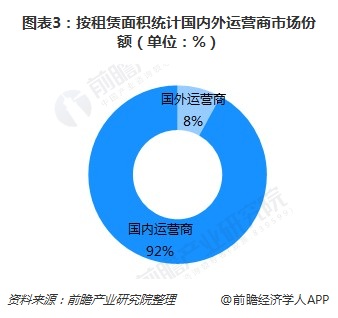

当前,深圳市场相比于北京、上海来说,国内运营商仍占主导地位,海外联合办公运营商市场规模较小;而国内运营商中,深圳本土品牌占多半。

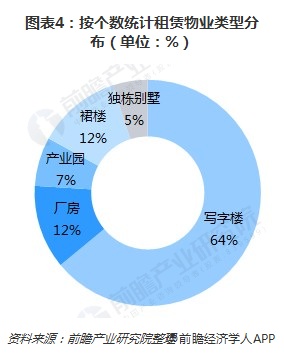

而在深圳联合办公的租赁物业类型中,多元化是一大特点,写字楼物业为主,占64%;厂房、裙楼均占比12%;同时产业园、独栋别墅也成为联合办公特色场地。

联合办公未来:头部效应显现,轻资产及重资产模式初定

分析认为,联合办公当前已开始显现头部效应。首先是资本向头部品牌集中。随着近年行业的逐步成熟,未形成规模化效应的品牌越来越难获取融资,市场资本向头部品牌汇集。而这些资本支持下的头部玩家如WeWork,优客工场,寰图等在市场快速拿房,进一步拓展市场规模。

除了资本集中之外,2018年头部品牌之间也是并购频发。国际品牌WeWork收购了上海头部品牌裸心社,国内独角兽优客工场也在半年内并购洪泰空间、无界空间和Wedo。目前优客工场已完成全球35城市、120个社区的布局,运营面积超40万平方米,创始人曾表示未来优客工场可能在香港上市;而规模已达13万平方米的SOHO3Q也表示,其一直为独立上市做准备。

但是,联合办公的轻资产及重资产模式仍处于探索中。

目前国内联合办公运营商主要以轻资产为主,单纯通过租金差获取收益,利润空间小并且承担一定的租约风险。在租金空间一定的条件下,增值服务具备很大的想象空间,是运营商需要重点发掘的价值点。同时,如何通过市场资源以及商务谈判等模式取得物美价廉的项目对增加盈利空间有重大的影响。轻资产模式的联合办公要扩大利润,需要通过规模化扩张(网点和会员数量等)以及生态系统的逐步完善;随着品牌效应的增强,项目获取成本谈判力随之加强,通过增加收入控制成本的方法,进一步提升项目盈利空间并且缩短投资回报周期。

而相比于轻资产模式,联合办公运营商重资产持有物业不仅可以消除租约风险,还可享受物业未来增值收益。以收购存量商业物业为例,除了联合办公业态之外,可以通过引入配套商业进行租户组合从而提高项目整体租金并收取其他费用(如广告费、车位费等),不仅盘活物业,还提升其商业及社会价值,例如在国外,WeWork通过Reits(房地产信托基金)方式收购并持有物业。国内运营商也开始探索不动产基金模式。优客工场联合景荣基金于2018年5月成功发起设立中国境内首只共享办公不动产基金,主要投资国内优质共享办公物业资产,通过联合各自优质资源,共同运营和管理该基金。

以上数据和分析参考前瞻产业研究院发布的《2018-2023年中国联合办公行业发展前景预测与投资战略规划分析报告》。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动!

广告、内容合作请点这里:寻求合作

咨询·服务