从经营业绩、区域垄断、获客流量、扩张效果多维度对比四大上市药店:一心堂表现较好

经营情况对比:一心堂表现最优

在营业收入方面,除了益丰药房,其他三家上市药店营收规模均达到70亿元以上,最高的是一心堂,2017年营收77.51亿元;从净利润来看,四家上市药店归属母公司的净利润都在亿元以上,大参林最高,达到4.75亿元。

老百姓、益丰药房的毛利率和净利率走势基本相似,一心堂由于向云南省外大规模扩张造成费用率相对较高,从2015年起影响其净利率水平,预计随着省外门店逐步进入成熟期,其净利率有望恢复向毛利率走势靠拢。

在费用方面,一般药店的销售费用率与人效相关,人效越高,销售费用率越低2017年老百姓人效最高,销售费用率最低;管理费用率与房租占比相关,房租占比越高,管理费用率越高,2017年一心堂房租占比最高,管理费用率相对较高;财务费用率与应付账款周转率,即公司与上游的议价能力以及融资比例相关,老百姓和大参林相对对上游的议价能力较强,老百姓财务费用率较高与其融资加速并购有关。

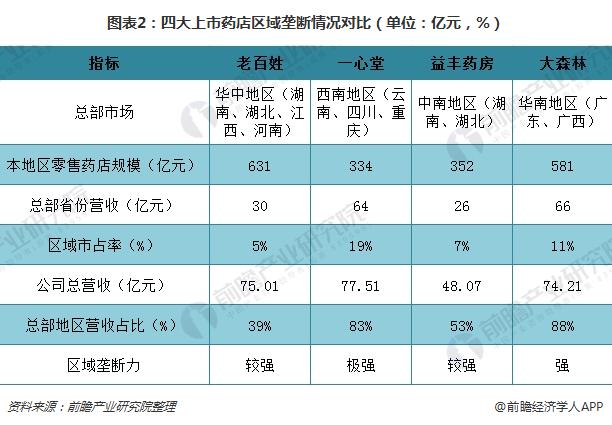

区域垄断对比:一心堂在西南市场垄断率高

药店行业目前的整合主要体现于区域龙头的连锁扩张,其本质是获取客流量形成区域垄断,提高区域议价能力进而提升毛利率。通过对比四大上市药店的区域垄断情况,一心堂在总部市场西南地区(云南、四川、重庆)的区域市占率接近20%,对应区域毛利率40.62%和整体主营业务毛利率40.41%在四大要点中位列首位。一心堂在云南地区单省份的市占率更是高达55%,实现了绝对垄断;大参林在华南地区(两广地区)的区域市占率也达到约11%;益丰药房在总部地区(湖南、湖北)的市占率约为7%,体现出一心堂和大参林通过深耕其总部市场地区提升区域议价能力,进而明显提升区域毛利率;而四大药店中全国扩张最快的老百姓在总部地区(湖南、湖北、江西、河南)的市占率约5%,全国快速扩张导致其区域和整体毛利率水平在四大药店中较低,预计随着全国门店逐渐步入成熟,会带动整体毛利率逐渐提升。

获客流量对比:大参林位居首位

药店获取客流量的影响因素包括选址、医保资质等,需合理控制租效比(营收/房租)。各大药店公司在选址时,基本都有一套完整的选址衡量标准,会将地区人口结构、人流量、经济结构和发展潜力等因素考虑在内。

一般来说,人流量越大、越接近社区的选址外加旗舰店的配备,收入/坪效会越高,但药店也需要合理控制租效比,即营收和房租之间的比例。老百姓和益丰药房的旗舰店的坪效一般是平均坪效的1倍以上,但旗舰店的数量和占比都很低,主要是因为一般旗舰店会设立在人流量较大的商圈,租金一般较高,因此药店在选址时也会考虑租效比。2017年,大参林以15.19的租效比位列四大药店之首,即大参林平均每1元的租金可产生15.19元的营收;相对而言一心堂的租效比最低,为11.31。

另外,药店是否具有医保资质也是吸引客流量的重要因素之一,2017年四大上市药店的医保覆盖率最低也有接近70%。

药店扩张效果对比:老百姓扩张速度最快

2017年对比四大上市药店的门店数,一心堂门店数量最多,2018年一季度达到5155家,益丰药房在四家中门店数量最少,2018年一季度有2233家。

而用新开店率和关店率两个正向和反向指标来简单考察几家药店进行连锁扩张的成果:老百姓由于在进行全国范围内的扩张,因此新开店率最高,但也正因为并购较多,关掉并购包中的一些亏损或效益差的门店数量也相对较多,导致老百姓的关店率也是四家中最高的;相对而言益丰药房在新开店率和关店率中取得了相对平衡,说明其通过高标准的选址和后期精细化的管理,维持了新开或新并购药店的较高成功率。

以上数据及分析均来自于前瞻产业研究院《2018-2023年中国连锁药店行业市场前瞻与投资战略规划分析报告》。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务