一文了解2018年动物疫苗竞争格局:瑞普生物产能最大、金宇生物最舍得投入

动物疫苗行业是生物医药产业的一部分,具有高新技术产业特征。由于其较高的利润率,近年来大量资金向动物疫苗产业聚集,新企业、新车间数量剧增,生产能力不断扩大。目前行业生产能力远大于市场需求,产品同质化严重,动物疫苗市场竞争日趋激烈。随着市场化的不断深入,国内疫苗行业的兼并整合速度加快。

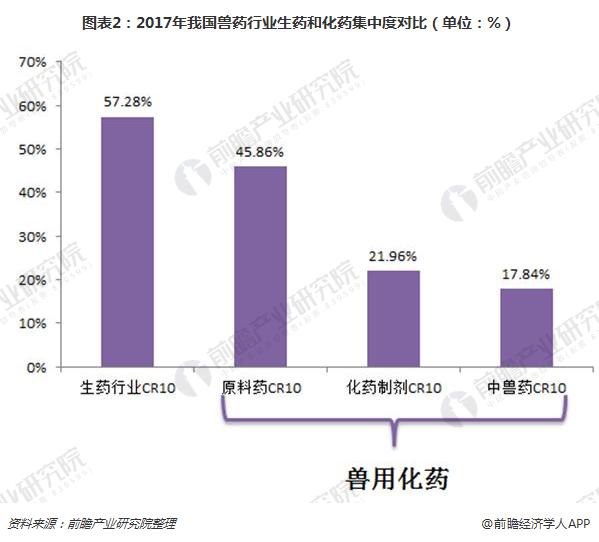

化药行业集中度低

根据中国兽药协会统计数据显示,截至2017年底,全同共有兽药生产企业2000家左右,国内兽药生产总值从2008年的211.7亿元,增长至2015年的413.6亿元,2017年中国兽药市场更将达520亿元左右,年均增长率达到10.5%。

销售额前10名的生药企业的销售额占生物制品销售额的57.28%,产业集中度高。1466家兽用化药企业,产业集中度较低,大型企业仅29家,占化药企业总数的1.98%。化药产品主要包括原料药、化药制剂和中兽药等产品,其中原料药集中度相对较高,销售额前10名企业占总销售额的45.86%;化药制剂较为分散,销售额前10名企业占总销售额的21.96%;中兽药企业前10名销售额约占总销售额的17.84%左右,更为分散。

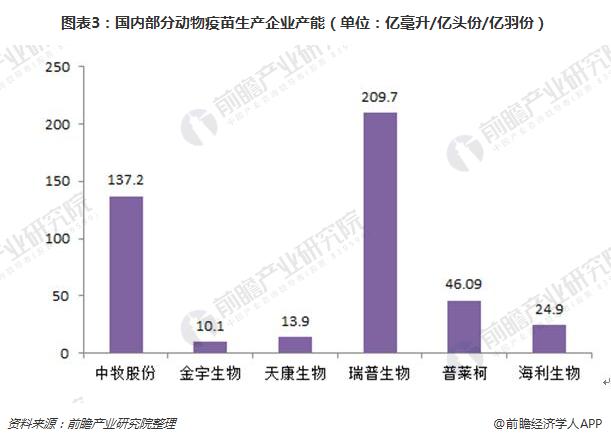

瑞普生物产能最大

结合各企业年报及信息披露情况,国内动物疫苗行业部分企业产能情况如下表所示:可以看出,中牧股份与普瑞生物是目前国内动物用疫苗行业产能排名靠前的两家企业。

按照企业动物疫苗产品收入情况,我国动物疫苗企业可以分为三个竞争层次:第一竞争层次的企业主要有中牧股份和金宇生物两家,其动物疫苗产品/动物生物制品在2015年的收入超过10亿元,市占率较高;第二竞争层次以天康生物、海利生物、普莱柯等为代表,动物疫苗产品在2015年的收入均超过3亿元;第三层次的企业数众多,动物疫苗产品市场规模较小,一般不足亿元。

金宇研发投入最大

疫苗企业是否具备垄断技术、能否提前抢占市场,决定了企业持续发展和获取超额利润的能力。为应对科技创新瞬息万变和国际科技竞争日趋激烈的局势,各国际大型跨国疫苗企业争相加大科研投入。借鉴国际疫苗企业发展的经验,目前我国动物疫苗企业也非常重视研发投入、技术创新以及新产品的研发,国家也支持疫苗企业不断加大研发投入。

2017年,金宇生物研发支出变动较大,研发支出较上年增加较多;中牧股份的研发支出仅次于金宇生物,2017年研发支出约为1.15亿元。

以上数据及分析均来自于前瞻产业研究院《2018-2023年中国动物疫苗行业市场需求预测与投资战略规划分析报告》。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务