受卷烟销量复苏影响 烟用耗材行业恢复性增长趋势显著

自从2017年以来,卷烟销量的增速开始由负转正,对应同期工商库存的去化速度开始持续加快,截止2018年6月,卷烟的工商库存为453.09万箱,处于2016-2017年以来的历史最低位置。可见,卷烟行业已迈入了新一轮的补库存周期,卷烟产量的恢复性增长势必拉动上游烟用耗材行业的恢复性增长。烟用耗材行业包括烟标和烟用接装纸行业,下面来具体分析两大细分领域的发展情况。

烟标行业

烟标就是香烟制品的商标,也就是烟盒。从烟标印刷的发展历程来看,70年代以前,我国烟标印刷产能严重不足,国内部分卷烟企业通过自主开发烟标印刷设备并生产烟标等方式提高烟标生产能力,以满足卷烟生产需求。

80年代开始,国家烟草专卖局逐步开放烟标等烟用物资的社会化采购,众多社会化烟标印刷企业开始出现。烟标印刷行业的市场化发展改变了过去烟标印刷质量水平不高、技术更新缓慢、行业竞争不足的状态。烟标印刷企业开始围绕大型卷烟企业进行生产建设,通过本地化的印刷服务来提升市场竞争力。

2001年以后,烟草专卖局出台了《关于加快卷烟产品结构调整的意见》,并陆续提出“大市场、大企业、大品牌”、“发展中式卷烟”、“532”、“461”等发展战略和目标,从而推动烟标印刷企业开始由依赖本地优势卷烟企业向服务全国重点卷烟品牌转型。

从烟标行业的市场规模来看,因卷烟产品与烟标需求完全配套,且每大箱卷烟需用烟标250套,每单套烟标的价格约为3元,据此可以测算出2012-2017年烟标市场规模约在320-390亿元区间。根据数据显示,近年来,烟标行业市场规模正逐年下滑,不过随着卷烟产量增长,烟标市场规模有望重回增长态势。

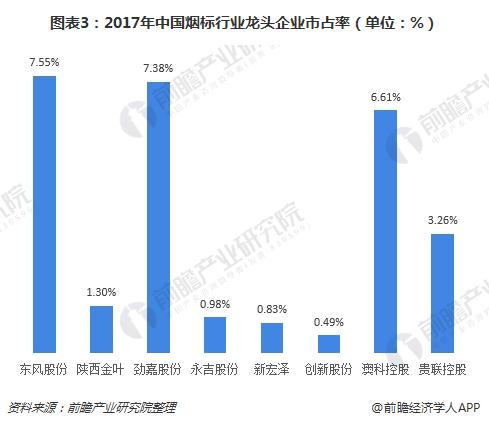

从烟标行业的竞争格局来看,全国规模以上的烟标印刷企业约有200余家,平均每家约为25万大箱的烟标市场,烟标市场集中度低,竞争格局相对分散。竞争参与主体主要分为三类:以劲嘉股份、东风股份等为代表的全国性烟标印刷企业,市场份额约为30%;中小型、地方性烟标印刷企业,市场份额约为30%-40%;卷烟厂下属的“三产”企业,市场份额约30%-40%。

烟用接装纸行业

烟用接装纸又称水松纸。水松纸的得名源于日本,20世纪初期,日本仙台东北纸工株式会社首次生产此纸,根据其外观与当地名为水松的一种植物外皮相似,故命名为水松纸。20世纪30年代,水松纸销往上海,其名也随之传入中国。水松纸就是供卷烟厂将滤嘴与卷烟烟支接装起来,与卷烟纸配合使用的产品。

从烟用接装纸的主要功能来看,其基本功能是将每一支过滤嘴香烟都要用烟用接装纸将滤嘴和烟支连接起来。此外,烟用接装纸的特殊功能还包括装饰功能、防伪功能、降焦功能以及其他功能。

一般来说,每万箱卷烟需用接装纸16吨、每公斤烟用接装纸的吨价大约在50-55元之间波动,由此可以粗略估算出烟用接装纸的市场规模大约在35-45亿元左右。2017年,中国烟用接装纸市场规模约为35.68亿元,同比下滑%。未来在下游卷烟拉动下,市场规模有望触底反弹。

市场竞争方面,烟用接装纸行业内年产量超过3000吨的企业有8家,年产量超过1000吨的企业约有35家,行业市场化程度较高。不过,烟用接装纸行业总产量基本维持在6.9-8.3万吨区间。相比之下,龙头企业产能规模较小、相对分散,真正意义上的龙头企业尚未形成。目前,行业内的领军企业以非上市公司为主,主要包括集友股份、立可达印业股份有限公司、高邮市卫星卷烟材料有限公司、云南玉溪水松纸厂、青岛嘉泽包装有限公司等。

更多数据请参考前瞻产业研究院发布的《2018-2023年中国烟标印刷行业市场前瞻与投资战略规划分析报告》。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务