2018年PCB五大上游市场竞争现状分析——覆铜板、油墨、专用设备、专用材料、专用化学品TOP5企业汇总

PCB产业链上游市场构成

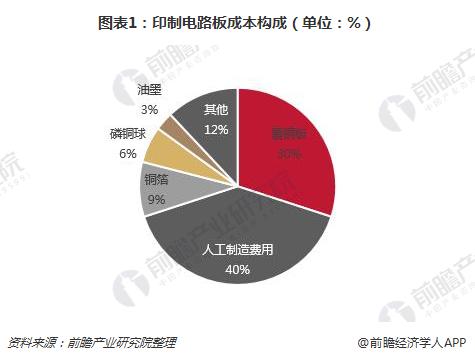

从印制电路板的成本构成看,除人工制造费用外,覆铜板占比约30%,铜箔、磷铜球等专用材料占比为15%,油墨占比为3%,其他化学材料占比为12%。

从成本角度追溯,印制电路板的上游行业包括覆铜板行业、专用材料(铜箔、磷铜球)、PCB专用油墨、PCB专用设备和专用化学材料等行业。

——国内覆铜板生产厂商TOP5

目前,国内覆铜板(CCL)企业研发投入加大,自主创新能力增强,发明实用专利猛增,高频高速、高Tg、超薄、金属基等品种不断涌现。中国不仅是CCL大国,高端优质特种覆铜板必定能取代进口,成为CCL强国,行业集中度不断提高。

国内主营覆铜板(CCL)的代表公司有建滔化工、生益科技、金安国纪、山东金宝电子、南亚新材料科技和华正新材。其中,排名第一的建滔化工集团是全球最大的覆铜面板生产商,其覆铜板产品占营收比重的34%;排名第二的广东生益科技股份有限公司是一家中外合资股份制上市企业,其覆铜板产品占营收比重为83.19%;排名第三的金安国纪科技股份有限公司是一家中港合资上市企业,覆铜板是其主营产品,比重达97.15%。

注:建滔集团营业收入单位为亿港币,其余四个均为亿元。

——国内PCB专用设备生产厂商TOP5

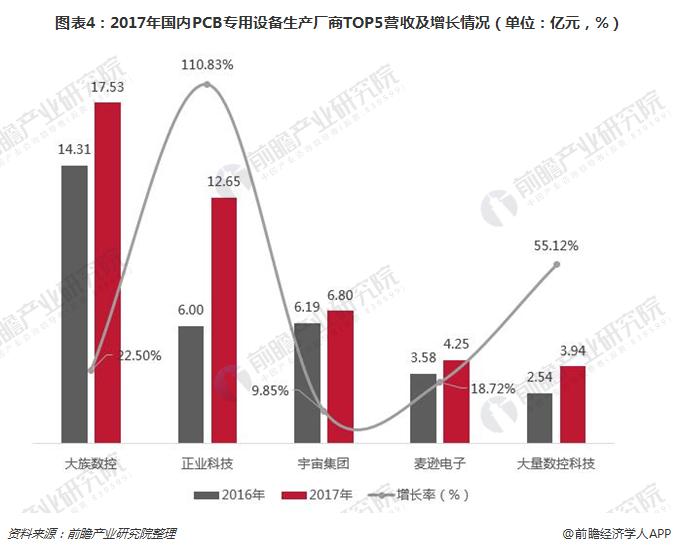

国产高端设备/仪器,尤其是智能化、数字化PCB设备、仪器,其水平和质量都在大踏步进步和飞速发展。国产高端设备不断替代进口,被国内外著名的PCB企业认可并订购使用,如激光钻孔机、激光切割机、数控钻床、自动激光成像系统(LDI)、垂直连续电镀自动线(VCP)、全自动智能通断检测等。国内主营PCB专用设备/仪器的代表公司有大族数控、正业科技、宇宙集团、麦逊电子和大量数控科技。

国内PCB专用设备排名第一的是大族数控,是由深圳市大族激光科技股份有限公司组建的全资子公司,开发和生产HANS系列PCB激光设备、PCB数控钻铣机等印刷电路板行业的专用设备,适用于印刷电路板的精密钻孔和异形槽、孔、边 框的铣削加工。2017年营收高达17.53亿元,同比增加22.50%;正业科技排名第二,2017年营收为12.65亿元,同比增长高达110.83%。整体来说,PCB专用设备/仪器代表公司营收情况较好,市场进入壁垒较高,竞争相对较小。

——专用材料生产厂商TOP5

铜箔和磷铜球等是PCB目前制造工艺中应用较多的材料,虽然不及覆铜板和PCB专用设备市场规模大,但也是不可或缺的,市场需求较大。鹰潭江南铜业有限公司作为国内最大规模的电镀铜材生产基地,专业生产高品质微晶磷铜球、PCB阳极磷铜球、磷铜角、微晶磷铜板、纯铜球、纯铜角、氧化铜粉及仿金板等系列产品。2017年营收达28.91亿元,同比增长79.90%;TOP5厂商中,除承安铜业外,其余营收均有所增加。

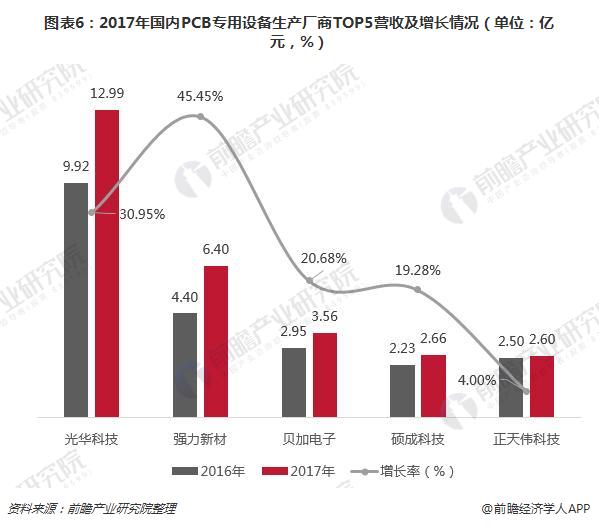

——PCB专用化学品生产厂商TOP5

PCB专用化学品是指包括高性能电子化学品、PCB光刻胶专用化学品、药水等。

国内PCB专用化学品龙头生产企业为广东光华科技股份有限公司,以“高性能电子化学品”、“高品质化学试剂”和“新能源材料”为主导深耕于PCB领域;2017年营收为12.99亿元,占比高达30.95%,其中PCB化学品占营收比重超过50%,为58.97%。排名第二的为强力新材,常州强力电子新材料股份有限公司产品包括印制电路板(PCB)光刻胶专用化学品(光引发剂和树脂)、液晶显示器(LCD)光刻胶光引发剂、半导体光刻胶光引发剂及其他用途光引发剂四大类。

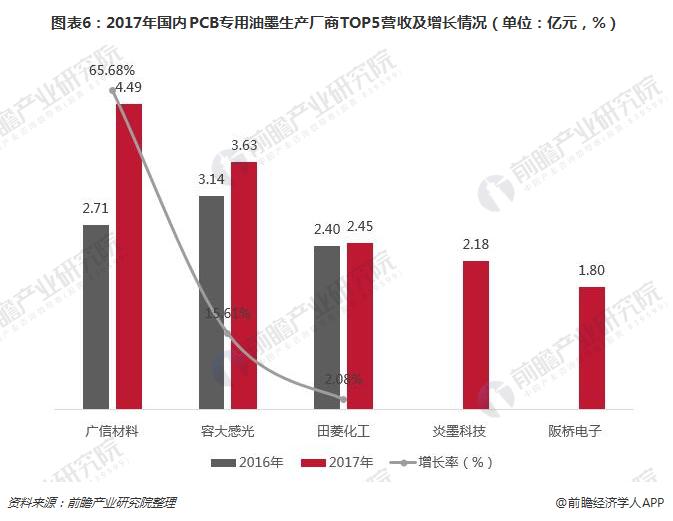

——PCB专用油墨生产厂商TOP5

PCB油墨是生产PCB的关键原材料之一,其需求状况直接受到PCB行业规模及其发展状况的影响。专用油墨行业属于技术密集型行业,较强的自主创新能力是企业在行业内保持核心竞争力的重要保证。国内主营PCB油墨的代表上市企业有广信材料、容大感光,另外还有田菱化工、炎墨科技和阪桥电子材料3家公司。整体来看,市场集中度较小,国内代表企业规模平均水平有待提高。

广信材料作为PCB油墨行业的龙头企业,牵头制订了《印制电路用标记油墨》和《印制电路用阻焊剂》两项行业重要标准。公司的主打产品阻焊油墨(solder mask)KSM-S6188系列、KSM-180系列产品都已获得美国UL安全认证。2017年实现营收4.49亿元,同比增长65.68%。

以上数据来源参考前瞻产业研究院发布的《2018-2023年中国印制电路板制造行业市场前瞻与投资战略规划分析报告》。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务