2018年全球油田服务竞争格局分析 全球竞争充分、中国国企为主

全球油气服务市场竞争格局

全球油气服务业市场化程度较高,市场竞争较为充分。一般来说,全球油服市场可分为三类,即北美与欧洲市场、前苏联国家和地区、新兴市场地区(如拉美、非洲、中亚及中东)。其中,北美及欧洲市场相较于中国和前苏联国家已发展成为成熟及高度发达的市场;其他拥有丰富资源的新兴市场地区(如拉美、非洲、中亚及中东)则主要依赖油田服务及设备的输入。

技术层面来看,全球范围内,北美与欧洲地区各方面技术均达到较高水平;中国的陆地钻机、固压设备、连续油管等的研制达到全球一流水平,陆地钻井服务、固井服务、压裂服务、连续油管服务同样达到全球一流水平,但是在测井工具、井下工具、海上钻井平台制造、海上钻井服务等方面落后于欧美国家。

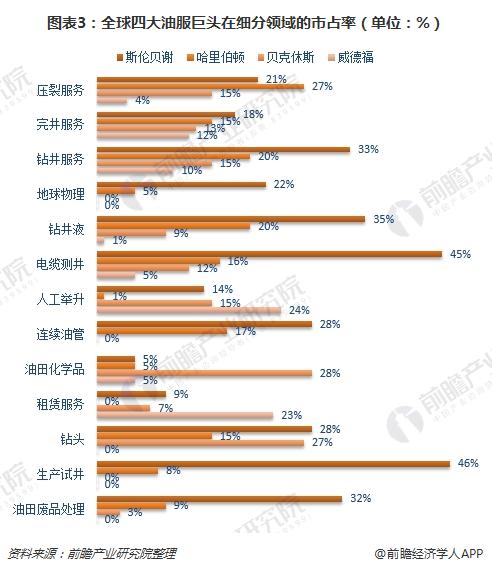

具体企业来看,巨大的油服市场使得国外油气田设备与技术服务业各类规模企业并存,中小企业数量众多。其中,斯伦贝谢、哈利伯顿、贝克休斯和威德福是四家跨国经营的国际知名油气田服务公司,垄断着各个细分子领域。

以随钻测井和物探服务为例,全球随钻测井服务主要由斯伦贝谢、哈利伯顿、贝克休斯和威德福垄断87%的市场份额,全球定向钻井服务也主要由贝克休斯、哈利伯顿、威德福和斯伦贝谢共同垄断80%的市场份额。这两种服务能力的竞争优势是4家公司涉足其他细分领域并成为国际油服一流企业必须具备的核心能力。

在四大油服巨头中,斯伦贝谢则是龙头中龙头,占据着多个细分市场份额第一,如完井服务(18%)、钻井服务(33%)、地球物理(22%)、钻井液(35%)、电缆测井(45%)等。

国内油气服务市场竞争格局

我国目前已逐步将油田技术服务、设备制造及维修从石油开发业务中剥离,经过长期的专业化发展、市场化运作逐步形成了三种类型的竞争者。

第一类是由传统油气田下属的服务业改制形成的企业。这类企业在原有区域市场方面具有客户优势,但在服务的效率和效果上面相对非国有油服企业较弱,面对差异化需求,其竞争力明显不足。

第二类通过贸易发展起来的企业。其主要依靠产品价格差异获取利润,但在技术储备和设备设计方面没有核心竞争力。

第三类是通过技术创新形成的企业。这类企业在市场经济环境中,随着油气田勘探、开采面临越来越多难题的出现,越来越具有竞争力。

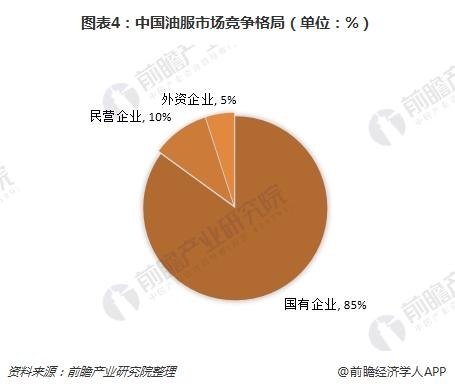

从企业性质来看,纵观我国整个油田服务行业,国有企业占据85%的份额,剩下的部分被民营企业以及外企所瓜分,分别占总份额的10%和5%。

目前,由于国内油服在常规钻完井服务领域的技术进步,外资油服公司在国内的份额有所下降;而民营油服实力崛起,市场份额有望得以提升。根据民营油服的发展历史,相比上一轮紧密依赖于三桶油,这一阶段我国民营油服已具备很高的作业服务能力和独立于三桶油的海外油企的客户群体,我国民营油服将迎来历史上第二次崛起。

总体而言,我国油田服务行业还没有形成完善的市场化运作,行业区域性和系统性(不同石油集团系统内企业业务相互渗透率低)壁垒较高。同时油田服务行业的高门槛以及相对较难获得的三大石油集团内部系统入网资质,前期阻碍了一部分优质民营企业的进入,但作为国内油田服务市场的补充力量,随着市场的逐步开放及自身综合竞争能力的增加,市场份额会慢慢被其吞食。

更多数据请参考前瞻产业研究院发布的《2018-2023年中国油田服务行业发展前景与投资战略规划分析报告》。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务