2018年植物蛋白饮料行业发展趋势分析 行业有望通过高端产品恢复正常增长

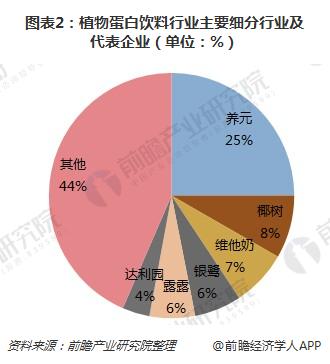

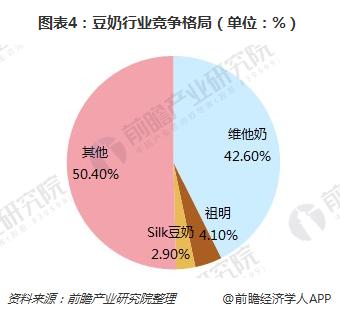

植物蛋白饮料行业集中度不高,养元饮品在核桃露市场龙头地位稳固,维他奶在豆奶行业占绝对优势

根据使用的主要原料的不同,植物蛋白饮料可进一步细分为核桃露饮料、杏仁露饮料、花生露饮料、椰子汁饮料、豆奶饮料等品类。因原材料来源的特殊性,植物蛋白饮料格局呈现明显的区域特征。大豆分布广,豆奶品类起步较早,生产厂家众多;椰树和承德露露作为市场起步较早的植物蛋白饮料公司,则凭借原料产地优势,采取大单品战略,分别垄断椰子汁和杏仁露两个细分品类,素有“南椰树,北露露”之称;养元饮品和银鹭效仿大单品战略,大力营销,分别开辟出核桃乳、花生牛奶的新品类。

前瞻产业研究院发布的《2018-2023年中国植物蛋白饮料行业市场需求与投资规划分析报告》数据显示,2017年植物蛋白行业CR5为53%,行业集中度并不高;其中养元份额最大,达25%。但在各个细分领域,龙头企业格局相对稳定,核桃乳、椰汁、花生奶中均有龙头企业,龙头市占率高。

养元饮品旗下六个核桃一直致力于以核桃仁为主要原料的植物蛋白饮料的研发、生产和销售,是中国较早生产核桃乳饮料的企业之一;伊利和露露从14年开始进入核桃乳市场。2017年,六个核桃在核桃乳行业份额接近88%,伊利核桃乳市场份额不足10%;养元龙头地位稳固。

在豆奶行业,行业巨头纷纷加入市场,推动市场扩容。早期豆奶产品以豆奶粉为主,2016年底至2017年初各大乳制品公司纷纷开始布局即饮豆奶市场,例如2017年4月达利推出了即饮豆奶产品“豆本豆”,上市两个月销售额即突破2亿元;另外蒙牛、伊利都开始在重点城市布局即饮豆奶市场,定价较高,符合消费升级趋势。不过,维他奶在豆奶行业的市占率达42.6%,占据豆奶行业绝对龙头地位。

植物蛋白饮料人均消费量偏低,行业有望通过高端产品恢复正常增长

中国内地植物蛋白饮料人均消费量低,对比发达市场仍有提升空间。中国内地目前植物蛋白饮料的人均年消费量只有3.2kg,对比台湾地区的5.3kg和香港地区的11.3kg仍存在发展空间。香港台湾地区有较好的植物蛋白饮料消费习惯,且植物蛋白饮料绿色营养健康的形象受到不少素食主义者的青睐。前瞻认为,随着国内人民健康意识提升,生活条件改善后对植物蛋白的需求会进一步提升,我国植物蛋白饮料人均消费量存在提升空间。

动物蛋白饮料行业主要经过了四个阶段:低端纸装膜牛奶——利乐袋、利乐枕、利乐砖等普通白奶——普通白奶升级到高端白奶,以特仑苏、金典为代表——发酵升级成常温酸奶、低温酸奶,乳酸菌饮品等。前瞻认为,参考动物蛋白行业,高端化可能为植物蛋白主要发展方向,以使行业从下降的困境走向正常增长;但相较动物蛋白饮料,植物蛋白饮料行业升级过程缓慢,目前处于动物蛋白饮料的第二轮阶段。

以上数据及分析来源参考前瞻产业研究院发布的《2018-2023年中国植物蛋白饮料行业市场需求与投资规划分析报告》。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务