不良资产处置成香饽饽 人人都想分一口

2017年6月初,财新网报道摩根大通中国区原主席邵子力将携手中化集团、上海国际集团、第一创业证券成立一家不良资产处置平台——上海金浦瓴岳投资管理公司,投资方向涉及金融不良债权收购和处置、特殊机遇的企业并购重组,以及不良物业收购与改造等。

近年来,随着我国经济增速放缓,经济下行压力增大,不良资产处置行业受到了金融机构和知名投资人的广泛关注,各类市场主体纷纷布局,意欲在行业市场化的机遇中分一杯羹。

政策松绑带动市场化

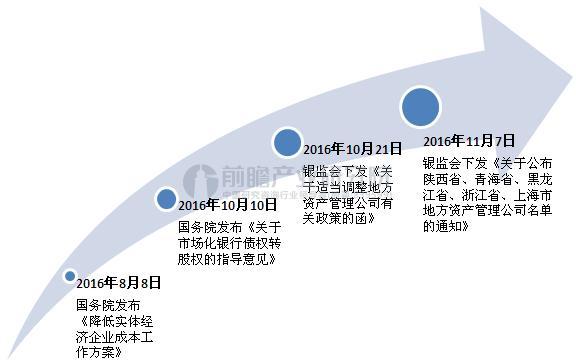

2016年8月8日,国务院发布《降低实体经济企业成本工作方案》,明确提出加大不良资产处置力度。逐步增强地方资产管理公司处理不良资产的能力,完善不良资产转让政策,提高不良资产转让的效率和灵活性。支持有发展潜力的实体经济企业之间的债权转股权。

10月10日,国务院发布《关于市场化银行债权转股权的指导意见》,时隔17年后债转股再次启动。

10月21日,银监会向地方政府下发《关于适当调整地方资产管理公司有关政策的函》,对地方资产管理公司进行两大松绑。一是允许确有意愿的省级人民政府增设一家地方资产管理公司,二是允许资产管理公司收购的不良资产对外转让,金融机构不良资产处置渠道进一步拓宽。

11月7日,银监会下发《关于公布陕西省、青海省、黑龙江省、浙江省、上海市地方资产管理公司名单的通知》,增设5家地方资产管理公司,指出陕西金融资产管理股份有限公司、华融昆仑青海资产管理股份有限公司、黑龙江嘉实龙昇金融资产管理有限公司、光大金瓯资产管理有限公司和上海睿银盛嘉资产管理有限公司可参与本省(市)范围内不良资产批量转让工作。其中,光大金瓯资产管理有限公司和上海睿银盛嘉资产管理有限公司皆为该省(市)范围内的第二家地方资产管理公司。

图表1:政策松绑带动市场化

资料来源:前瞻产业研究院整理

不良资产处置行业市场空间巨大

根据银监会数据显示,2012-2017年,我国商业银行不良贷款率不断上升。截至2017年一季度末,我国商业银行不良贷款率达到1.74%,与2012年一季度0.90%的不良贷款率相比翻了将近一番。

图表2:2012-2017年我国商业银行不良贷款率变化情况(单位:%)

资料来源:前瞻产业研究院整理

2016年,我国四大资产管理公司中的中国信达、中国华融公开市场收购规模分别为1342.2亿元和3480.3亿元。由此推算,2016年全行业成交约8000亿元。假设四大资产管理公司占有80%的市场份额,留给地方资产管理公司和民营机构的蛋糕也有1600亿元,市场空间巨大。

保险机构也来加入战局

2017年5月4日,保监会发布的《关于保险业支持实体经济发展的指导意见》明确表示,“支持保险资产管理机构开展不良资产处置等特殊机会投资业务、发起设立专项债转股基金等。”6月19日,中国保险资产管理业协会又在北京举办“不良资产投资机遇与挑战”专题培训。自此,可以想见未来保险机构也将纷纷参与不良资产处置行业竞争。

事实上,早在2015年4月,中国信达资产管理股份有限公司旗下的幸福人寿保险股份有限公司已参与投资设立山东省金融资产管理股份有限公司,投资额3.2亿元。

山东省金融资产管理股份有限公司是山东省政府批准设立,经银监会备案具有金融不良资产经营资质的山东省地方资产管理公司,注册在济南。截至2017年3月末,山东省金融资产管理股份有限公司投资余额193.68亿元,其中不良资产投资余额119.21亿元。

随着越来越多的市场主体加入,未来在不良资产处置这片“新蓝海”中,规模化处置能力和低成本的融资渠道将成为决定企业去留的关键。

广告、内容合作请点这里:寻求合作

咨询·服务